Alquilar un local de tu propiedad conlleva una serie de obligaciones fiscales. Estudiaremos cómo tributa en el Impuesto sobre la renta y en el IVA.

La Ley de Arrendamientos Urbanos (LAU) regula el alquiler de local de negocio dentro del arrendamiento para uso distinto al de vivienda.

Como hicimos para el alquiler de vivienda habitual, vamos a analizar las implicaciones fiscales de este tipo de arrendamiento.

¿Qué impuestos pagas por el alquiler un local de tu propiedad?

¿Debes darte de alta en Hacienda al alquilar un local de tu propiedad?

Si quieres arrendar un local de negocio a una empresa o a un autónomo para que ejerza su actividad económica, debes darte de alta en Hacienda. Esto es así porque el arrendamiento es una prestación de servicios sujeta a IVA.

Presentarás el modelo 037 para darte de alta en el Censo de Empresarios y Profesionales de Hacienda como arrendador de locales de negocio.

Si alquilas un local de tu propiedad deberás darte de alta en Hacienda y repercutir #IVA Compartir en XEl epígrafe que corresponde es 861.2 de «Alquiler de locales industriales y otros alquileres n.c.o.p.». Así comunicarás a Hacienda que alquilas un local de tu propiedad y que debes realizar declaraciones de IVA.

Arrendamiento de inmuebles y límite de pago en efectivo

En el alquiler de un local o una oficina, al menos el arrendatario es empresario o profesional, por lo que la operación estará sometida al límite de pago en efectivo si el importe periódico del alquiler supera los 1.000 euros.

Descarga nuestro EBOOK

Todo sobre LA TRIBUTACIÓN DEL ALQUILER DE INMUEBLES

Impuesto sobre el Valor Añadido

¿Debes tributar por IVA al alquilar un local de tu propiedad?

En el momento que alquilas un inmueble estás realizando una prestación de servicios sujeta a IVA. Sólo estará exenta de este impuesto cuando el edificio o parte del mismo se destine exclusivamente a vivienda. Así lo señala el artículo 20.Uno.23º b) de la Ley del IVA.

Alquilar una vivienda donde se desarrolla una actividad profesional

Tu inquilino es un profesional que utiliza el inmueble como vivienda y como despacho. ¿El alquiler está sujeto a IVA en su totalidad o sólo por la parte del importe que corresponde a despacho profesional?

La consulta de la Dirección General de Tributos V0044-19 resuelve esta duda. Como su destino no es el uso directo y exclusivo como vivienda estará sujeto y no exento de IVA.

Por el arrendamiento de un inmueble como vivienda y despacho deberás repercutir el 21% de IVA sobre el importe total del alquiler #IVA #AlquilerDeInmuebles Compartir en X

¿Y si el arrendamiento se formaliza en dos contratos diferentes? La consulta V0291-20 señala que esto no modifica la realidad económica de la operación, por lo que la totalidad del alquiler deberá tributar por IVA.

¿Y si el local se utiliza para fines particulares?

Si el arrendatario quiere alquilar el local para utilizarlo como garaje, trastero o almacén también deberás repercutir IVA. Recuerda que la Ley sólo declara exento el alquiler de inmuebles para uso exclusivo como viviendas.

Da igual que el inquilino realice o no actividad económica. Tendrás que repercutir IVA al 21% y declararlo en el modelo 303 cada trimestre.

Base imponible del IVA al alquilar un local de tu propiedad

Deberás repercutir IVA al 21% sobre el importe total del arrendamiento. Renta del alquiler, comunidad de propietarios y cualquier otro concepto que esté incluido en el contrato.

Si repercutes al inquilino gastos que están a tu nombre (como comunidad, suministros, IBI…), estos formarán parte de la base imponible del IVA junto con las rentas del alquiler.

Así lo señalan el artículo 78 de la LIVA y la Consulta vinculante V0051-20 de la Dirección General de Tributos. Ésta última especifica que dado que tanto la luz como el agua son un coste del propietario (las facturas se emiten a su nombre) que repercute a los inquilinos, estas cantidades no pueden tener la consideración de suplidos; por tanto, formarán parte de la base imponible del alquiler.

Resumen anual de IVA

En caso de que el arrendamiento sea la única actividad por la que debes presentar declaraciones de IVA, no estás obligado a presentar el resumen anual de IVA (modelo 390). Sólo tendrás que aportar cierta información adicional en la declaración de IVA del cuarto trimestre.

Pero si el alquiler terminó y te diste de baja en Hacienda a mitad de año no tendrás que presentar el modelo 303 del cuarto trimestre. En este caso, sí deberás presentar el resumen anual con los datos correspondientes al período en el que se alquiló el local.

Gestión de las obligaciones fiscales de

los alquileres desde 23 euros al mes

Retención a cuenta del IRPF por alquilar un local de tu propiedad

Como el que te paga es un autónomo o una empresa en el ejercicio de su actividad económica, la ley le obliga a retener un porcentaje sobre la cantidad que te paga y a ingresarlo trimestralmente en hacienda a cuenta de tu IRPF. En 2024 sigue siendo el 19% y aunque no existe obligación de que lo pongas en la factura, es frecuente que se haga.

Pero como sólo existe obligación de retener cuando las rentras se satisfacen en el ejercicio de una actividad económica, si el inmueble alquilado se destina a un uso particular y empresarial o profesional (oficina o despacho profesional), la retención sólo se aplicará sobre aquella parte de los rendimientos que proporcionalmente corresponda a los metros cuadrados utilizados en el desarrollo de la actividad. CV0936-22.

La retención debe practicarse sobre todos aquellos gastos que se repercutan al arrendatario en virtud del contrato de arrendamiento como son la comunidad, los suministros (agua, luz, etc), el IBI o la tasa de basuras. Así lo reconoce el artículo 100 del Reglamento del IRPF y la consulta vinculante V0051-20 de la Dirección General de Tributos.

Si quieres conocer más sobre este tema lee

Ejemplo de factura por alquilar un local de tu propiedad

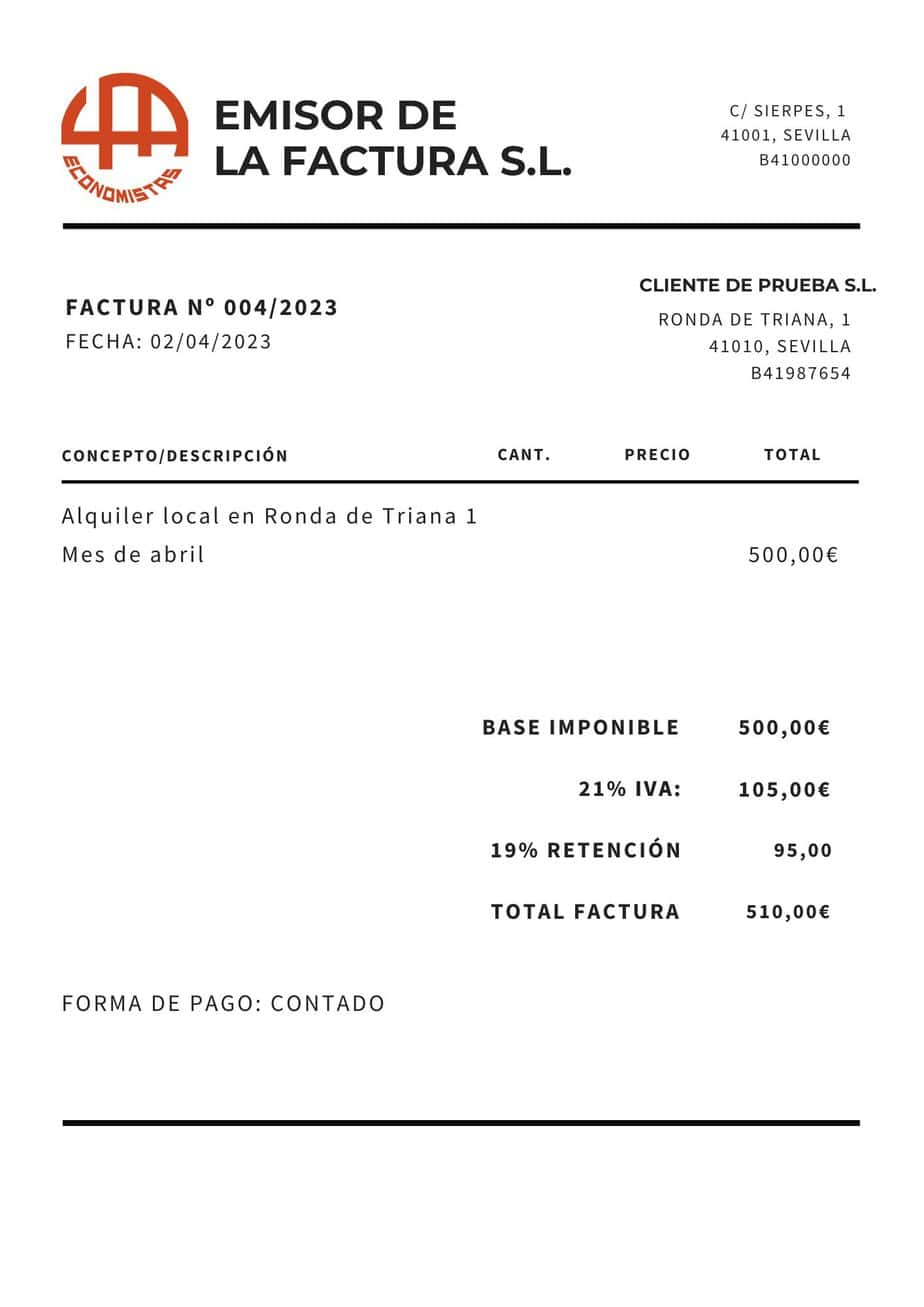

Supongamos que alquilas un local por 500 euros mensuales, el desglose de la factura a emitir es:

Trimestralmente debes liquidar el IVA (105 x 3 = 315€, salvo que puedas deducirte IVA soportado por inversiones o gastos relacionados con el inmueble) y el inquilino ingresará la cantidad que te ha retenido en el trimestre (95 x 3 = 285€) utilizando el Modelo 115.

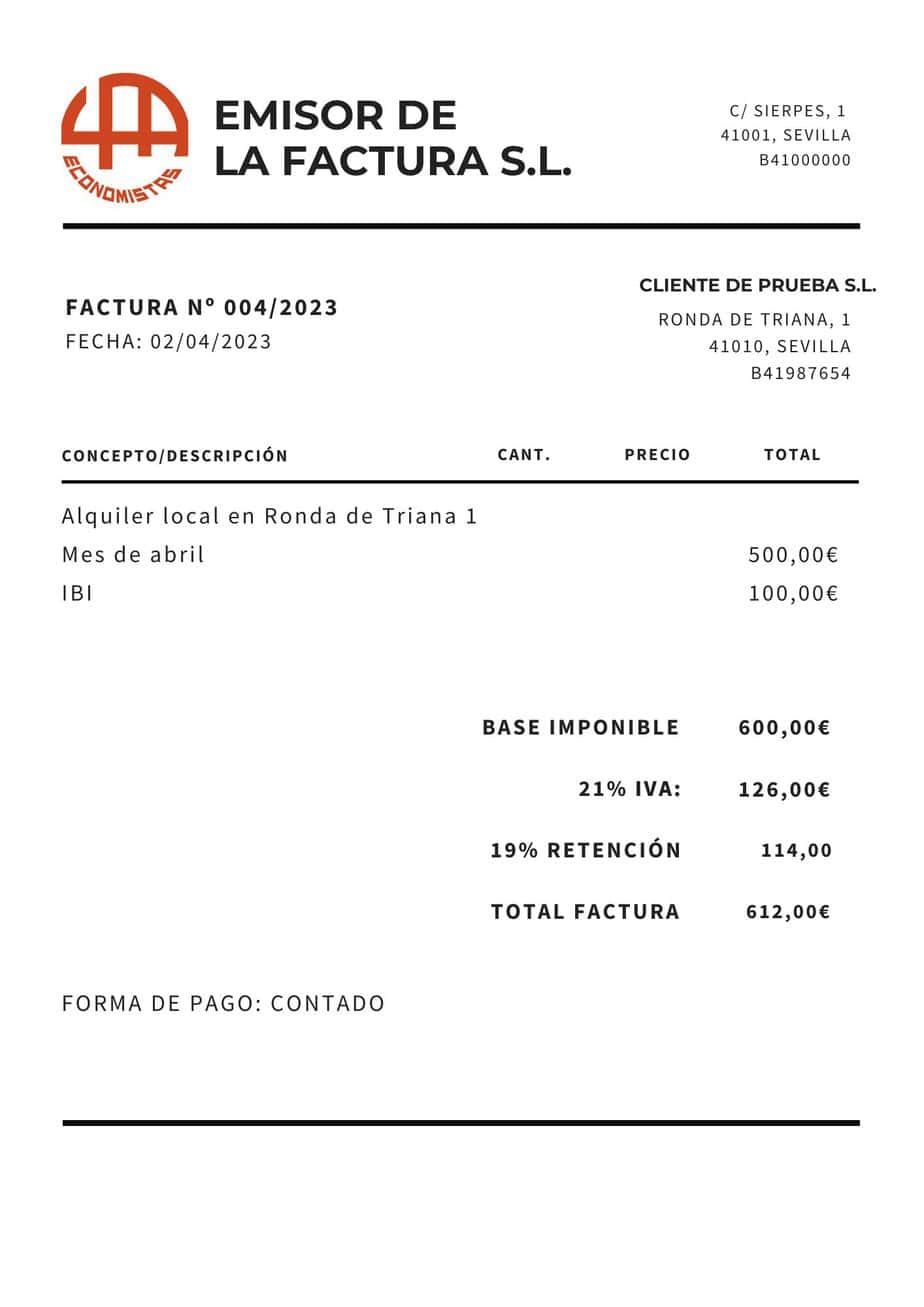

Si el inquilino está obligado por contrato a pagar el IBI (100 €), ese mes el desglose de la factura será:

Impuesto sobre la Renta de las Personas Físicas

Como arrendador de un inmueble sin ejercer una actividad económica, debes declarar estos ingresos como rendimientos de capital inmobiliario.

Se considerarán todos los ingresos obtenidos en el año y los gastos ocasionados para hacer frente a este alquiler: IBI, tasa de basuras, gastos de comunidad, intereses y gastos de financiación, amortización…

Al no tratarse de un arrendamiento de vivienda, el rendimiento neto positivo obtenido por el alquiler de locales de negocio no puede acogerse a la reducción del 50% que establece la ley del IRPF.

El artículo 27 de la Ley del IRPF señala que se entenderá que el arrendamiento de inmuebles se realiza como actividad económica únicamente cuando para la ordenación de esta se utilice, al menos, una persona empleada con contrato laboral y a jornada completa.

Si eres copropietario de un local te interesa leer

¿Quieres que nos ocupemos nosotros de todas tus obligaciones fiscales como arrendador? Ofrecemos un servicio de asesoramiento y presentación de declaraciones desde 23 euros al mes. Puedes contratar estos servicios desde nuestra página servicios para particulares.

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

hola, me gustaria saber las consecuencias fiscales, por que impuesto deberían tributar, cuando una empresa ofrece la cesión de una vivienda + sueldo bruto a un trabajador persona física o persona jurídica, tanto para la empresa como para el trabajador persona física/ persona jurídica.

Hola Marta

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Buenas tardes,

Soy autonoma y estoy alquilando un local por una renta de 500 euros al mes. He ingresado el alquler para el primer mes y el proprietario me reclama que no le haya ingresado 510, solo 500. Mi contrato estipula eso, una renta de 500 euros. Claro que yo voy a pagar IRPF y el proprietario el IVA. Estoy obligada a pagar mensual 510?

Hola Dora

Si has leído el artículo, verás que el alquiler es 500€ más IVA, 605€. Como eres autónoma, debes retener el 19% (95€) e ingresarlo cada trimestre en Hacienda. Por eso debes pagarle al arrendador 605€ – 95€ = 510€.

Recuerda que prestamos servicios para autónomos, emprendedores y PYMES. Si lo deseas, te ayudaremos. Puedes ver lo que hacemos y contactar con nosotros en jraeconomistas servicios fiscal y contable.

Saludos cordiales

Quiero comprar un local con el fin de reformarlo y montar una especie de local para realizar bautizos, cumpleaños…con parque de bolas…mi pregunta es: el alquiler por dias sueltos o fines de semana a tantos inquilinos que pasos deberia seguir? en todos los aspectos…(autonomo-impuestos-seguros—) ya que tendria muchos inquilinos diferentes todos los meses…(recibo..como funciona el tema) muchas gracias, tengo muchas dudas

Hola María Carmen

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Buenas noches,

Voy a exponer una duda que creía tener clara, pero cuanto más leo, más dudas me surgen.

Mis suegros están jubilados, son pensionistas y tienen en propiedad un local comercial que fué el antiguo negocio de mi suegra.

Ahora lo quieren poner en alquiler a una empresa que montará ahí su negocio.

Mi duda es si deben darse de alta en hacienda, presentar decaraciones, etc… ya que no es ninguna actividad económica, ni tampoco tienen empleados, etc… Yo ensaba qe únicamente debían declarar los ingresos en la declaración de renta anual. ¿Y si el arrendatario necesitara facturas para desgravarse?

Muchas gracias por tus respuestas.

Hola Lupe

Si tus suegros alquilan un local son empresarios a efectos del IVA y deben darse de alta en Hacienda, facturar y presentar declaraciones trimestrales de IVA como señalo en el artículo.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Saludos cordiales

En el día de ayer 6/05/19, realicé una consulta que no tengo la certeza de que fuese enviada correctamente y en la que básicamente decía lo siguiente: tengo alquilado un local comercial por el cual declaro trimestralmente a la Hacienda Pública el correspondiente I.VA. Y preguntaba si en el apartado «Retenciones» en la declaración de la renta debía consignar el 19% del I.R.P.F. anual. Reciba un saludo y gracias anticipadas

Hola José María

Si el pagador del alquiler del local retuvo el 19% aparecerá en tus datos fiscales y en Renta Web. Estas retenciones aparecen en el apartado de retenciones de capital inmobiliario.

Saludos cordiales

Hola me he comprado un local en 2018 para ponerlo en alquiler pero no lo he alquilado, mi intención es alquilarlo ahora en 2019, ¿me puedo desgravar algún gasto de 2018 (IBI, basuras, comunidad, notaría, tasación, hipoteca, impuesto de trasnmisiones, etc…)? Si no, ¿podría trasladar algúno de estos gastos en la declaración de la renta de 2019?

Hola Agustín

Como en 2018 no intentaste alquilarlo no podrás deducir ningún gasto. Tendrás que imputar renta por los días en que el local fue de tu propiedad.

Si lo deseas, contacta con nosotros en jraeconomistas/servicios de renta y estaremos encantados de calcular y presentar tu declaración de renta.

Saludos cordiales

He alquilado un local comercial a una entidad financiera. Tengo que llevar libros de facturas emitidas y recibidas. Soy ama de casa, el local lo heredé y no tengo más ingresos que ese alquiler.

Hola Jesús

Debes comunicar a Hacienda que eres arrendador de local de negocio y declarar e ingresar el IVA correspondiente.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Saludos cordiales

Muy buenas tengo una consulta.

Hemos montado una sociedad limitada (3 + administrador) cuya actividad es el de arrendamiento, concretamente si no me falla la memoria Epígrafe 861.2 Alquiler de locales industriales y otros alquileres n.c.o.p.

La sociedad se dedica únicamente a eso, paga un prestamo, impuestos y cobra un alquiler a un autónomo.

Como es es primer año y no hay declaración de IS previa hasta Julio. Únicamente habría que presentar IVA?

El alquiler es de un local comercial por si es un dato a tener en cuenta.

Y se me ha olvidado darle las gracias por tiempo.

Gracias.

Hola Jose

La sociedad deberá presentar declaraciones de IVA. En cuanto a las demás obligaciones fiscales, dependerá de lo que haya señalado en la declaración censal de inicio de actividad y de si ha satisfecho rentas sometidas a retención.

Recuerda que puedes contratar nuestros servicios fiscal y contable para empresas. Elige el Plan Empresa que mejor se adapte a tus necesidades.

Saludos cordiales

Hola, recientemente me he dado de alta en autónomos y además desde enero del 2019, percibo cada mes, el alquiler de un local comercial que poseo. Mi pregunta es si el alquiler son 400€ al mes, que cantidad debería repercutir a mi inquilino. El tiene puesto en marcha, negocio de hostelería, y la verdad no sé que cantidad tengo que pedirle, para que me salgan las cuentas con el IVA y el IRPF, si quiero cobrarle 400€ mensuales, y no perder yo dinero. Yo pago, comunidad de propietarios, Basura, IBI, terraza, seguro responsabilidad civil…por un total de 850€ anuales + el IVA trimestral y el IRPF anual. ¿le estoy repercutiendo correctamente el alquiler por 400€, o me he quedado corto?

Hola Luís

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

hola, tengo una CB y estoy alquilando un local, que gastos me puedo deducir??

Hola Jordi

Puedes deducirte todos los gastos que especifica el artículo 23 de la Ley del IRPF y de los que hablo en el artículo.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Saludos cordiales

Soy administrador de fincas y arrendador de locales comerciales pero además tengo una vivienda en alquiler por todo el año y cuyo contrato se rige por la ley de arrendamientos urbanos.Este año he decidido alquilar una vivienda con licencia de uso turístico solo por la temporada de verano.

Hace poco he sido amonestado recientemente por Hacienda con una sanción por la vivienda que tengo en alquiler todo el año; porque según ellos existen incompatibilidades, entre mi actividad usual (alquiler de locales comerciales) y alquilar una vivienda porque el alquiler de éstas no lleva IVA.

¿Existe alguna manera de conciliar esto? ¿Pagando impuestos de IRPF con modelos distintos por los diferentes tipos de ingresos por arrendamiento?

Hola Jesús

Estás realizando dos actividades: alquiler de locales (sujeto a IVA) y alquiler de viviendas (sujeto y exento de IVA). Debes comunicar a Hacienda que realizas ambos alquileres. Además tendrás que aplicar la regla de prorrata ya que realizas operaciones exentas que no originan el derecho a la deducción y operaciones sujetas y no exentas.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Saludos cordiales

Tendría que darme de alta como autónomo para alquilar un local o vivienda a una empresa?

La seguridad social me ha multado por no hacerlo…

Hola Yael

Si no realizas una actividad económica por cuenta propia de forma habitual, personal y directa, no debes darte de alta en el RETA. Así que si sólo alquilas el inmueble. sin realizar ningún otro servicio como los de hostelería y sin contratar a un empleado por cuenta ajena y a jornada completa, no estarás realizando una actividad económica.

Saludos cordiales y gracias por leer el blog

Buenas tardes, mi padre fallecio el año pasado, estaba dado de alta en el formulario 037 por ser el propietario de un local comercial alquilado, el localya esta escriturado a mi nombre y yo debo usar el formulario 037 para dar de alta mi actividad relacionada con el alquiler de ese local, en hacienda podrian cambiar a mi padre por mi rellenando el formulario 037?. Gracias.

Hola Jose

No se puede cambiar. La forma de hacerlo es dar de baja a tu padre y presentar una nueva declaración censal (modelo 037) con tu alta en la actividad.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Hola, estoy interesado en la compra de un local comercial de banco, pero tengo una duda, el local está en bruto, es decir de obra, se puede segregar (lo pone en la nota simple) y hay salida de humos (lo indica en la nota simple y los vi en la visita), mi duda es: quien tiene que realizar la reforma para dejarlo en condiciones?, yo como propietario o el inquilino que me alquile el local y yo darle 2-3 meses de carencia para su construcción?……muchas gracias, un saludo

Hola Isaac

A tu elección. Puedes realizar tú las obras o que las haga el inquilino.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Buenas Tardes,

Para alquilar un local de mi propiedad a inquilinos que quieren hacer un uso particular del local ( guardar sus coches sin fin comercial ) , se tiene si o si que facturar con IVA ? O simplemente se puede realizar un contrato de particular a particular ?

Saludos

Hola Ugo

En el momento que alquilas un inmueble estás realizando una prestación de servicio sujeta a IVA. Sólo estará exenta de este impuesto cuando el inmueble se destine exclusivamente a vivienda. Como no es tu caso, debes facturar con IVA y presentar liquidaciones trimestrales.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Saludos cordiales

Hola.

Tengo una finca de 53 hectáreas y me la quieren alquilar para poner placas solares a 1300€+I.V.A por cada hectárea al año , en total seria 83,369€ , al año con I.V.A incluido, entiendo que el I.V.A , lo tengo que pagar , lo que me gustaría saber aproximadamente cuanto tendría que pagar por lo liquido que percibiría, que seria 68,900€ al año.

Hola Emilio

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Hola, tengo un local comercial que estoy en vista de alquilar. Yo había pensado incluir en el contrato que me paguen el IBI, pero el arrendatario me dice que yo me lo puedo desgravar y que el no lo puede hacer y que a mi me deberia dar igual soportarlo yo. la persona que me asesora en este tema me dice que en un alquiler de 1500 euros más IVA con IBI que cuesta 1500 al año. que aunque me lo desgrave no lo notare apenas en la Declaración de renta. y yo no acabo de entenderlo. Si me puedes aclarar esto. Gracias.

Hola Carlos

Si el inquilino paga el IBI, tú debes incluir su importe en la factura del mes correspondiente como señalo en el ejemplo del artículo. El IBI se suma al precio del alquiler y sobre esa cantidad se calcula el IVA y la retención.

De este modo el arrendatario podrá deducir todo lo pagado por alquiler e IBI.

Saludos cordiales

Hola, buenos días.

Soy arrendataria de un local comercial, debido al cierre de negocio, he acordado con mi arrendadora unos meses de carencia del alquiler hasta liquidar stock. Mi pregunta es: ¿está obligada mi arrendataria a ingresar el IVA correspondiente a estos meses si no percibe ingreso alguno? ¿estoy obligada yo, como arrendadora, a ingresar la retención del IRPF correspondiente como si ella cobrara el alquiler?.

Muchas gracias,

un saludo.

Hola María

El arrendador te debe repercutir IVA mientras dure la carencia y no se satisfaga el alquiler y tú deberás retener cuando pagues en el momento del pago.

Si todavía tienes dudas o quieres hacer una consulta más específica o personalizada, contacta con nosotros y solicita una consulta online. Estaremos encantados de ayudarte.

Saludos cordiales

Hola,

Estoy dada de alta de autonomo como actividad profesional, presento 303 y 130. Acabo de heredar un local que esta alquilado, se segun creo los ingresos del alquiler debo declararlos en el 303 pero no en el 130. Mi pregunta es: los gastos que me cobra mensualmente el administrador que lleva el local, debo incluirlos en el 130?.

Gracias

Hola Montse

En el 130 sólo se declaran los rendimientos de actividades económicas y a efectos de IRPF el alquiler sólo se considera actividad económica cuando se contrata a una persona a jornada completa. Por eso, los rendimientos del alquiler se consideran rendimientos del capital inmobiliario y no se tienen en cuenta ni sus ingresos ni sus gastos para calcular el 130.

Saludos cordiales

Buenas tardes,

En caso de cese de alquiler, es necesario presentar el IVA 4t tipo resumen anual? El local no está arrendado desde junio, por lo tanto no se presentó el IVA del 3 trimestre.

Gracias

Hola María

Si el local no se alquila desde junio y te diste de baja en la actividad, no debes presentar declaraciones trimestrales de IVA pero si el resumen anual (modelo 390) por las operaciones realizadas hasta ese momento.

Saludos cordiales y gracias por leer el blog

hola buenas queria alquilar un local q me indica q es de 464,10€ + iva 21%+ IRPF 19% quedaria en 637€ esa cantidad es correcta?

Hola Dayanna

No es correcto. El IRPF se resta, con lo que la cantidad a cobrar sería 473,38 euros.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Saludos cordiales

Hola:

Mi conyuge tene arrendado un local al 33% con otras 2 socias. No hay contrato de alquiler pero se declara a hacienda.

Para pedir una ayuda me piden el contrato, pero como ya he explicado, no hay tal contrato. ¿Qué modelo puedo presentar para acreditar que el rendimiento de ese local es al 33%?

Gracias

Hola Manuel

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Tengo unas dudas en referencia a el alquiler de locales comerciales, no se si mi asesor lleva bien el tema y estoy pensando en cambiar de asesoría debido a diversos fallos, he visto vuestros precios y me parecen más que interesantes.

La duda es que no aparezco como actividad económica en alquiler de locales comerciales y si como agrario (soy jubilado), tengo varios alquileres de locales comerciales, ¿es esto normal? ¿qué modelos debo presentar a hacienda? tengo entendido que solo el 303 y la declaración de la renta ¿es así?

Hola Vicente

Si alquilas locales comerciales debes estar dado de alta en Hacienda como arrendador de locales. No realizas una actividad económica (a no ser que tengas contratado un empleado a jornada completa) y sólo serás empresario a efectos de IVA.

En cuanto a impuestos, debes presentar la declaración trimestral de IVA y el resumen anual y declarar el rendimiento obtenido como rendimiento de capital inmobiliario.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Buenas mi nombre es Francisco, tengo 68 años, soy pensionista, tengo una casa que dispone también de un negocio y lo quiero alquilar. la duda es que no sé cuánto tendría que pagar por ello. Tendria que darme de alta yo como actividad y pagar el iva aunque vaya a ser la vivienda habitual del inquilino? o puedo aplicarme está deducción como has explicado en el texto?

Hola Francisco

Si alquilas un inmueble como vivienda y sede de un negocio, estará sujeto a IVA y deberás darte de alta como arrendador de locales en Hacienda ya que la Ley del IVA señala que está exento el alquiler de inmuebles destinados exclusivamente a vivienda.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Buenas tardes,

Mi nombre es Pedro, soy trabajador autónomo (mi actividad económica Actividades profesionales). Además tengo un local en propiedad, que tengo alquilado y recibo una cantidad mensual por el alquiler.

Mi duda es si tengo que declarar este importe (suma del alquiler de cada trimestre) en el modelo 130 y cómo.

Muchas gracias

Hola Pedro

Como seguramente no dispondrás de una persona contratada a jornada completa para gestionar tu local, no estás desarrollando una actividad económica al alquilar el local. Los ingresos que obtienes por el arrendamiento se consideran rendimientos de capital inmobiliario.

Por eso, no debes incluir estos datos en el modelo 130.

Saludos y gracias por leer el blog.

Si el alquiler es para una asociación sin ánimo de lucro, ¿aplica IVA e IRPF?

Hola Iñigo

Alquilar a una asociación sin ánimo de lucro es igual que alquilar a cualquier otro tipo de sociedad, empresario o profesional.

Saludos cordiales

Hola, estoy pensando en adquirir un inmueble para alquilar y será mi única fuente de ingresos, ¿es mejor comprar una vivienda o un local?

Hola Carlos

Tu consulta reúne cierta complejidad y conviene aclararla bien (información sobre el capital de que dispones, la cuidad donde vas a comprar…) para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Hola

Mi exmujer y yo somos propietarios de un local. Ambos somos trabajadores por cuentsa ajena, no ejerciendo actividad economica alguna de forma personal.

Queremos poner en alquiler ese local.

Al no tener ninguna vinculacion a dia de hoy entre los 2 ¿Que tramites se necesitan de cara a la Administracion para poder alquilar? ¿Tendriamos que montar una CB o una sociedad civil para poder liquidar los impuestos, o se puede dar de alta en hacienda uno de nosotros 2 y facturar de forma individual repercutiendo luego ingresos menos gastos cada uno en su posterior renta anual?

Gracias

Hola José Luís

El alquiler de locales es una actividad sujeta y no exenta de IVa por lo que debes alquilar este impuesto trimestralmente.

Como señalo en Compartes la propiedad de un inmueble en alquiler, debéis constituir una comunidad de bienes.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Buenos días,

Una empresa quiere colocar una antena de telefonía en una parte de una finca de mi propiedad. Yo no me dedico a ninguna actividad agrícola ni exploto la finca.

Mi duda es, si a esa la renta mensual que obtendré por la colocación de la antena, le tengo que añadir IVA (y darme de alta) y aplicar retención para que la ingrese esa empresa.

Muchas gracias

Hola Diego, gracias a ti por leer el blog y comentar.

Al arrendar parte de tu finca para que una empresa coloque una antena de telefonía estas prestando un servicio. La Ley del IVA, en su artículo 20, señala que estará exento el arrendamiento de inmuebles destinado a vivienda. Como éste no es el caso, la actividad que realizas estará sujeta a IVA por lo que deberás darte de alta en Hacienda como arrendandor y repercutir el IVA en tus facturas.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Saludos cordiales

Buenas tardes, siendo Administrador de una empresa de Ingeniería, único empleado y propietario mayoritario. Se jubila y se da de baja en actividad económica.

Tiene un local en propiedad y lo alquila y se da de alta en Alquileres, no teniendo otra actividad.

Es compatible el cobro de la paga de jubilación del RETA, con ser Administrador de la sociedad o necesitaría estar dado de alta en el RETA.

Entiendo que es compatible, pues no hace ningún trabajo. Cual es tu opinión? Un

saludo

Hola Batiste

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Buenas tardes,

Mi caso es el siguiente:

He adquirido una vivienda cuya planta inferior tiene un local comercial que se va a alquilar. Entiendo que en este sentido debo darme de alta en Hacienda mediante el model 037 si no creo mal. ¿Esto supone pagar la cuota de autónomo mensualmente?

Emitiré facturas por un alquiler de 296 € con +21% de IVA (+62,16 €) y -29% de IRPF (-56,24 €), por lo que el inquilino me pagará una cuota de 301,92 €. ¿Es correcto?

Según leo en el artículo, ¿trimestralmente yo deberé pagar a Hacienda 62,16 € x 3 = 186,48 € para liquidar el IVA?

¿Y los 56,24 € mensuales que se me retienen cada mes por IRPF se me compensará en la declaración de la renta del año siguiente?

Ando un poco perdido en este tema. Disculpad mi desconocimiento.

Hola Aitor

Has hecho las cuentas bien.

Pero si tienes cualquier duda recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Hola buenos días,

soy propietario de un local que querría alquilar por ejemplo en 100,00€ y eso quiere decir que si tengo que sumar el 21% de IVA y restar el 19% de Retención, la cuota de alquiler final quedaría en 102,00€, todo correcto, pero si tengo obligación de declarar en Hacienda e ingresar el valor del IVA repercutido, entonces la cuota de alquiler final real sería 81,00€, cuando yo había acordado con el inquilino el importe de 100,00€.

Puedo hacer algo para que la renta sea 100,00€ y no 81,00€…???

Gracias de antemano, un saludo.

Hola Juan Carlos

En realidad, aunque el neto que cobres sea 81€,la renta es 100€. Lo que sucede es que estás adelantando impuestos por valor de 19€ al mes. Así, cuando realices tu declaración de renta te devolverán o tendrás que pagar menos de acuerdo a las retenciones que has soportado.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Saludos y gracias por leer el blog.

Buenos días, acabo de alquilar un local a una iglesia evangelista. Somos tres propietarios y hemos creado una CB para poder facturar la renta mensual + iva +IRPF. Mi pregunta es qué tipo de IVA trimestral modelo 303 tengo que hacer, el régimen general ó el simplificado?

Hola Xavier, la comunidad de bienes realiza una actividad empresarial acogida al régimen general, tal y como has debido señalar en el modelo 036 cuando has dado de alta la actividad en Hacienda.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Buenas tardes, situación: Compro un solar junto con mi mujer, casados con bienes gananciales, el solar ya está alquilado y nos subrogamos en el contrato en vigor:

– La compra tributa por IVA al 21%. Ese IVA de la compra, ¿lo puedo compensar con las próximas liquidaciones trimestrales?; al final del ejercicio ¿podría solicitar la devolución del exceso de IVA soportado por la diferencia?.

– Al ser dos los propietarios y tratarse de un único contrato, ¿tendríamos que constituir un C.B.?.

Muchas gracias.

Hola Javier

Tengo que contestarte a todo que sí.

Puedes compensar y solicitar la devolución del IVA en la declaración del 4T y y deberíais constituir una CB para que sea ésta quien facture y presente las liquidaciones de IVA.

Recuerda que puedes contratar nuestra tarifa plana de arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Hola , gracias por esta pagina, tenemos mis hermanos y yo un local comercial que en este ultimo año ha estado sin actividad. Mi pregunta es si he de incluir en declaracion de la renta el 1.1 % del valor catastral,como ingreso ,como si fuera una vivienda no habitual o en el caso de local comercial estan exceptuados?

Muchas gracias

Hola Luis, gracias a ti por leer y comentar.

Debéis imputar renta porque se trata de un inmueble que ofrece la posibilidad de obtener una renta. Podéis hacerlo o no, pero Hacienda no tiene por qué dejar de ingresar el dinero que podría estar generando ese local.

Hola. Tengo una cafetería que tengo para alquilar pero no he tenido inquilinos en el año pasado. Puedo meter los gastos? Seguro, comunidad, IBI,…

Hola José

En principio, Hacienda considera que sólo puedes considerar los gastos que has tenido en el período de obtención de ingresos. Luego si no obtienes ingresos, no puedes desgravar gastos.

Pero si no pagas seguro, comunidad e IBI, no tienes el inmueble en condiciones para su alquiler. Así que siempre que puedas demostrar que el piso está para alquilar (por anuncios o de cualquier forma que muestre tu intención de alquilarlo) podrás deducirte estos gastos.

Hola , veo un montón casos parecidos y casi tengo claro , pero me gustaría aclarar mi caso. Alquilo un local 275€/mes y debo presentar cada trimestre IRPF (19%) . Local utilizó solo en uso propio nada comercial. Y no soy autónomo. La hacienda me devuelve algo de este alquiler?

Hola Ihor

Como arrendatario del local debes retener el 19% de la renta que le pagas al arrendador. Esta retención es a cuenta de su IRPF. Por lo tanto no tiene nada que ver con tu declaración de renta.

Si realizaras una actividad económica y el local estuviera afecto a esta actividad podrías considerar el alquiler como un gasto deducible.

Saludos cordiales

Buenos días, tengo alquilado un local y la factura B I 600€ más iva 126€ menos retención 114€ total 612€, a la hora de la declaración del 2017 IRPF, que cantidad debo considerar para igreso: 600, 714 o 612.

Hola Eduardo

Los datos correspondientes al IVA ya los tuviste en cuenta cuando presentaste las declaraciones por este impuesto.

En renta, sólo debes considerar la base imponible y las retenciones. En los ingresos debes poner 600€ por el número de meses que has estado alquilado y en las retenciones 114€ por el número de meses que las has soportado.

Saludos

Buenas tardes

Tengo un local al 50% con mi hermano y lo hemos alquilado a una asociación de juegos recreativos que no tienen actividad económica, cada socio paga una cuota mensual para pagar los gastos del local, ni tienen a nadie contratado. ¿Mi hermano y yo nos debemos de dar de alta con el modelo 037 y emitirles factura con el IVA? y ¿ellos tienen que ingresarnos en hacienda las retenciones?. Muchas gracias por su atención. Un saludo

Hola Marta, gracias a ti por leer y comentar.

El arrendamiento de inmuebles es una prestación de servicios sujeta a IVA. Estará exenta de este impuesto cuando se alquile para utilizarlo como vivienda.

Como éste no es tu caso, ya que estás alquilando un local, debes darte de alta en Hacienda y liquidar IVA.

En cuanto a las retenciones, la asociación está obligada a retener e ingresarlo en Hacienda a través del modelo 115.

Recuerda que puedes contratar nuestra tarifa plana arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Hola, he construido un local para alquilar, pero el terreno es de mis padres( mis padres me lo han dado en herencia), de cara a hacienda, que tendria que hacer? Puedo alquilar a mi nombre? Gracias!!

Hola Juan Luís

Tu pregunta reúne una cierta complejidad que conviene aclarar bien para darte la respuesta correcta. Te recomiendo plantear una consulta más extensa en nuestro departamento de consultas online. Consúltanos todas tus dudas y te las resolveremos.

Saludos cordiales.

Soy propietaria de un local. Yo ingreso cada trimestre el iva y mi inquilino el irpf. Ahora me toca hacer la declaración y me gustaría saber en que casilla tengo que poner el iva y en cual el irpf. Gracias

Hola Vanessa

Gracias a ti por leer y comentar.

Efectivamente, por alquilar un local de tu propiedad estás obligada a liquidar y presentar declaraciones de IVA. Pero IVA e IRPF son impuestos distintos y se liquidan de forma independiente. En IRPF sólo tienes que considerar la base imponible de las facturas de alquiler que has emitido. Debes olvidarte del IVA para hacer la declaración de renta.

Si tienes que considerar las retenciones que te ha practicado el inquilino. Debes incluirlas al rellenar los datos del inmueble arrendado dentro del apartado C de Renta WEB «Bienes inmuebles no afectos a actividades económicas, excluida la vivienda habitual e inmuebles asimilados».

Recuerda que prestamos servicios de asesoramiento para ayudarte con tu declaración de renta. Puedes ver lo que hacemos y contactar con nosotros en nuestra página de servicios de renta

Buenos días:

Durante el año 2017 tuve alquilado un local comercial y presenté las declaraciones trimestrales de IVA.

Al hacer la declaración de la renta voy a declarar como ingresos íntegros las bases devengadas de las cuatro declaraciones y como retención el 19% que es lo que está reteniendo el inquilino. Me ha entrado la duda de si puedo deducirme también los resultados de las declaraciones de IVA por el alquler de ese local que he presentado durante el año.

Muchas gracias de antemano!

Hola Jesús, gracias a ti por leer y comentar.

El IVA no es gasto deducible en el IRPF. Podrás deducirte todos los gastos necesarios para la obtención de los ingresos. Por ejemplo, los de reparación y conservación, el IBI, los seguros relacionados con el alquiler, la amortización, etc, pero el IVA no.

Saludos cordiales

Buenas tardes,

Gracias y enhorabuena por su servicio, es de gran utilidad e interés para muchos entre los que me encuentro.

Necesito consultar sobre mi caso pues alquilé una nave industrial con la intención de emprender un negocio que al final no he materializado, llevo seis meses pagando alquiler + iva – irpf al dueño no estoy dado de alta ni como autónomo ni recibo prestación alguna, el dueño me ha avisado de que tengo que ingresar en hacienda los dos trimestres que llevo y que me van a penalizar, sé que no he llevado al día ese aspecto pero es que tampoco presento ni he presentado nunca la declaración de la renta y estoy bastante perdido en estos campos, la cuestión es; tengo que pagar la retención en hacienda si no estoy dado de alta ni soy empresa? el alquiler es 600 € + iva – irpf = 612 € mes + gastos de luz agua y comunidad de propietarios.

gracias de antemano!

Hola Rafael, gracias por tus palabras. Me alegro de que el blog te sea de utilidad.

Como el objeto de alquilar una nave industrial es desarrollar un negocio, lo normal es que lo hagas en calidad de empresario o profesional. Estás obligado entonces a retener el 19% de la cantidad pagada por el alquiler e ingresarlo en Hacienda a través del modelo 115. Es algo que deberías haber hecho. Tienes que regularizar la situación y te aconsejo llegar a un acuerdo con el propietario y rescindir el alquiler si no vas a emprender el negocio.

Saludos cordiales.

¡Hola!

Gran artículo, gracias por hacerlo. Llevo un tiempo haciendo las facturas a mi inquilino, y con las tasas municipales (basuras, principalmente) nunca me he terminado de aclarar. Mi antiguo gestor solo le aplicaba el iva, al hacerlo yo y consultar con hacienda primero me dijeron, como el artículo, que debía aplicar iva y irpf, luego, en una consulta presencial, me dijeron que no debía aplicar nada, que al ser un impuesto no se aplicaba ni iva ni irpf.

Menudo lío… Al final, no aplico nada. Y, es que aplicar iva, él se lo podrá desgravar trimestralmente, pero si le aplico irpf yo a cada tasa municipal pierdo sobre 20 € (que luego en la declaración recupero, pero a final de año a mi pagar la tasa municipal me ha costado sobre 70 € solo por irpf).

Hola Isart

Las consultas vinculantes a la Dirección General de tributos dicen que cuando el arrendador repercute al inquilino los gastos debe incluirse en la base imponible de IVA y retenciones a cuenta del IRPF.

Es cierto que adelantas el importe de la retención sobre esta cantidad, pero lo mismo sucede con las otras cantidades que integran los ingresos a declarar. Me temo que la finalidad de la retención es adelantar el pago a cuenta del IRPF.

Hola tengo un local comercial alquilado y aunque el inquilino me dice que me ha practicado la retención del 19% el año pasado, no me entrega ningún documento en el que figure esa retención. En mis datos fiscales tampoco aparece la retención, he leído que yo puedo solicitar un certificado tributario del irpf en Hacienda, pero solo me deja sacarlo del año 2016 y no del 2017 que es el que necesito. Qué se puede hacer en estos casos si el inquilino no ha hecho la retención dónde puedo reclamar esto, y si es verdad que la ha hecho y hacienda no me la reconoce en mis datos fiscales, la puedo incluir igualmente en mi declaración de la renta? Muchas gracias

Hola Tomás

En tu declaración de renta debes incluir los ingresos íntegros y las retenciones que practicó el inquilino.

Como no aparece en tus datos fiscales, Hacienda te requerirá para que aportes justificación al respecto. Si no quieres esperar al requerimiento puedes aportar esta documentación al presentar la renta. Aporta las facturas emitidas por el alquiler y los justificantes de cobro. Así podrás demostrar las retenciones que realizó el arrendatario.

Recuerda que podemos ayudarte con tu declaración de la renta. Contacta con nosotros en jraeconomistas: servicios de renta

Hace poco he alquilado un local para uso comercial y he tenido que cambiar toda la instalación eléctrica y unas puertas para dejarlo acondicionado para alquilarlo. ¿Puedo deducirme el IVA de esas facturas en el modelo 303 de declaración trimestral? ¿ Y el IVA de la factura de la inmobiliaria que me gestionó el alquiler?

Muchas gracias

Hola Felipa, gracias a ti por leer el artículo

Claro que puedes deducirte el IVA en la declaración trimestral porque son gastos relacionados con el alquiler. Pero deberás tener la factura o documento justificativo con todos los requisitos legales.

Buenas tardes,

he heredado un local y ya tengo a quién alquilárselo pero me surgen algunas dudas ya que no estoy nada metido en el tema. Lo alquilaría a un hombre que lo usaría exclusivamete de trastero, sin personal trabajando ahí.

Pongamos que el alquiler sea de 1000€ mensuales.

– El 21% en concepto de IVA serían 210€ o sería el 21% de alquiler + suministros + IBI, etc?

– El arrendatario me ingresa lo ingresa directamente a Hacienda o tiene que pagarme el 100% a mi?

– Hay algún coste más que deba tener en cuenta?

Muchas gracias.

Gracias a ti, Rafa, por leer y comentar.

El IVA se calcula sobre el precio del alquiler y de todos los gastos que repercutas al arrendatario y que estén a tu nombre (comunidad, suministros, IBI…).

El arrendatario te pagará a ti. La cantidad a pagar vendrá determinada en la factura que debes emitir y será: Base imponible (alquiler más todos los gastos que repercutas) más el 21% de IVA menos el 19% de retención a cuenta de tu IRPF.

Este importe que tu inquilino te ha retenido en cada factura, debe ingresarlo trimestralmente en Hacienda presentando el modelo 115.

Recuerda que puedes contratar nuestra tarifa plana arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Buenos días, Joaquina:

¿Es obligatorio presentar el modelo 347 si hay volumen de operaciones?. Me ha parecido que en la página de Hacienda dice que sí.

Muchas gracias

Un saludo

Isabel

Hola Isabel

Desde 2014 no existe obligación de presentar el modelo 347 siempre que se aplique retención porque esta información se facilita en el modelo 180.

Así lo señala la AEAT

Buenas tardes,

Soy arrendador de un local y voy a darme de alta en Hacienda¿Qué casillas exactamente tengo que rellenar en el modelo 037?

Saludos

Hola Sonia

Tendrás que rellenar los datos identificativos, la causa de presentación (alta en el censo de empresarios, profesionales y retenedores), los datos referentes al Impuesto sobre el Valor Añadido (alta en el régimen general) y la actividad que realizas : epígrafe 861.2 «Alquiler de locales industriales y otros alquileres n.c.o.p.».

Recuerda que prestamos servicios de asesoramiento fiscal y contable. Si deseas más apoyo, incluida la tramitación del modelo 037, podemos ayudarte. Consulta también nuestro servicio para alquileres tarifa plana arrendamientos.

Buenos días. He leído este artículo sobre los impuestos por la actividad de alquilar un local comercial y otro en el que habláis de la propiedad compartida, pero me surge una duda en mi situación concreta que no se contempla en ninguno de los dos:

Soy copropietario al 50% de un local comercial que tenemos intención de alquilar a un particular que no va a realizar actividad comercial alguna en él. Uno de los propietarios está en desempleo (habiendo sido asalariado siempre) y el otro es funcionario. Al ser dos propietarios, entiendo que debemos constituir una CB para gestionar el pago del IVA y emitir facturas al inquilino.

Por otro lado, al tratarse el inquilino de un particular que no va a realizar actividad comercial alguna entiendo que podríamos declarar los ingresos como rendimiento del capital inmobiliario en el IRPF, pero al ser 2 propietarios, ¿podríamos declarar el 50% de los ingresos cada uno en nuestras respectivas declaraciones? ¿o estaríamos sujetos irremediablemente al pago del IVA a través de una CB por ser dos propietarios? ¿Qué sería más recomendable? ¿Podríais facilitarme por privado un presupuesto de lo que nos supondría gestionarlo todo con vosotros? Gracias.

Hola Fernando

Alquilar un inmueble es una prestación de servicios sujeta a IVA. El artículo 20.Uno.23º de la Ley del IVA declara que está exento el arrendamiento de inmuebles destinado exclusivamente a vivienda. Si este es tu caso, no tendrás que repercutir IVA ni presentar declaraciones por este impuesto.

Como arrendador de un inmueble sin ejercer una actividad económica, debes declarar en IRPF estos ingresos como rendimientos de capital inmobiliario. Lo harás en función del porcentaje de titularidad del inmueble.

Si lo alquilas para uso distinto del de vivienda, estará sujeto y no exento de IVA.

La adquisición proindiviso de un inmueble por varias personas determina la constitución de una comunidad de bienes. Si éste se alquila en virtud de un solo contrato a un mismo arrendatario, se considera que la comunidad de bienes es la obligada a liquidar el IVA.

Sin embargo, la comunidad de bienes no declara en el IRPF sino que imputa a sus comuneros los rendimientos obtenidos y las retenciones soportadas para que estos las declaren el el impuesto sobre la renta.

Gracias por tu respuesta tan rápida, pero no me queda muy claro:

El inmueble es un local comercial que no está destinado a vivienda, dado que el inquilino (que es un particular) lo utiliza como trastero. Al no ser vivienda, según me comentas, está sujeto a IVA. También el hecho de que la propiedad corresponda a varias personas y constituya una Comunidad de Bienes implica que hay que liquidar el IVA.

Por otro lado me comentas que, como arrendador del inmueble en el que no se ejerce actividad económica, debo declarar en el IRPF estos ingresos como rendimientos de capital inmobiliario en función del porcentaje de titularidad del inmueble. La comunidad de bienes no declara en el IRPF, pero se imputa a los comuneros los rendimientos obtenidos y las retenciones soportadas. O sea que ¿está sujeto a IRPF también?

¿Está la actividad de alquilar un local de dos propietarios a un único arrendatario a IVA e IRPF conjuntamente?

Hola Fernando, a ver si consigo explicarme bien

El alquiler de inmuebles para uso distinto al de vivienda está sujeto y no exento de IVA.

Si el inmueble pertenece a varias personas se entiende que hay una comunidad de bienes. En este caso, la obligada a facturar y presentar las declaraciones de IVA es la comunidad de bienes.

También estará obligada a presentar una declaración informativa (modelo 184) en la que atribuya a cada comunero en función de su participación en la comunidad el rendimiento obtenido y las retenciones soportadas.

En su declaración de renta, cada comunero tendrá que incluir los rendimientos y retenciones que le ha atribuido la comunidad.

Espero haberte ayudado.

Si lo deseas, puedes contratar nuestra tarifa plana arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Hola Joaquina,

¿En qué casos es obligatoria el alta en autónomos (RETA)cuando se alquilan bienes inmuebles de tu propiedad?

¿y en el caso de alquilar inmuebles y subarrendarlos a un tercero? (siendo en este caso rendimientos del capital mobiliario)

Hola Yolanda

El alta en el RETA requiere que se realice una actividad económica a título lucrativo de forma habitual, personal y directa.

Si alquilas inmuebles sin ejercer una actividad económica (declaras los ingresos obtenidos dentro del apartado de rendimientos de capital inmobiliario), no será necesario darte de alta en autónomos.

Si al alquilar ejerces una actividad económica, si tendrás que darte de alta en el RETA. La Ley del IRPF considera el alquiler de inmuebles como actividad económica cuando para el desempeño de esta actividad se utilice, al menos, una persona empleada con contrato laboral y a jornada completa.

Buenas tardes. Tengo un local alquilado a otra persona y a la hora de realizar la declaración de la renta no se si puedo declarar ciertas cosas.

Mis gastos derivados de dicho local son…..

Préstamo personal, comunidad, seguro, IBI, gastos de obra inicial…..

Y no se cual de esas cosas podría incluir en la declaración de la renta.

Saludos.

Hola David

Todos los gastos relacionados con el local y que sean necesarios para obtener los ingresos son deducibles y se pueden incluir en la declaración de renta.

Recuerda que gestionamos y presentamos la declaración de la renta. Consulta nuestros servicios de renta y contacta con nosotros.

Acabo de comprar un local comercial en obra con plaza de garage. Solo he pagado el 10% del coste más IVA, luego hay que pagar letras mensuales de otro diez por ciento más IVA. El resto con hipoteca más IVA. Entonces. Si yo quiero posteriormente alquilar el local para que un tercero ejerza alguna actividad económica. ¿hay alguna manera de que yo pueda desgravarme el IVA que he soportado?

Soy empleada por cuenta ajena, pero mi marido es autónomo y sujeto pasivo de IVA.

Hola Dolores

Si tu objetivo es alquilar el local, debes darte de alta en Hacienda como arrendador de locales de negocio. Cuando lo hagas, podrás deducirte el IVA soportado relacionado con el alquiler.

Si lo deseas, puedes contratar nuestra tarifa plana arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

Buenas tardes, hemos heredado un bajo comercial, libre de cargas, mi hermano y yo, y lo vamos a alquilar con opción a compra, por 6000 euros anuales, que ya nos han ingresado en la cuenta, la pregunta es, como nos damos de alta como arrendatarios y como me repercutirá a mi en la declaración de la renta, ya que mi hermano no trabaja, y trabajo por cuenta ajena, muchas gracias

Hola Sara

Para analizar bien todos los aspectos de tu consulta y ofrecerte la respuesta correcta que permita una buena planificación fiscal, te recomiendo que contrates nuestra tarifa plana arrendamientos que incluye servicios de gestión fiscal y contable y el mejor asesoramiento para que optimices beneficios y reduzcas la carga fiscal. Estaremos encantados de ayudarte.

La reduccion del 19 es contando con el iva que te ingresa el inquilino o no

Hola Vicente

La retención del 19% se practica sobre la renta del alquiler (el precio establecido en el contrato) más todos los gastos que se repercutan al arrendatario como comunidad, suministros, IBI o tasa de basuras.

El IVA no se tiene en cuenta a la hora de calcular la retención.

Tengo una nave industrial para alquilar por 1500 euros que tendría que pagar Hacienda

Hola Francisca

Si alquilas la nave por 1500€, tendrás que repercutir IVA al 21%. Es decir, te pagarán 315€ de IVA cada mes que tendrás que liquidar trimestralmente en Hacienda.

El arrendatario, al pagarte, deberá retener un 19% de la renta e ingresarlo en Hacienda trimestralmente a cuenta de tu IRPF.

Cuando realices la declaración de la renta tendrás que declarar los ingresos obtenidos por el alquiler y en el resultado se tendrán en cuenta las retenciones que practicó el inquilino.

Para un estudio mas detallado de lo que tendrías que pagar a hacienda puedes consultar con nosotros en jraeconomistas

Buenos días, voy a alquilar un bar y tengo algunas dudas sobre esto.

Renta 679€

+ IVA 142.59€

– IRPF – 129€

Total a ingresar al propietario 692.59€

Mi duda es, a parte tengo que ingresar otros 129€ para deducirme el IRPF? Perdonar si es una pregunta tonta, pero tras leer varios artículos sigue sin quedarme claro. Muchas gracias

Hola Almudena

De la renta que pagas mensualmente 142,59€ corresponden a IVA. Para ti es un gasto deducible y cuando liquides el IVA trimestralmente restarás este IVA que has soportado en el alquiler.

Los 129€ de IRPF no se los pagas al propietario. Los retienes a cuenta de su IRPF o Impuesto de Sociedades (si es una empresa). Cada trimestre deberás ingresarlos en Hacienda utilizando el modelo 115.

Espero haber aclarado tus dudas.

si en el alquiler del local comercial no tengo empleada ninguna persona, solo es el cobro de un alquiler ademas de presentar el modelo 303, tengo que presentar a Hacienda algun otro modelo?

Hola Ana María

Si tu única actividad económica es el alquiler de local comercial, sólo tienes que presentar las declaraciones trimestrales de IVA (modelo 303). Ni siquiera es necesario presentar el resumen anual (modelo 390). Basta con que aportes información adicional en el modelo 303 del cuarto trimestre.

que porcentaje y de que cantidad se tributa en IRPF DE 2016

Los rendimientos obtenidos por el alquiler de un local tributan al tipo de gravamen general en una escala que puede llegar al 45%.