El alquiler de vivienda por temporadas es aquel que se realiza por motivos de trabajo, para estudiantes o incluso el alquiler del piso en la playa durante el verano.

Hacienda lleva varios años vigilando de cerca la correcta declaración de los ingresos por alquiler de viviendas.

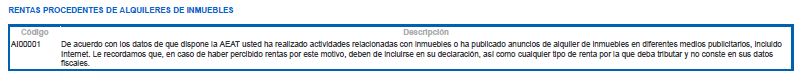

De hecho, al obtener los datos fiscales Hacienda incluye un aviso

Para que no se te olvide declarar los alquileres o cualquier otro tipo de renta que deba tributar y no conste en tus datos fiscales.

Hoy analizaremos la fiscalidad del alquiler de vivienda por temporadas, es decir, aquel que recae sobre un inmueble que no le permite al inquilino habitarlo indeterminadamente como su hogar principal y permanente. Es el caso de un alquiler de seis meses de duración por motivos de trabajo o el de un piso para estudiantes.

En el caso de Andalucía, si la vivienda se alquila por períodos superiores a dos meses o no se anuncia en páginas web, agencias de viajes o empresas mediadoras de servicios turísticos no se presume la habitualidad y la vivienda no es catalogada con fines turísticos. Sería el caso del alquiler del piso en la playa mediante carteles expuestos en el balcón o a través de conserjes (alquiler de particular a particular).

Obligaciones fiscales del alquiler de vivienda por temporadas

Fiscalidad del alquiler de vivienda por temporadas

En el alquiler de vivienda por temporadas, los ingresos tributarán como rendimientos del capital inmobiliario (el mismo aparatado en el que se incluyen los alquileres normales) aunque no será posible aplicar la reducción del 50% como en el caso de alquiler de vivienda habitual. La razón es que este alquiler no satisface la necesidad permanente de vivienda del arrendatario.

En el alquiler de vivienda por temporadas no es posible aplicar la reducción del 50% del rendimiento neto positivo porque se considera que este alquiler no satisface la necesidad permanente de vivienda del arrendatario #Renta2024 Compartir en X

Así lo ha confirmado el TEAC en su resolución de 8 de marzo de 2018 R.G 5663/2017 para unificación de criterio.

Lo primero que debe tenerse en cuenta a la hora de preparar la declaración es que se deben declarar dos períodos claramente diferenciados en el mismo año:

1 El período durante el que está alquilada la vivienda: se declararán los ingresos íntegros y podrán deducirse los gastos necesarios para su alquiler, pero sólo en proporción a los días alquilados (IBI, gastos de comunidad, intereses de préstamos…, como expliqué en

2 El tiempo que la vivienda está libre y a disposición de los propietarios: supondrá una renta imputada por hacienda por poseer un inmueble que no es vivienda habitual, como analicé en

¿Cómo se declaran los días en los que la vivienda está alquilada?

En el apartado de bienes inmuebles hay que señalar la referencia catastral de la vivienda y anotar como uso o destino la clave 3 «A disposición de sus titulares y arrendado».

Rellenaremos la casilla de inmuebles arrendados, subarrendados o cedidos a terceros, señalando como tipo de rendimiento 2 «Otros rendimientos distintos de los anteriores» ya que no se trata de alquiler de vivienda habitual.

El rendimiento neto por el que habrá de tributar será el resultado de restar de los ingresos totales los gastos necesarios para obtenerlos. En concreto, se pueden restar:

- el IBI

- los intereses de la hipoteca

- la tasa de basuras

- seguros que cubran riesgos de la vivienda

- gastos de comunidad

- amortización del inmueble o de los enseres que haya en él siempre que respondan a una depreciación efectiva

- incluso los gastos de luz, agua y gas si no se repercuten al inquilino.

Es decir, si la vivienda ha estado alquilada nueve meses al año para estudiantes, tendremos que considerar sólo las 3/4 partes de los gastos de IBI, seguro y amortización…Si ha estado arrendada 30 días en total, podremos deducirnos la doceava parte de los gastos y así consecutivamente dependiendo del período alquilado.

Contrata nuestro servicio de renta para que el resultado de tu declaración sea el más favorable posible

¿Y los días en los que no se ha alquilado?

Hacienda imputa una renta por la tenencia de cualquier inmueble que no sea la vivienda habitual del contribuyente.

Es decir, hay que tributar por los días en los que ha estado libre o a disposición de sus propietarios, señalando en el apartado «inmuebles a disposición de sus titulares», el valor catastral y el número de días que la vivienda ha estado sin alquilar.

La renta imputada será el 1,1% del valor catastral por el período señalado. Así, si el piso (cuyo valor catastral es 60.000 euros) se alquila a estudiantes y queda libre en verano – 92 días- se calculará el 1,1%de 60.000 euros , durante los 92 días que queda libre, es decir, 660 por 92 dividido entre 365, por lo que la renta imputada será 166,36 euros .

¿Qué pasa si compartes la propiedad de la vivienda alquilada por temporadas?

Si la propiedad se comparte entre varios titulares, cada uno declarará las rentas obtenidas en el alquiler de vivienda por temporadas en función de su porcentaje de participación en el inmueble.

Así, si la vivienda está a nombre de dos personas, todos los cálculos anteriores deben dividirse entre dos y declararse por separado a menos que se pueda y convenga realizar la declaración de la renta conjunta.

Si no estás seguro de que te desgravas todo lo que puedes o si no tienes tiempo para gestionar tu declaración, contrata con nuestros servicios de renta. Para que el resultado de tu IRPF sea el más favorable posible.

Buenas tardes

Si a bien lo tienes informarme, mi consulta es la siguiente:

Quiero cambiar de ciudad para vivir pero antes de dar el paso definitivo de vender mi vivienda y comprar otra en la ciudad elegida, quiero vivir de alquiler un año para estar seguro. La pregunta es ¿teniendo un piso en propiedad como residencia habitual, legalmente puedo alquilar y vivir un año en otro sin más?.

Arturo

Muchas Gracias.

Hola Arturo, gracias a ti por leer y comentar.

Puedes tener un piso en propiedad y alquilar y vivir en otro. Pero si por tu vivienda en propiedad podías aplicar todavía la deducción por adquisición de vivienda habitual perderás este derecho porque has cambiado de domicilio sin que se produzca ninguna circunstancia que lo exija.

Saludos cordiales

Buenos días.

En primer lugar, felicitarte por tu excelente blog.

Quería hacer una consulta muy simple:

A la hora de alquilar un piso a estudiantes o para uso vacacional, entre los gastos deducibles como son los suministros, depreciación del inmueble, mobiliario, menaje, etc. ¿Para el cálculo de las deducciones es deducible también el IVA?.

Por ejemplo: Una cocina costó 5.000 € + 21% de IVA = 6.050 €.

¿A la hora de calcular su amortización del 10% anual lo hago sobre una base de 5.000 ó de 6.050 €?. Y lo mismo con el valor del inmueble. ¿Calculo la depreciación del 3% anual sobre el valor del inmueble con IVA o sin IVA?.

Muchas gracias.

Hola Juan Pablo, muchas gracias. Me alegra que te guste el blog.

Como el alquiler de vivienda es una actividad exenta de IVA por la que no tienes que realizar declaraciones por este impuesto, los gastos deducibles se considerarán con IVA incluido. En el ejemplo que has utilizado, 6.050€.

Saludos cordiales

Buenas, muy útil la información del blog.

Me gustaría comentar mi caso dispongo de una vivienda la cual tuve alquilada de enero a marzo a una chica, desde abril me di de alta como alquiler turístico y la verdad que no me queda claro como debería de reflejar estos datos en la declaración de la renta ya que el período alquilado a la chica si tendría la reducción del 60%, me gustaría tu opinión al respecto, gracias

Hola Raquel

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Hola.

Este año he alquilado durante unos meses de verano mi vivienda habitual como vivienda de fin turístico. Vivo en Andalucía.

Pregunte en Hacienda antes de iniciar la actividad y me comentaron que existe una moratoria para hacer uso de mi vivienda habitual como vivienda fin turístico durante un año sin perder la desgravación que realizo en mis rentas anuales por compra antes del 2013. Que este año la perdería pero que si al año siguiente decido no continuar con la vivienda como fin turístico podría retomar dicha desgravación; pero que si decidía continuar un segundo año más alquilandola de este modo la perdería para siempre.

Continúa siendo así?

Si cambio de modalidad de alquiler turístico el año que viene al alquiler de habitaciones, la perdería igualmente?

Respecto al IBI, se pierde subvención del mismo cuando solo se alquila durante los meses de verano ( Benalmádena)?

Muchas gracias de antemano

Hola Ana, gracias a ti por leer y comentar.

El alquiler (sea turístico o temporal) produce la pérdida de la deducción por adquisición de vivienda ya que ésta no ha sido tu residencia habitual durante ese tiempo. Podrá volverse a aplicar si se vuelve a habitar y no se alquila durante un plazo de 3 años (requisito para que vuelva a considerarse vivienda habitual). Si se arrienda durante ese periodo, la pérdida de la deducción es definitiva.

Si sólo alquilas una habitación, podrás seguir beneficiándote de la deducción pero sólo en proporción a la parte de la vivienda que no utilice el inquilino.

Saludos cordiales

Buenas Joaquina,

Hace 1 año y 4 meses compré un piso en Alicante, aunque vivo en Madrid alquilada, por causa del trabajo. Al principio lo tenía como vivienda habitual pero lo he ido alquilando algunas semanas desde agosto y solicité el permiso de alquiler turístico. Ahora no sé cómo tengo que hacer en la declaración de la renta. No tengo más inmuebles en propiedad, sólo que trabajo en Madrid y necesito estar alquilada ahí. Cómo tendría que hacer?

Muchas gracias!

Hola Car Mar

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas. O si lo prefieres contrata el servicio de simulación de renta para planificar tu declaración de la renta y que el resultado sea lo más favorable posible.

Saludos cordiales y gracias por leer el blog.

Hola Joaquina

Que artículo más interesante. Enhorabuena

El 60% está limitado a una sóla vivienda? o a todas las que un propietario tenga en alquiler si cumple los requisitos.

Un saludo

Hola Gonzalo

Gracias por comentar y por tus palabras. Me alegra que el artículo te haya parecido interesante.

Deberás calcular el rendimiento para cada vivienda que tengas alquilada y si el inquilino la usa como su vivienda permanente, podrás aplicar la reducción del 60%.

Saludos cordiales

Tengo en alquiler, a través de Alquiler Turístico, un apartamento en Benalmadena (Málaga), y tanto los ingresos como los gastos deducibles, en función de los días que esta alquilado al año lo vengo declarando en las declaraciones anuales. Mi pregunta es, este año voy a seguir igual, pero por primera vez el apartamento, para la temporada de invierno se va a alquilar ininterrunpidamente por un periodo de 8 meses (Octubre a Mayo), a través de la misma empresa donde tengo establecido el contrato de alquiler turístico, para lo cual firmaremos un contrato por ese periodo, entre el propietario y los inquilinos.

A la hora de hacer la declaración de la renta tengo que hacer algún tipo de distinción entre los ingresos generados desde enero a Septiembre (Alquiler turístico) y Octubre a Diciembre (Otro tipo de contrato). ?

Hola Salvador

Como los dos tipos de alquiler se consideran rendimientos de capital inmobiliario sin posibilidad de aplicar la reducción del 60%, no tienes que hacer ningún tipo de distinción.

Saludos cordiales

Buenas tardes.

Tengo una vivienda alquilada durante todo el año (años completos). El inquilino la usa cuando le parece oportuno (verano, puentes, fines de semana, semanas sueltas, etc) pues trabaja en otra ciudad, donde tiene su residencia habitual, pero mi vivienda la tiene a su entera disposición todo el tiempo. ¿Puede aplicarse el 60% de reducción, o hay que considerarlo alquiler de temporada?. Insisto en que la vivienda está a disposición del inquilino todo el año. Tenemos un contrato verbal.

Hola Francisco Javier

Para aplicar la reducción del 60% es necesario que el alquiler cubra la necesidad permanente de vivienda del inquilino. Si éste no tiene allí su residencia habitual no se dará esta circunstancia.

Saludos cordiales

Buenos días,

tengo una vivienda «A» con garaje y trastero (en la misma escritura) la cual ha sido mi vivienda habitual por más de 10 años , compro una vivienda «B» sin garaje ni trastero. Ahora la vivienda «B» pasa a ser mi vivienda habitual.

Alquilo la vivienda «A» durante 10 meses a estudiantes (extensible a 11 meses) (sin garaje ni trastero).

Yo sigo usando el garaje y trastero de la vivienda «A» por cercanía con mi vivienda habitual «B».

– Entiendo que tengo que declarar 2 meses sin uso de la vivienda «A» en la renta, ¿verdad?

– ¿Puedo declarar los 10/11 meses de alquiler de la vivienda «A» como vivienda habitual al ser la vivienda de los estudiantes durante ese periodo?

– Como el garaje y trastero de la vivienda «A» los sigo utilizando habitualmente (y la vivienda «B» no tiene ni garaje ni trastero), ¿debo declarar dicho garaje y trastero de la vivienda «A» en la renta el año entero?

Gracias

Hola Pepe

Por la vivienda A deberás declarar el alquiler como rendimiento de capital inmobiliario durante 10 meses sin derecho a la reducción del 60% ya que se trata de un alquiler de temporada. Por los 2 meses restantes corresponde imputación de rentas.

Aunque tú utilices el garaje y trastero, deberás realizar imputación de rentas por estos inmuebles ya que no están en la misma escritura que tu nueva vivienda habitual.

Saludos cordiales y gracias por leer el blog.

Buenos días,

He solicitado la licencia turística de mi vivienda habitual por si en un futuro la quiero alquilar. No la publicaré ni la alquilaré durante los próximos años.

Es mi vivienda habitual pero no la de mi marido.

Yo no tendré que pagar impuestos por los días no alquilados, que serán todos.. ya que no se alquilará porque viviré yo con mi familia.

Pero mi marido en su declaración tendrá que pagar? Ya que es propietario de esta vivienda que tiene código de licencia turística y no es su vivienda habitual(no está empadronado ni querría empadronarse). Es una vivienda no alquilada ni publicada, no habrán ingresos..

Gracias

Hola Yesica

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Hola! Vendí mi vivienda habitual en mayo de 2019 y en junio de ese mismo año me compré otra. El problema está en que esa vivienda la puse de alquiler turístico durante los 3 meses de verano para poder reformarla con ese dinero. Ahora me dice un amigo que cree que he perdido la exención por reinversión en vivienda habitual, es así? Mil gracias. Un saludo.

Hola Rosa, gracias a ti por leer y compartir.

Las ganancias obtenidas en la transmisión de una vivienda habitual quedarán exentas del IRPF cuando el importe total obtenido en la venta se reinvierta en la adquisición de otra vivienda habitual.

A efectos fiscales, se considera vivienda habitual la edificación que constituya su residencia durante un plazo continuado de, al menos, 3 años (salvo en determinadas circunstancias). Para que el inmueble adquirido constituya la vivienda habitual debe ser habitada de manera efectiva y con carácter permanente en un plazo de 12 meses contados a partir de la fecha de adquisición o terminación de las obras.

Por lo tanto, si habitaste tu antigua vivienda como mínimo desde mayo de 2016 hasta mayo de 2019 y habitas la nueva antes de junio de 2020 y durante un período de 3 años, podrás aplicar la exención por reinversión en vivienda habitual.

Saludos cordiales.

Hola tengo dos viviendas de uso turístico y hara para hacer la declaración tengo los datos económicos pero como los tengo que añadir no veo nada sobre viviendas de uso turístico en la declaración, vivo en Vera Almeria.

Hola María Yolanda

Si no ofreces servicios de hospedaje, debes incluirlos en el apartado de rendimientos de capital inmobiliario.

Recuerda que podemos ayudarte con tu declaración de renta. Contacta con nosotros en jraeconomistas/servicios de renta.

Saludos

Hola, mi cuñada tiene alquilada una vivienda en Andalucía a profesor durante el curso 10 meses.este profesor tiene mas 35 años por lo que entiendo que no tiene derecho a la deducción del alquiler y por ello de acuerdo con el arrendatario no declara el alquiler de la vivienda, si decide declararlo el próximo años ¿cuanto gastos le supone la renta percibida por el alquiler? Gracias!!

Hola Manuel

Si tu cuñada tiene alquilada una vivienda debe declarar los ingresos en su IRPF, independientemente de que el inquilino tenga derecho a la deducción por alquiler de vivienda. Si no lo hace, Hacienda podrá sancionarla.

En cuanto a los gastos que se puede deducir por el alquiler están especificados en este artículo y en la ley.

Saludos cordiales

Buenos días,

Queria saber si en un contrato de arrendamiento de vivienda, por periodo de 5 años, habiendo ingresado la fianza al Incasol i el inquilino ha pagado el ITPAJD, habiéndose celebrado con un ciudado de nacionalidad alemana, però sin NIE español, me puedo deducir el 60%? Resulta que el contrato pone que es para vivienda habitual però no se, en la realidad, si el inquilino realmente vive realmente aquí o en Alemania. Que me aconseja

Hola Ester

Si has firmado un contrato por 5 años se supone que ese inmueble será su vivienda permanente y podrás aplicar la reducción del 60%.

Saludos

Tengo una vivienda para alquilar amueblada por habitaciones a trabajadores de larga duración que en verdad van a establecer su domicilio allí dadas las condiciones actuales, algunos de ellos hasta se empadronan allí. Y quiero deducirme el 60% de los ingresos porque no son estudiantes y en verdad van a establecer allí su residencia.

También es cierto que con solo un mes de antelación me pueden avisar y marcharse en sólo unos meses.

¿puedo aplicarme la bonificación del 60% de vivienda habitual?

Hola Marta Pilar

Si el alquiler cubre la necesidad permanente de vivienda del inquilino podrá aplicarse la reducción del 60%.

Saludos

Buenos días

Tengo una vivienda alquilada a estudiantes durante el curso académico, hasta junio. Con un contrato donde se especifíca que el uso es como vivienda

Los tres meses de verano la dedico a alquier vacacional. ¿Tengo que declararla de alquiler por temporadas, a pesar de que el primer contrato en alguna jurisprudencia se considere como vivienda permanente?

Muchas gracias

Hola Jose

Si el alquiler no se destina a cubrir la necesidad permanente de vivienda del inquilino, no podrás aplicar la reducción del 60% del rendimiento.

Saludos cordiales

Buenas tardes

En el caso de que alquileparte de mi vivenda habitual a través de una plataforma de alquiler vacacional, ¿a quien he de declarar en la casilla de arrendatario cuando puedan existir muchas personas alquiladas?

Gracias

Hola Sergi

La novedad de informar del NIF del arrendatario está originando muchas dudas a los contribuyentes. Hacienda no detalla cómo rellenar esta casilla cuando hay más de 2 inquilinos. Parece que basta con informar 2 NIF. En un momento posterior, si te lo pide Hacienda, aportarías el resto.

Pero no está nada claro y el Registro de Economistas y la Asociación de Asesores Fiscales han formulado una pregunta a Hacienda.

Esperemos que se aclare pronto.

Saludos cordiales

Se sabe algo ya?

Hola Ruben

Desde el Registro de Economistas Asesores Fiscales aconsejan poner el NIF de los 2 arrendatarios con importes de alquiler más significativos.

Saludos cordiales

Buenolas tardes

Queria hacerles una pregunta ya que me surgen muchas dudas. Desde el 01/01/2018 hasta El 31/08/2018 ha sido mi vivienda habitual. La he alquilado desde el 01/09/2019. Debo de declararlo como vivienda arrendada a disposition de sus titulares?

Hola Mayra

Debes declararla como arrendada y a disposición de sus titulares.

Si no estás segura de que te desgravas todo lo que puedes o si no tienes tiempo para gestionar tu declaración, contrata nuestros servicios de renta. Para que el resultado de tu IRPF sea el mas favorable posible.

Saludos

Buenos Días. Tengo una vivienda con 4 habitaciones alquilada a estudiantes. 3 con alquiler de septiembre a junio. 1 con alquiler para los 12 meses.

En el contrato se especifica que los propietarios no podemos acceder a la vivienda, salvo excepciones y siempre con algún inquilino presente.

No puedo hacer la reducción del 60% por ser vivienda temporal, pero ¿tengo que pagar por los días que no está alquilada a 3 habitaciones, teniendo en cuenta que yo no puedo acceder a la vivienda?.

Muchas gracias.

Hola Carmen

Todo depende del contrato o contratos que hayas firmado. Si has firmado 4 contratos de temporada, tendrás que imputar renta por el tiempo que no esté alquilada cada habitación.

Pero tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Hola, si alquilo una habitación de mi vivienda habitual durante un curso lectivo, la clave a poner en el irpf como uso del inmueble, es la 1 «arrendamiento» o es la 3?

Saludos

Hola Alberto

Si alquilas una habitación de tu vivienda habitual, debes declarar tus ingresos con clave 1 «Arrendamiento» ya que si pones la clave 3, la aplicación imputa rentas inmobiliarias por tu vivienda habitual.

Ten en cuenta que como es un alquiler por temporadas no podrás aplicar la reducción del 60% del rendimiento neto. Y si tienes derecho a aplicar la deducción por adquisición de vivienda habitual, debes prorratear la deducción para no aplicarla sobre el uso reservado al arrendatario.

Saludos cordiales.

Hola de nuevo, para las deducciones en el caso de alquiler de una habitación, hay que poner en algún sitio el porcentaje de la casa que se asigna al inquilino? Porque supongo que si meto el IBI en las deducciones tendría que meter la parte correspondiente del IBI según el tiempo de alquiler y el porcentaje asignado dentro de la casa, no? Eso lo calculo yo o se mete en algún sitio en el irpf?

Gracias y un saludo

Hola de nuevo, Alberto.

Imagino que te refieres a los gastos deducibles de los ingresos por alquiler. No hay ninguna casilla para indicar los porcentajes. Es un cálculo que tendrás que realizar tú. Sólo será deducible la parte deducible al tiempo de alquiler y al porcentaje de la vivienda que se alquila.

Saludos

Hola, gracias por tus respuestas, una cosa más, para deducirse el coste de la luz en el alquiler de una habitación en vivienda habitual, ¿se tiene en cuenta (para el total anual de gastos) la fecha de emisión de la factura o la de cobro? Lo pregunto porque la factura cobrada en enero de un año corresponde a una fecha de emisión de diciembre del año anterior.

Gracias

Hola Alberto, gracias a ti por leer y comentar.

El gasto debe imputarse al período que corresponda y al que contribuya a la obtención de ingresos. En este caso, el año de emisión de la factura.

Saludos cordiales.

Por otra parte me gustaría saber cuando un alquiler puede considerarse para aplicar la deduccion. A partir de que periodicidad y condiciones.

El Tribunal Económico Administrativo Central en su Resolución de 8 de marzo de 2018 para unificación de criterio señala que

«el concepto de arrendamiento de bienes inmuebles destinados a vivienda que utiliza la ley del IRPF, en su sentido técnico-jurídico no comprende el arrendamiento de fincas urbanas -viviendas en sentido usual de la palabra- cuyo uso se haya concertado por temporada».

En el artículo hay un enlace a esta resolución.

Saludos cordiales y gracias por leer el blog

Hola, deduzco de lo que pone en el articulo que si alquilo mi piso a estudiantes de un master por un periodo de 7 meses no podre deducirme el 60%. Es asi? O en este caso podre deducirme el 60% puesto que ha sido su vivienda habitual durante el año lectivo. Gracias.

Hola Pedro

Si alquilas tu piso a estudiantes por un periodo de 7 meses y utilizas un contrato de arrendamiento para uso distinto al de vivienda, los inquilinos no pueden habitarlo como su hogar principal y permanente. Por ello, no puedes aplicar la reducción del 60% establecida en el artículo 23.2 de la Ley del IRPF.

No acabo de entender esta respuesta Joaquina. Dices que el alquiler de habitaciones o del piso entero a estudiantes o profesores de otros paises o ciudades por menos de 12 meses ¿no puede considerarse vivienda habitual? Ellos viven allí. Es mas a veces deben empadronarse y todo por temas legales.

¿Hay algún contrato que se pueda firmar aunque sean menos de 12 meses para que se pueda desgravar el 60%?

Hola Carina

La reducción del 60% del rendimiento de capital inmobiliario sólo se puede aplicar cuando el inmueble se usa como vivienda permanente. Y esto no sucede en los alquileres turísticos ni en los de temporada.

Saludos cordiales

Me hacen un contrato anual de una segunda vivienda, que obligaciones fiscales tengo como inquilino?

Hola Manu13

Tu única obligación fiscal como inquilino es pagar el pagar el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados en su modalidad Transmisiones Patrimoniales Onerosas. Deberás pagar este impuesto conforme a la escala que haya aprobado la Comunidad Autónoma donde radique la vivienda.

Saludos cordiales

Buenas tardes.

Quisiera saber si los enseres adquiridos para alquilar una vivienda a estudiantes (calderos, cubiertos,almohadas, edredones, etc), se.pueden deducir directaments como gasto. Saludos desde Canaria

Hola Begoña

Efectivamente, puedes considerar los enseres como gasto.

Saludos cordiales

buenos días. He comprado una vivienda pequeña en abril 2017. El pago ha sido íntegro pero a eso hay que añadir el impuesto de transmisión patrimonial, registro de la propiedad, gastos notariales, amueblado, lámparas, cortinas… y todo lo necesario para alquilarse. El alquiler comenzó el mes de diciembre y el gasto mensual de comunidad corre por mi cuenta.

tengo casa como residencia habitual, sin hipoteca y soy familia numerosa. Quisiera saber cómo tributa esta situación y qué desgrabación se aplica. Un saludo.

Olga Candel

Hola Olga

Si estás alquilando un inmueble de tu propiedad, tendrás que declarar los ingresos obtenidos en el apartado de rendimientos de capital inmobiliario. Sumarás todos los ingresos obtenidos en el año y les restarás los gastos necesarios para el alquiler: mantenimiento y conservación, IBI, seguros, gastos de comunidad, amortización…Puedes leer este artículo al respecto Tributación del alquiler de vivienda.

Ten en cuenta que todos los gastos relacionados con la compra del inmueble (impuestos registros, notario, gastos de gestoría) se suman al valor escriturado para determinar el valor de adquisición que servirá de base para calcular la amortización deducible cada año como gasto (el 3% del valor de adquisición).

Si compraste la vivienda para alquilarla y desde abril a diciembre la has estado preparando para este fin, no debes imputar renta por este periodo.

Recuerda que podemos ayudarte con tu declaración de la renta. Contacta con nosotros en jraeconomistas: servicios de renta

En Junio de 2018, compré una vivienda que reformé íntegramente, amueblé y equipé para poderla alquilar. Presenté las facturas y los gastos generados por todos los enseres en la gestoría para hacer la declaración y me dijeron que no procedía.

Este año, en breve, en Septiembre de 2019 ,ha surgido la posibilidad de alquilarla tal cual durante 9 meses a dos estudiantes. Se habló de hacer un contrato de temporada, con una renta de 495 euros mes, + 250 euros en concepto de gastos luz,agua y gas reembolsando la diferencia de este importe al final de la temporada por cualquiera de las partes.

Mis preguntas son las siguientes:

1.¿Puedo este año deducirme por los gastos de la reforma y enseres?

2. En el contrato ¿He de especificar el concepto de estas cantidades?( 495 de renta y 250 por los gastos)¿ o poner la totalidad?

3.En mi comunidad autónoma, y en concreto provincia de Huesca, la fianza a depositar por el contrato de temporada es de 2 mensualidades. ¿Entiendo que sería tan sólo de 495×2?. ¿ O serían de 745×2 ?(incluyendo los gastos de agua,luz y gas también en la fianza)

4. Fiscalmente , ¿me interesaría más hacer el cambios de titularidad de los servicios agua, luz y gas o es indistinto?

Muchas gracias de antemano.

Hola Esther

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.