¿Sabes cuáles son los seguros que desgravan en la declaración de la renta? Sigue leyendo porque alguno de los seguros que contratas habitualmente puede darte una alegría al hacer cuentas con Hacienda. Seguros de hogar, de vida, de vehículos, de salud, de accidentes… pueden disminuir tu tributación por IRPF.

¿Quieres profundizar más sobre el tema?

Seguros que desgravan en el IRPF

Relacionados con la hipoteca: seguros que desgravan en la declaración de la renta

Seguro de hogar

En general, las primas pagadas por los seguros de hogar no desgravan en el IRPF, salvo si están vinculados a la hipoteca de un inmueble que tenga derecho a la deducción en vivienda habitual.

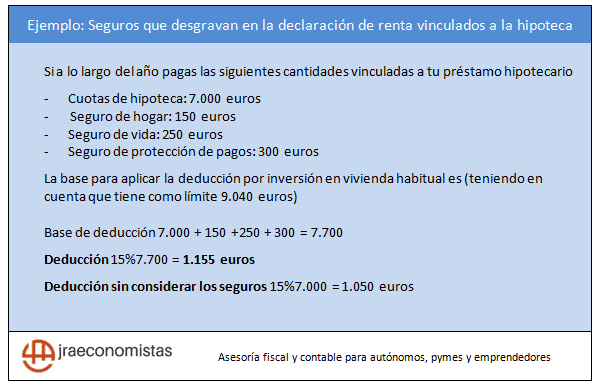

Recuerda que sólo las inversiones en viviendas realizadas hasta el 31 de diciembre de 2012 tienen derecho a este beneficio. Podrá deducirse el 15% de las cantidades pagadas en el año por adquisición o rehabilitación de vivienda, sobre una base máxima de 9.040 euros.

Obligatoriedad del seguro contra incendios

La ley establece la obligatoriedad de que las viviendas sujetas a una hipoteca tengan un seguro de hogar con cobertura de incendios, aunque no es obligatorio suscribirlo con la misma entidad financiera con la que se firma la hipoteca.

Por ello, la consulta de la Dirección General de Tributos V2082-11 señala que la prima satisfecha por este seguro obligatorio formará parte de la deducción por inversión en vivienda.

Seguros de vida

El seguro de vida no es obligatorio en ningún caso para constituir una hipoteca.

Otro asunto es que sea conveniente. Para el cliente porque este tipo de seguros amortiza la hipoteca ante una posible invalidez o fallecimiento. Y para la entidad financiera porque si se dan estas circunstancias, de no existir el seguro, podría tener problemas para recuperar la deuda.

Seguros de protección de pagos

Con este seguro la entidad financiera cubre el riesgo de impago si te quedas en paro o en caso de incapacidad temporal, durante un período de tiempo.

Debido a la crisis y la elevada tasa de paro, es habitual que los bancos te «aconsejen» contratarlo para concederte el préstamo.

Seguros vinculados a la hipoteca

Si al contratar el seguro de hogar amplías las coberturas obligatorias y cubres riesgos adicionales (robo, rotura de cañerías, daños en el contenido…), en principio, no puedes aplicar la deducción sobre la parte de la prima por estos riesgos adicionales.

Pero si entre las condiciones establecidas por el banco para la concesión de la hipoteca figura la contratación de un seguro con estas coberturas adicionales, podrá aplicarse la deducción sobre la totalidad de la prima.

Lo mismo sucede con el seguro de vida y el seguro de protección de pagos. La consulta vinculante antes referida admite su inclusión entre los gastos de financiación ajena cuando la contratación de esos seguros figure entre las condiciones del prestamista.

Aunque parece que no supone nada, todo suma. En este ejemplo, si no consideramos los seguros, estamos dejando de recuperar 105 euros, que es el 15% de esos 700 euros.

Contrata nuestro servicio de renta para que el resultado de tu declaración sea el más favorable posible

Relacionados con los inmuebles arrendados

Si eres propietario de un inmueble en alquiler, de los ingresos que obtienes por él podrás deducir todos los gastos necesarios para su arrendamiento. Entre estos se incluyen el seguro de hogar, el seguro de responsabilidad civil, el de impago de alquileres…

Si el inmueble arrendado se está pagando con una hipoteca, se podrán deducir también todos los seguros vinculados al préstamo. Incluso aunque no estén relacionados con el alquiler como es el caso del seguro de vida o el de protección de pagos.

Autónomo: seguros que desgravan en la declaración de la renta

Como norma general los seguros de vehículos y los seguros de salud no rebajan la factura fiscal del IRPF. Pero, en determinadas condiciones, los autónomos podrán desgravarse las primas de estos seguros. Vamos a analizarlo.

Seguros de vehículos

La ley del IRPF considera que los vehículos

- mixtos destinados al transporte de mercancías.

- destinados a la prestación de servicios de transporte de viajeros mediante contraprestación.

- los destinados a la prestación de servicios de enseñanza de conductores o pilotos mediante contraprestación.

- destinados a desplazamientos profesionales de representantes o agentes comerciales.

- los destinados a ser objeto de cesión de uso con habitualidad y onerosidad.

están afectos al 100% a la actividad realizada por el autónomo, por lo que todos los gastos relacionados con ellos serán deducibles.

Para cualquier otro vehículo (turismo, motocicleta…) deberás probar ante Hacienda que lo utilizas exclusivamente en tu negocio para poder deducirte el seguro y otros gastos.

Seguros relacionados con la actividad

Puedes deducirte todas las primas de seguros relacionadas con la actividad que desarrollas como la del seguro contra incendios, la de robo, la de responsabilidad civil, la de daños a mercancías o la de pérdida de beneficios, entre otras.

Seguros de accidentes

Las primas de los seguros de accidentes desgravan en la declaración de la renta de los autónomos, bien sea para cubrir:

- sus propios accidentes o

- los de sus empleados

Seguros médicos

Las primas de seguros de enfermedad satisfechas por los autónomos se consideran gastos deducibles en el IRPF. Existe un límite máximo de 500 euros por cada miembro de la familia (cónyuge o hijos menores de 25 años que convivan con él) incluido en el seguro. El límite se amplía a 1500 para las personas con discapacidad.

El seguro médico del autónomo y su familia desgrava en la declaración de #Renta2024 Compartir en X

Igualmente se considera gasto fiscalmente deducible el seguro de salud que contrate el autónomo para sus empleados.

Trabajador por cuenta ajena y seguro médico

Si eres trabajador por cuenta ajena y tú mismo contratas el seguro médico, no desgravará en tu IRPF.

Pero si es tu empresa quien paga el seguro, no tributará en la declaración de renta. Para ello debe cumplir las condiciones del artículo 42.2.c) de la Ley del IRPF:

- La cobertura de enfermedad puede alcanzar al trabajador e incluso a su cónyuge y descendientes.

- El límite de primas satisfechas por persona es 500 euros anuales. El exceso no está exento de tributación. Se considera rendimiento del trabajo en especie y se incluye en la casilla correspondiente a estos ingresos.

Ahora que ya lo sabes, comprueba si has tenido en cuenta estos seguros que desgravan en la declaración de la renta. Pueden suponer un importante ahorro fiscal.

Buenos días,

Nunca hemos incluido mi pareja y yo las cantidades abonadas por el seguro de hogar y por el seguro de vida que van vinculadas a la hipoteca. Ahora este año queremos incluir todos los años atrasados que podamos. El seguro de vida cada uno lo tiene a su nombre, pero el seguro de hogar va solo a nombre de mi pareja y me han comentado que harán los certificados anuales del pago de la cuota, pero solo a nombre de mi pareja y solo por la cantidad que se paga por el tema de incendios, no por la totalidad del seguro, aunque en las escrituras ponga seguro hogar.

Se tendria que deducir solo el las cantidades pagadas por el seguro de hogar, ya que van a su nombre ??? O como el piso es de los dos podemos hacerlo al 50 %. Es que luego no queremos tener problemas si piden justificantes.

Hasta que año podemos deducirnos 2014 o 2015, los pagos no inlcuidos??

Gracias por anticipado,

Hola Gloria

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Buenos días, Joaquina, muchas gracias por el artículo es muy ilustrativo y claro. Quería preguntarte por una duda: Hace un par de años me dí de alta como autónomo (arquitecto técnico) y tuve que contratar un seguro de responsabilidad civil, además de las aportaciones a la mutualidad PREMAAT.

En la actualidad, me dí de baja como autónomo y soy trabajador por cuenta ajena, pero he de seguir abonando el seguro de responsabilidad civil (responsabilidad decenal), e igualmente, sigo pagando la mutualidad. ¿Hay posibilidad de deducirse estos gastos como trabajador por cuenta ajena?

Hola Jose

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Buenos días. Entonces una vivienda comprada en mayo 2015 con seguro de hogar y vida vinculado a ella no desgrava en esta declaración 2018? Si es así en que casilla. Gracias

Hola Roberto

No desgrava en la declaración de la renta porque la deducción por adquisición de vivienda se aplica para las compras realizadas hasta el 31 de diciembre de 2012.

Saludos cordiales

Yo tengo seguro de vida y casa vinculado a la Hipoteca. Tengo que poner los dos, sumando lo que hemos pagado. En que casilla corresponde.?

Gracias

Hola Antonio

Debes sumarlos al importe que has pagado de hipoteca y ponerlos en la misma casilla.

Saludos cordiales

Buenos días:

Soy medico y ejerzo como autónomo y como funcionario, en este caso el seguro medico de mi familia y mio creo q desgra 500 euros por cada uno, pero mi duda es sobre el seguro de baja por enfermedad tengo contratado, si lo puedo desgravar o no , equiparando a una mutua para poder cubrir las perdidas económicas q me produciría una baja laboral.

gracias

Hola Alfonso, gracias a ti por leer y comentar.

Sí, el seguro de baja por enfermedad también es un gasto deducible de la actividad ya que está relacionado con ésta.

Saludos cordiales

Buenos días, en el caso del seguro de la vivienda ligado a la hipoteca, entiendo que solo se puede deducir el valor correspondiente a la cobertura de incendio, si en mi poliza pone que valor es el 100% del capital asegurado ( continente y contenido), que valor es que tengo que deducir respecto a lo que pago anualmente por mi seguro.

y en que casilla debo poner este valor. Declaración 2018

gracias y un saludo

Hola Manuelo

Si el seguro de vivienda va ligado a la hipoteca, es deducible en su totalidad. Se suma a las cantidades abonadas al banco por la hipoteca.

Saludos cordiales

Buenas noches,yo soy autónomo y tengo un seguro medico,sabeis en que casilla tengo que ponerlo,

Gracias,

Saludos

Hola Javier

Si declaras tus rendimientos de actividades económicas en estimación directa debes incluir el importe de todos los seguros, excluidos los que se refieran al personal que tengas contratado, en la casilla 0130 «Otros servicios exteriores».

Saludos cordiales y gracias por leer el blog.

Hola,

soy odontologo y pago por un seguro de protección civil.

No soy autonómo, soy trabajador por cuenta ajena ¿Puedo deducirme el seguro de protección civil en la declaración de la renta?

Hola Antonio

Imagino que lo que pagas es un seguro de responsabilidad civil.

Como trabajador por cuenta ajena no puedes deducirte este gasto de los ingresos procedentes del trabajo.

Saludos cordiales

Buenas tardes:

Soy asalariado y tengo contratado un seguro medico para mi, mi pareja y mi hija. Necesito saber si se puede desgravar. Por lo que he interpretado solo los autónomos pueden desgravarlo, pero ante la duda prefiero pregunta.

Saludos

Hola Mari Carmen

Los seguros médicos no desgravan en IRPF cuando es el trabajador quien los contrata. Si es tu empresa quien te paga el seguro, no se considerará rendimiento del trabajo si la cuota anual no supera los 500 euros (límite para cada uno de los miembros de la familia). El exceso se considera rendimientos del trabajo en especie.

Saludos

Hola,

Los pasos de seguir médico inclosos en la nòmina, creo que hasta 500 euros a desgranar por persona.¿ en qué casilla se ha de introducir está cantidad?

Repito y perdón por como he enviado el anterior mensaje.

Los gastos de seguro médico incluidos en la nómina, creo que hasta 500 euros a desgravar por persona.¿ en qué casilla se ha de introducir está cantidad?

Gracias

Hola Juan

El artículo 42.2.c) de la LIRPF señala que «Están exentos los siguientes rendimientos del trabajo en especie:

“c) Las primas o cuotas satisfechas a entidades aseguradoras para la cobertura de enfermedad, cuando se cumplan los siguientes requisitos y límites:

1.º Que la cobertura de enfermedad alcance al propio trabajador, pudiendo también alcanzar a su cónyuge y descendientes.

2.º Que las primas o cuotas satisfechas no excedan de 500 euros anuales por cada una de las personas señaladas en el párrafo anterior. El exceso sobre dicha cuantía constituirá retribución en especie”.

Es decir, no tendrás que incluir estos importes si no superan los 500€ anuales por persona. El exceso se considera un rendimiento del trabajo en especie y se incluye en la casilla correspondiente a estos rendimientos.

Buenos dias. En que casilla se desgravan los seguros de responsabilidad civil?

Hola Luminita

Sólo puedes deducir el seguro de responsabilidad civil si está relacionado con un inmueble arrendado. La harás en la casilla 78 «Otros gastos deducibles»

Gracias por tu respuesta Joaquina. Mi duda es que lo que he encontrado sobre esta cuestión es que son deducibles en el siguiente caso (cito literalmente de una página donde lo he visto): «Primas de seguro de accidentes del personal que por Convenio o por ser obligatorio, no pueda ser considerado como pura liberalidad.»

Ha de entenderse entonces que, si yo como autónomo me hago un seguro de accidentes que no es obligatorio, no es deducible?

Buen artículo, tan solo eché de menos saber qué ocurre con los seguros de accidentes (en particular para el caso de los autónomos). Gracias!

Gracias Daniel. Las primas de los seguros de accidentes desgravan en la declaración de la renta de los autónomos, bien sea para cubrir sus propios accidentes a los de sus empleados.

Muy interesante todo lo que sea deducir.

Enhorabuena por el articulo.

Gracias Eduardo. Me alegro 🙂 que te haya gustado