Una de las preguntas más frecuentes durante la campaña de renta es si presentar la declaración conjunta o individual para pagar menos impuestos. Pero lo primero que debemos saber es si podemos hacer o no la declaración conjunta, ya que esta elección no está al alcance de todos.

Claves para presentar la declaración conjunta y ahorrar impuestos

Declaración conjunta

El IRPF se presenta de forma individual. Sólo las personas que forman parte de una unidad familiar tienen la opción de presentar la declaración conjunta.

Para formar parte de una unidad familiar debes estar casado, tener hijos o las dos cosas. Se considera unidad familiar un matrimonio y sus hijos (si los tiene) o bien un progenitor y sus hijos.

Nadie podrá formar parte de dos unidades familiares al mismo tiempo.

Hay que tener en cuenta la situación familiar a 31 de diciembre de cada año. En el momento de presentar la declaración, se elegirá si se hace conjunta o individual. Esta opción no podrá modificarse, salvo que dentro del plazo para declarar se presente una nueva declaración.

La opción por la tributación conjunta afecta a todos los miembros de la unidad familiar y no vincula para años futuros. Así, puedes haber presentado la renta de 2022 de forma individual y presentar la de 2023 mediante una declaración conjunta.

¿Quién puede presentar la declaración conjunta?

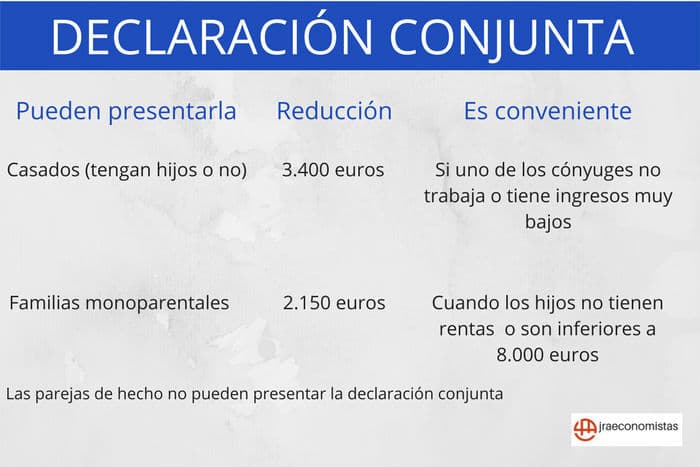

Podrán presentar la declaración conjunta:

1º Los casados, sean sin hijos o con hijos (menores de edad o mayores incapacitados judicialmente).

2º Los separados legalmente y las parejas de hecho con hijos a cargo (menores de edad o mayores incapacitados judicialmente). En este caso, sólo uno de los padres puede presentar la declaración conjunta con los hijos.

Si se trata de un divorcio donde la guarda y custodia de los hijos es atribuida a uno de los padres, es ese progenitor quien podrá optar a la tributación conjunta con los hijos.

En los casos de custodia compartida o de parejas de hecho, cualquiera de ellos puede optar a la declaración conjunta con los hijos y el otro miembro de la pareja debe tributar de forma individual.

Consultas vinculantes a la Dirección General de Tributos sobre el tema: DGT V1855-15, de 12 de junio y DGT V2285-13, de 10 de julio

Reducción por tributación conjunta

En el primer caso, es decir, cuando existe relación matrimonial, se aplica una reducción de 3.400 euros anuales. Esto significa que, si en la declaración individual los primeros 5.550 euros (mínimo personal) no tributan, en la declaración conjunta no tributan los primeros 8.950 euros.

Cuando no existe vínculo matrimonial, la reducción es de 2.150 euros. El artículo 84.2.4º de la Ley de IRPF en su segundo párrafo señala que no se aplicará esta reducción en las parejas de hecho que convivan juntas.

¿Cuándo conviene presentar la declaración conjunta?

Como norma general, cuando se trate de matrimonios en los que sólo trabaje uno de los cónyuges. También resulta beneficiosa para las familias monoparentales si los hijos no perciben rentas.

Recuerda que consultar con un asesor fiscal para la declaración de la #Renta2023 es la mejor garantía de que te devuelvan lo retenido o tengas que pagar lo mínimo posible. Y todo ello dentro de la legalidad.

Contrata nuestro servicio de renta para que el resultado de tu declaración sea el más favorable posible

Ambos cónyuges trabajan

En este caso es más aconsejable la declaración individual ya que la reducción en la tributación conjunta (8.950 euros) es menor que la suma de las reducciones individuales (11.100 euros) y se pagarán más impuestos.

Si se tienen hijos, las reducciones adicionales se repartirán al 50% entre ambos miembros del matrimonio y si se paga una hipoteca, cada uno podrá deducirse hasta un máximo de 9.040 euros por compra de vivienda habitual antes del 1 de enero de 2013.

Sólo trabaja uno de los dos (o el otro tiene unos ingresos muy bajos)

Lo más aconsejable es la tributación conjunta ya que si los ingresos de un cónyuge no llegan a cubrir la reducción de 3.400 euros más la mitad de la reducción por hijos, si los hubiera, el cónyuge que trabaja tendría derecho a una mayor reducción y se pagará menos impuestos.

Parejas de hecho: ¿Pueden presentar la declaración conjunta?

Las parejas de hecho no pueden optar por la tributación conjunta.

Si tienen hijos, sólo podrán optar por la tributación conjunta uno de los padres con sus descendientes y el otro miembro de la pareja tributará de forma individual.

Los dos cónyuges obtienen ganancias o pérdidas patrimoniales

Hay que tener en cuenta que la declaración conjunta permite compensar pérdidas con ganancias. De este modo, las rentas positivas obtenidas por un miembro de la unidad familiar pueden compensarse con las pérdidas obtenidas por otro.

Así, el cónyuge que ha obtenido ganancias puede que no pague por ellas. El ahorro oscilará entre el 19 y el 23% de la ganancia obtenida y dependerá de la cuantía y del producto de la inversión.

Si se paga hipoteca

Sólo en el caso de viviendas adquiridas antes del 1 de enero de 2013.

Lo más conveniente es hacer la declaración de renta por separado ya que cada cónyuge se puede acoger a la deducción por adquisición de vivienda habitual del 15% con un límite de 9.040 euros anuales. Sumando ambas, se puede alcanzar hasta 18.080 euros de desgravación.

Por el contrario, si se presenta la declaración conjunta, el máximo sigue manteniéndose en 9.040 euros por lo que si hemos pagado más de esa cantidad al año, perderás dinero haciendo la declaración conjunta.

Separado o viudo con hijos

Si se trata de una unidad familiar monoparental, siempre interesa hacer la declaración conjunta con los hijos para beneficiarse de la reducción de 2.150 euros.

No hay que olvidar que en este caso los hijos tienen que vivir con el contribuyente, ser menores de 18 años o mayores incapacitados y no obtener ingresos superiores a 8.000 euros. Si no s cumplen estos requisitos, tendrán que presentar la declaración de la renta individualmente.

¿Se puede cambiar la forma de tributar?

La opción por la declaración conjunta se manifiesta al presentar el IRPF del año correspondiente y no vincula para ejercicios sucesivos. Es decir, los miembros de la unidad familiar pueden elegir cada año entre presentar la declaración conjunta o individual.

Esta decisión es importante ya que una vez tomada no admite cambios. Salvo que todavía no haya terminado el plazo voluntario de declaración. Por eso, hasta el 1 de julio de 2024 es posible cambiar la opción de tributación si tomaste una mala decisión.

Dentro del plazo voluntario de presentación de la #Renta2023 podrás cambiar la opción de tributación individual o conjunta para pagar menos impuestos Compartir en X

Recuerda que podemos ayudarte a elegir la opción de tributación más favorable para ti y tu familia. Contacta con nosotros en jraeconomistas/servicios de renta.

Hola,

me gustaría saber si haciendo la declaración conjunta y el cónyuge no llega al mínimo, no hace falta que lo declare o por el contrario es obligatorio que lo haga.

gracias

Hola Conce, gracias a ti por leer y comentar.

En la declaración conjunta deben incluirse todos los ingresos de los miembros de la unidad familiar. Si tu cónyuge no está obligado a presentar la declaración de renta de forma individual y la realiza conjuntamente contigo debéis declara tanto tus ingresos como los suyos.

Saludos cordiales

Excelente post. Un saludo.

Gracias

Me alegra que te haya gustado.

saludos