La pluriactividad es la situación en la que se realizan dos o más actividades laborales que obligan a cotizar en más de un Régimen de la Seguridad Social. Por lo tanto,

En #pluriactividad es posible ser autónomo y trabajar para una empresa a la vez Compartir en X

Es compatible tener un contrato de trabajo por cuenta ajena (que obliga a estar dado de alta en el régimen General de la Seguridad Social) y ejercer otras actividades económicas por cuenta propia (por las que hay que cotizar en el Régimen Especial de Trabajadores Autónomos – RETA).

Si desarrollas actividades por cuenta ajena y por cuenta propia al mismo tiempo y de forma continua, cada actividad debe estar cubierta por su propio Régimen.

Pero cotizar en dos regímenes distintos tiene ventajas porque puedes excluir de uno algunas de las coberturas satisfechas por el otro o acceder a bonificaciones específicas.

Vamos a analizar la pluriactividad con detalle.

Pluriactividad: ventajas de trabajar por cuenta ajena y también como autónomo

- 1 ¿Es compatible trabajar por cuenta ajena y como autónomo ejerciendo la misma actividad?

- 2 Cotización en pluriactividad

- 3 Bonificaciones para nuevos autónomos en situación de pluriactividad

- 4 ¿Qué es mejor optar por la bonificación por pluriactividad o por la tarifa plana?

- 5 Devolución por doble cotización

- 6 Pluriactividad y pensiones

¿Es compatible trabajar por cuenta ajena y como autónomo ejerciendo la misma actividad?

Como hemos visto, desde el punto de vista de la Seguridad Social no existe ningún impedimento. La pluriactividad está regulada en el artículo 9 del Reglamento General sobre Cotización.

Desde el punto de vista laboral, el artículo 21 del Estatuto de los Trabajadores prevé que una empresa pueda pactar con un trabajador suyo que se dedique en exclusiva a trabajar para ella y que no compatibilice su trabajo en la empresa con otros trabajos, ya sea por cuenta ajena o propia.

Este pacto de no concurrencia, exige:

- al trabajador dedicación exclusiva

- a la empresa que pague una compensación adecuada por esa dedicación exclusiva.

Aunque hayas firmado un acuerdo de no concurrencia, podrás liberarte, preavisándolo a la empresa con 30 días de antelación y renunciando a la compensación económica pactada.

Pero ten en cuenta que la concurrencia desleal (realizar una actividad que se considera competencia con aquella que ya se está realizando en el trabajo por cuenta ajena) es una causa de despido procedente muy habitual.

Por ejemplo, trabajar como odontólogo por cuenta ajena en una clínica y prestar servicios de odontología como profesional autónomo en otra, puede considerarse como una causa de transgresión de la buena fe contractual del artículo 54 del Estatuto de los Trabajadores. Algo que puede motivar fácilmente un despido procedente.

Así no podrá despedirte por competencia desleal si cuando tuvo conocimiento no se opuso a que iniciaras la actividad por cuenta propia .

Jraeconomistas resuelve tus dudas en una consulta online

Cotización en pluriactividad

Como estás dado de alta en dos regímenes de Seguridad Social distintos, en cada uno de ellos tienes derecho a las coberturas correspondientes si caes enfermo, tienes un accidente o pides permiso por maternidad o paternidad.

Es decir, estás pagando dos seguros que cubren las mismas contingencias.

Por ello, en pluriactividad, es posible excluir al darte de alta en el RETA algunas coberturas si ya cotizas por ellas en otro régimen de la Seguridad Social en el que te encuentres de alta.

Cobertura por incapacidad temporal en pluriactividad

La cobertura de la prestación económica por incapacidad temporal es obligatoria para los que se den de alta en el RETA. Aunque será opcional para los que se encuentren en situación de pluriactividad y tengan derecho a esta prestación en el otro régimen en el que están dados de alta.

Si estás contratado por una empresa y te das de alta como autónomo, puedes optar por tener o no en tu seguro de autónomo la cobertura por incapacidad temporal.

Esto es así porque en caso de que sufras una baja por enfermedad o accidente, ya estarás cubierto por el régimen general de la empresa que te tiene contratado.

Pero, ¿qué te conviene más?

El tipo de cotización en el RETA, incluyendo contingencias comunes, es el 30,6%. En caso de estar de baja, además de seguir cobrando por parte de tu empresa lo que te corresponda, también podrás solicitar como autónomo la prestación por incapacidad temporal.

Es decir, mensualmente estás pagando en dos regímenes, pero en caso de baja, cobrarías dos prestaciones.

Si no cubres la incapacidad temporal en el RETA, el tipo de cotización es el 27,10%. Supone un 3,5% de ahorro en tu cuota. Pero en caso de baja, sólo cobrarás la prestación correspondiente a tu trabajo por cuenta ajena.

Bonificaciones para nuevos autónomos en situación de pluriactividad

Cuando un trabajador asalariado se da de alta como autónomo por primera vez pasa a estar en pluriactividad. Para esta situación existen bonificaciones especiales que consisten en poder elegir una base de cotización inferior a la mínima por cotizar a la vez en el régimen general.

Con las bonificaciones por #pluriactividad pagas menos autónomos porque cotizas menos Compartir en X

Requisitos

- Alta por primera vez en autónomos

- Este alta ocasiona la pluriactividad.

Primero debes estar contratado por cuenta ajena y posteriormente debes darte de alta como autónomo. Si lo haces a la inversa no lo tendrán en cuenta para estas bonificaciones.

El alta en el RETA nunca debe ser fuera de plazo. Si se produce fuera de plazo se pierde el derecho a aplicar cualquier bonificación o reducción.

Paga puntualmente tu cuota. El impago supone la pérdida total de este derecho. Aunque si el retraso ha sido de un único mes y se ha saldado la deuda de forma inmediata, es posible retomar la bonificación.

Eso sí, no pagarás la cuota reducida correspondiente a ese mes, sino la cuota mínima (286,15 euros en 2021) con un recargo del 20% ( 10% si pagas durante el mes siguiente al vencimiento de la cuota).

Cuantía

Nuevos autónomos contratados por cuenta ajena a jornada completa

Pueden reducir su base mínima de cotización

- Primeros 18 meses de alta: hasta el 50% de la base mínima de cotización del RETA (472,20 euros en 2021)

- Siguientes 18 meses: hasta el 75% de la base mínima (708,30 euros).

Nuevos autónomos contratados por cuenta ajena a tiempo parcial, con una jornada superior al 50%

Pueden reducir su base mínima de cotización

- Primeros 18 meses de alta: hasta el 75% de la base mínima de cotización del RETA (708,30 euros en 2021)

- Siguientes 18 meses: hasta el 85% de la base mínima (802,74 euros).

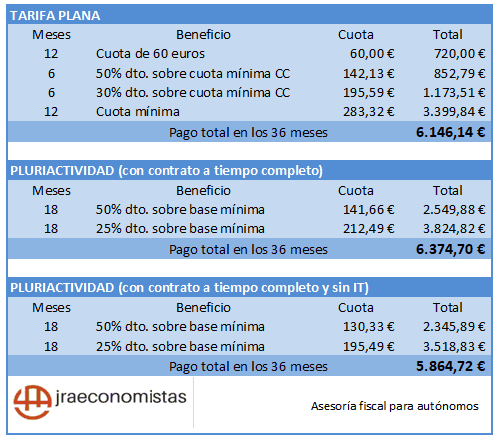

¿Qué es mejor optar por la bonificación por pluriactividad o por la tarifa plana?

La bonificación por pluriactividad es incompatible con cualquier otra. Por ejemplo, la tarifa plana de 60 euros. Aunque si tienes derecho a ambas, podrás elegir la que prefieras. ¿Cuál te conviene más?

Vamos a calcular cuánto pagarías con cada incentivo, considerando el alta de autónomos el 1 de enero de 2019. Suponemos también que escoges cotizar para tener derecho a la prestación por IT.

Vemos que si te acoges a la bonificación por pluriactividad pagarás más que si te acoges a la tarifa plana.

Sólo en el caso de que no cotices por contingencias comunes en el RETA, pagarás menos con la bonificación. Pero ten en cuenta que no podrás acceder a las prestaciones por incapacidad temporal. ¿Merece la pena el ahorro de 281,42 euros que podrías conseguir?

Otro factor que hace aconsejable elegir la tarifa plana es que la bonificación por pluriactividad consiste en una reducción en la base y no en la cuota. Pagas menos de autónomo porque cotizas menos. Este dato es importante a la hora de calcular las prestaciones por incapacidad temporal y jubilación.

Sin embargo, la tarifa plana no supone cotizar por una base inferior, sino pagar una cuota reducida. Es una bonificación en la cuota correspondiente a la base mínima.

Devolución por doble cotización

Como en pluriactividad cotizas en dos regímenes distintos de la Seguridad Social, tienes derecho a una devolución de cuotas, si se ha producido exceso de cotización.

Así, si has cotizado por contingencias comunes una cuantía superior a 13.822,06 euros anuales, tendrás derecho a una devolución del 50% del exceso, con el tope del 50% de las cuotas ingresadas en el RETA.

La Seguridad Social devolverá de oficio el exceso de cuotas.

Pluriactividad y pensiones

La pluriactividad sólo da derecho a dos pensiones siempre y cuando se cumplan los requisitos en ambos regímenes por separado.

Si no se cumplen en uno de ellos, las cotizaciones efectuadas no se pierden. Las bases de cotización acreditadas se acumularán a las del régimen en el que se cause la pensión, para determinar la base reguladora, sin que la suma de las bases pueda exceder del límite máximo de cotización vigente en cada momento.

Por ejemplo, si has trabajado como asalariado durante 30 años y 16 como autónomo, cuando te jubiles tienes derecho a dos pensiones: una por los 30 años como trabajador por cuenta ajena y otra por los 16 años como autónomo.

Pero si hubieras estado 30 años como asalariado y sólo 12 como autónomo, tendrás derecho sólo a la pensión como asalariado. Las cotizaciones realizadas en el RETA se sumarían para calcular la base reguladora, con el tope del límite máximo fijado.

Recuerda que jraeconomistas está acreditado como Punto PAE y puede tramitar tu alta. Si necesitas asesoramiento para el inicio de tu actividad solicita una consulta personalizada para resolver todas las dudas que tengas.

Además, con nuestros servicios fiscal y contable autónomos accederás a asesoramiento y una aplicación de facturación online. Elige el plan autónomos que mejor se adapte a tus necesidades.

Buenas.

Me llamo Emilio.

Tengo una duda, soy asalariado desde hace mas de 20 años, en 2007 estuve dado de alta como autónomo, unos 3 años, y ahora quiero darme de alta como autónomo otra vez, mi pregunta es: tengo derecho a la tarifa plana de 60€ al haber pasado ya mas de 10 años? y para tener derecho a las dos pagas de jubilación me vale los años que ya coticé , o solo valdrían si estoy 16 años dado de alta ininterrumpidamente ?

Hola Emilio

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Buenas tardes,

Mi duda es la siguiente. Actualmente estoy dada de alta como autónoma y pago la cuota reducida de 60€. Es posible que empiece a compaginar la actividad por cuenta propia con otra actividad diferente por cuenta ajena de 30h semanales.

En este caso, seguiría disfrutando de la cuota reducida de 60€ al mes o me la quitarían?

Muchas gracias!

Hola Miriam

Si compaginas tu actividad por cuenta propia con un trabajo por cuenta ajena no perderás los beneficios de la tarifa plana.

Saludos cordiales y gracias por leer el blog.

Buenas tardes.

Muchas gracias por la información.

Mi duda es, si me echan de mi empresa por cuenta ajena, para cobrar el paro qué tendría que hacer? Tengo que darme de baja corriendo en el RETA o cómo debería proceder exactamente para no perder mi paro? (la actividad que tengo como autónoma es muy pequeña y no me compensaría seguir con ella digamos).

Un abrazo.

Hola María

No podrás cobrar el paro si sigues estando de alta en el RETA.

Recuerda que prestamos servicios para autónomos, emprendedores y pymes. Si deseas más apoyo, incluida la tramitación de tu baja, podemos ayudarte. Puedes ver lo que hacemos y contactar en jraeconomistas.com/servicios.

Saludos cordiales

Hola, soy trabajadora por cuenta ajena a 38,5h semanales des de hace un mes. Ahora quiero hacerme autónoma para pasar consulta de psicología. Puedo acogerme a la tarifa plana o estoy obligada a comunicar en el RETA pluriactividad? Mi contrato por cuenta ajena vence en 9 meses. Entonces que debo hacer si quiero la tarifa plana?

Hola Raquel

Cuando te des de alta en autónomos, entrarás en pluriactividad y tendrás derecho a las bonificaciones específicas para esta situación.

Pero si también reúnes los requisitos exigidos por la tarifa plana, podrás optar por ella. Sólo deberás solicitarlo al darte de alta.

Recuerda que prestamos servicios para autónomos, emprendedores y pymes. Si deseas más apoyo, incluida la tramitación del 037, podemos ayudarte. Puedes ver lo que hacemos y contactar en jraeconomistas servicios para autónomos.

Saludos cordiales

hola, el articulo muy bien, pero en mi caso no termino de entender, soy autonomo y me ha surgido una oportunidad de trabajo por cuenta ajena, mis dudas son las siguientes:

que seguridad social pagaria yo y que seguridad social pagaria la empresa que me contrate como asalariado teniendo en cuenta que voy a trabajar 40h semanales en esa empresa.

Gracias

Hola Carlos

Si continúas ejerciendo la actividad por cuenta propia seguirás pagando la misma cuota de autónomos.

Y si una vez dado de alta en autónomos, te dan de alta en el régimen general porque trabajas por cuenta ajena, la empresa pagará la cotización correspondiente al sueldo percibido por las 40 horas semanales.

Los beneficios de la pluriactividad se producen si estando trabajando por cuenta ajena comienzas a trabajar por cuenta propia, pero no al revés.

Saludos cordiales

Hola,

Muy interesante la información dada. Tengo una duda, me di de alta de autónomos pagando la tarifa plana y ahora he sido contratada por cuenta ajena (jornada completa de 35h.). Estoy cotizando en los dos sitios o como solo pago la cuota mínima de 60 sin contingencias comunes en el RETA sólo cotizo en el régimen general? Por otro lado, me pueden reducir las retenciones del trabajo por cuenta ajena?

Muchas gracias

Hola Anna, gracias a ti por leer y comentar.

Estás cotizando en dos regímenes distintos de la Seguridad Social y en el RETA te beneficias de una bonificación por la que sólo pagas 60€ pero los efectos a la hora de prestaciones son los mismos que si pagaras la cuota completa.

En cuanto a las retenciones del trabajo, tu empresa debe retenerte conforme marca la ley o un importe superior si tú se lo pides.

Saludos cordiales

Buenas,

Tengo dos preguntas: ahora pago tarifa plana de 60 euros, y he tenido trabajos por cuenta ajena de menos de 20/h mes –dado de alta en autónomos y régimen general– durante los dos últimos meses. ¿Me afecta de alguna manera al pago de las cuotas que tengo que hacer?

2- Pagando la cuota mínima, y habiendo elegido el pago del IRPF al 7%, puedo decidir cambiar en cualquier momento la retención al 15%?

Hola Víctor

Estar en situación de pluriactividad no te afecta al pago de las cuotas de la tarifa plana de autónomos. Lo único que sucede es que durante la pluriactividad cotizarás en dos regímenes distintos de la Seguridad Social.

Por otra parte, no has elegido el pago del IRPF al 7% sino que has comunicado a tus clientes que te retengan el 7% por haber iniciado la actividad. Como es una comunicación que haces a cada cliente, puedes decidir que unos te retengan al 7% y otros al 15%.

Saludos cordiales

Entiendo que en mi caso, al superar el límite de cotización, por mi trabajo por cuenta ajena y por mi trabajo como autónomo, me devolverán el exceso de cotizaciones.

Mi duda es: esta devolución afectará a mi futuro derecho a percibir dos pensiones en el caso de seguir con mis dos trabajos hasta el momento de mi jubilación??? Cuando llegue ese momento, he de aclarar que de seguir así, tendré el tiempo necesario de cotización en los dos regímenes para jubilarme

Hola Yolanda

la pluriactividad da derecho a dos pensiones cuando se cumplan los requisitos necesarios en los dos regímenes de cotización por separado.

Así que podrás recibir una pensión por haber sido asalariada y otra por haber sido autónoma.

Saludos cordiales

Hola. Muchas gracias por vuestra ayuda. El artículo me ha resultado muy útil, aunque me queda la duda de que ocurriría con la prestación por desempleo en el caso que pierda mi trabajo por cuenta ajena. Un saludo.

Hola Luis, muchas gracias por comentar y también muchas gracias por tus palabras. Me alegra que el artículo te haya resultado muy útil.

Si pierdes tu trabajo por cuenta ajena y continuas trabajando por cuenta propia, no tienes derecho a cobrar la prestación por desempleo. Del mismo modo que si estás cobrando la prestación por desempleo perderás este derecho si te das de alta en el RETA.

Saludos cordiales

Hola, tengo un contrato a tiempo parcial de 12,5h semanales, un 30.5%. Me quiero montar una agencia desde casa via web, cuanto costara la cuota con la tarifa plana de autónomos o haría falta?

Hola Juanjo

Si vas a darte de alta como autónomo, podrás benefiaciarte de las bonificaciones por pluriactividad o de la tarifa plana. Si cumples las condiciones, la tarifa plana es más ventajosa, sobre todo si eres menor de 30 años.

Recuerda que prestamos servicios para autónomos, emprendedores y pymes. Si deseas más apoyo, incluida la tramitación del alta de autónomos, podemos ayudarte. Puedes ver lo que hacemos y contactar en nuestra página de servicios fiscal y contable

Saludos cordiales

Buenas tardes, estoy dada de alta como autónoma desde sep 2018 aprox, de momento no he tenido ningún ingreso, sólo gastos literalmente. Estoy pensando en buscar un trabajo por cuenta ajena.Es decir, pluractividad.

Pago mucho a hacienda con «dos trabajos»?

Hola Daniela

No pagas a Hacienda en función de los trabajos que tengas sino de los rendimientos obtenidos en el año.

Saludos cordiales

Buenos días;

Estoy un poco liada..aunque esté muy bien explicado. Actualmente estoy trabajando a jornada completa por cuenta ajena y quiero trabajar como autónoma los fines de semana,porque el trabajo por cuenta ajena solo lo tengo por seis meses y no puedo perder el de futuro autónomo( si así lo hago al final) de los fines de semana.

La empresa para la que voy a trabajar los fines de semana no me puede dar de alta en el régimen general porque ya lo estoy a 40 horas.

¿Sería yo, la que me encargase de gestionar lo de mi autónomo? o la empresa me lo gestiona con su gestaría?

No me entero muy bien

gracias¡¡¡

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta. Si puedo decirte que una empresa no puede contratar a un trabajador por más de 40 horas semanales, pero el trabajador puede estar contratado por varias empresas y sumar entre todas mas de 40 horas semanales.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Artículo muy completo, pero tengo una duda. Si una persona ha cotizado en el Régimen general 38 años (con derecho a la máxima pensión por su cotización alta) y 16 años como autónomo, ¿tendría también dos pensiones, o sólo una al tener la pensión máxima porque así ha cotizado?

Muchas gracias.

Muchas gracias a ti, Miguel Angel, por leer y comentar.

Con la legislación actual, si has cotizado 38 años en el régimen general y 16 en autónomos, tienes derecho a recibir 2 pensiones porque en cada régimen cumples los requisitos exigidos. Independientemente de que en el régimen general tengas derecho a la pensión máxima.

Saludos cordiales

Muy buen artículo, muy útil y bien explicado. Un saludo.

Muchas gracias aberfis por leer el artículo y comentar. Me alegra que te haya gustado.