Rectificar una factura no es lo mismo que anularla, aunque muchas veces se emitan facturas negativas sin pararse a pensar si son válidas o no.

De hecho, se suelen utilizar facturas negativas para realizar operaciones fraudulentas como cancelar un ingreso que no nos han abonado o trasladar el IVA de un trimestre a otro.

Pero desde que entró en vigor el Reglamento de facturación (Real Decreto 1619/2012, de 30 de noviembre) no es posible anular una factura para volver a emitir otra por la misma operación.

La única forma de corregir errores en una factura es a través de la factura rectificativa Compartir en X

Cómo corregir una factura: factura rectificativa VS factura anulada

Qué es y cuándo se debe emitir una factura rectificativa

Como su propio nombre indica, una factura rectificativa es una factura que se utiliza para modificar o ampliar algún dato de la factura original.

Cuando emitir una factura rectificativa

Se debe emitir por cualquiera de los siguientes motivos:

- Ausencia de alguno de los datos que necesariamente se deben incluir en factura (artículos 6 y 7 del Reglamento de facturación).

- Error en algún dato identificativo de la factura

- Cuando se produzca la devolución total o parcial de un pedido

- Fallo en el cálculo del importe

- Tipo de IVA o cuota mal calculado

Recuperar el IVA de una factura impagada

Hacienda permite utilizar facturas rectificativas para recuperar el IVA de las facturas que no hayas cobrado en dos casos concretos:

- porque tu cliente sea declarado en concurso (artículo 80.Tres de la Ley del IVA)

- por haber transcurrido 1 año desde el devengo del IVA (6 meses para las PYMES) siempre que hayas instado su cobro mediante reclamación judicial o requerimiento notarial (artículo 80.Cuatro LIVA).

Plazo para emitir una factura rectificativa

Tan pronto tengas constancia del error cometido, siempre que no hayan transcurrido 4 años desde el devengo del impuesto o desde que se produjeran las circunstancias de la modificación de la base imponible.

Requisitos de la factura rectificativa

Al emitir una factura de este tipo no te olvides de señalar:

- una numeración y serie diferente a la principal

- los datos identificativos de la factura rectificada (número y fecha)

- todos los demás requisitos establecidos en los artículos 6 o 7 del Reglamento de Facturación.

Desde 2013, fecha en que entró en vigor el Reglamento de Facturación, no es necesario señalar el motivo de la modificación ni especificar que se trata de una factura rectificativa.

Cuando la rectificación es debida a la concesión de descuentos o bonificaciones por volumen de operaciones no es necesaria la identificación de las facturas rectificadas. Basta con determinar el período al que se refieren.

Si la modificación de la base imponible es consecuencia de la devolución de mercancías o de envases y embalajes, no es necesario emitir una factura rectificativa. En este caso, se puede realizar la modificación en la factura que se emita en un suministro posterior. Se restará el importe de las mercancías o de los envases y embalajes devueltos del importe de dicha operación posterior.

Puedes rectificar varias facturas en una sola, siempre y cuando identifiques todas las facturas que quieras rectificar.

Elige el Plan autónomos que mejor se adapte a tus necesidades y consigue asesoramiento y facturación online

Cómo rectificar una factura: ejemplos

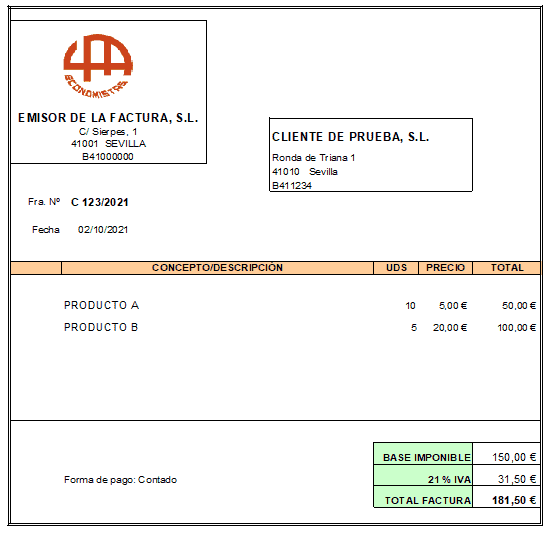

Supongamos que emites una factura por la venta de productos

Posteriormente te das cuenta de que la factura contiene errores y debes rectificarla. Vamos a analizar con ejemplos algunos de los casos que se pueden producir.

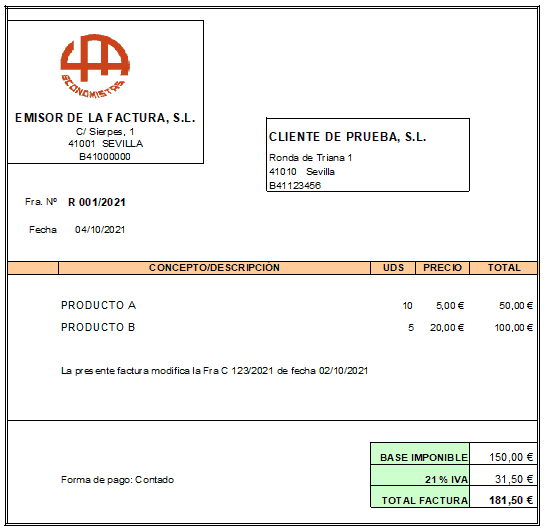

Rectificar datos identificativos

Como observamos en la factura inicial, el NIF del destinatario es incorrecto porque falta un número. Para corregir este dato, debes emitir una nueva factura:

- corrigiendo el dato inexacto o incompleto

- con una serie distinta a la de la factura original

- Indicando en el concepto, el número y la fecha de la factura original.

– El NIF

– Domicilio

– Numeración de las facturas

Obligan a expedir facturas rectificativas

¿Y si te equivocas de cliente?

Si expides una factura para un destinatario existente pero distinto de aquel para el que realizaste la operación, deberás:

- Anular la factura anterior emitiendo una factura rectificativa al mismo destinatario pero consignando con signo negativo los importes de la misma.

- Expedir una factura normal para el destinatario real de las operaciones.

Así lo determina la consulta vinculante V2457-18, de 12 de septiembre de 2018, de la Dirección General de Tributos.

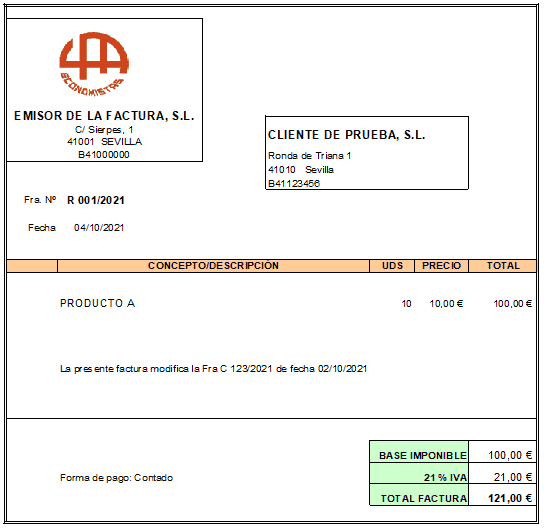

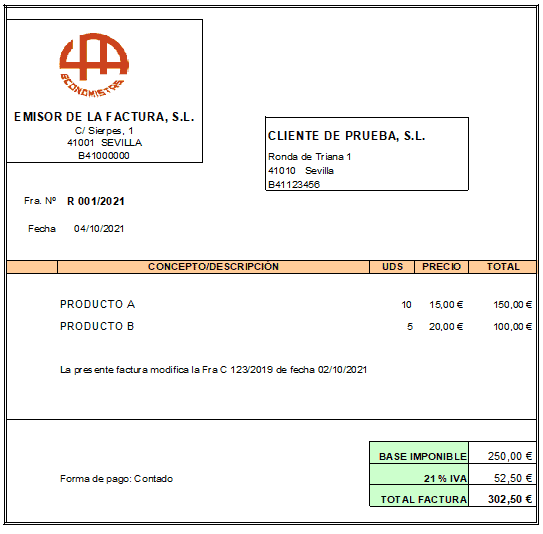

Rectificar importes

Por ejemplo, adviertes que en la factura original C 123/2021 has indicado que el precio del producto A es 5 euros la unidad cuando en realidad es 15 euros.

Si la rectificación afecta al importe, al tipo o a las cuotas de IVA, puedes rectificar la factura de dos formas distintas:

Indicando en la factura rectificativa sólo el importe de la rectificación

La nueva factura deberá contener los datos identificativos de la factura rectificada.

Sólo pondremos la cantidad a añadir o restar. El importe irá con signo positivo o negativo, según el caso.

En nuestro ejemplo, sólo anotaremos la diferencia del precio del producto A (10 euros). Se debió facturar a 15 euros la unidad y en la factura original aparece por 5 euros.

Indicando en la factura rectificativa el importe correcto

Al incluir el importe corregido, la factura rectificativa muestra como queda la factura tras la modificación efectuada.

Factura rectificativa con signo negativo

Como señala la consulta vinculante V2474-06 y más recientemente la V0345-19 de la Dirección General de Tributos, la normativa de facturación no se opone a que la factura rectificativa se expida con signo negativo, incluso por el importe total de la factura previamente emitida, expidiéndose posteriormente una nueva factura con los datos correctos. Por ejemplo

- Si te equivocas de cliente, como vimos anteriormente.

- Si realizas operaciones que quedan sin efecto por rescisión de contrato con restitución de la situación inicial.

- Cuando aplicas un tipo impositivo incorrecto

La consulta vinculante V0706-19 corrige lo señalado anteriormente y establece que cuando la rectificación de una factura se realice mediante la emisión de 2 facturas debe considerarse como

– factura ordinaria la primera que se expida con signo negativo (incluso por el importe total de la factura previamente expedida)

– factura rectificativa la que se expida con los datos correctos.

Cuidado al anular facturas emitidas

Como señalábamos al comienzo, podemos encontrarnos con facturas negativas que pretenden anular operaciones anteriores. Muchas veces con objetivos fraudulentos como trasladar el IVA de un trimestre a otro o cancelar un ingreso no cobrado.

Por eso debes tener cuidado para que Hacienda no rechace esta rectificación. Sólo debes emitir una factura rectificativa negativa que compense totalmente a la original cuando exista una justificación de peso.

Por ejemplo, cuando se produzca la devolución del producto o la cancelación de un servicio cobrado por anticipado que no se llegó a realizar.

Y es que

Facturas que no tienen la consideración de rectificativas

Sólo son facturas rectificativas las que se expidan por alguna de las causas señaladas en la ley. Pueden emitirse facturas que modifiquen o sustituyan a otras por distintos motivos. Pero nunca serán consideradas como facturas rectificativas. Por ejemplo:

Factura expedida que se fracciona por petición del cliente en varias facturas

En este caso, se sustituye una factura por otras, que en ningún caso tendrán el carácter de facturas rectificativas.

Facturación en origen

Se produce cuando se expide una factura en la que se documenta una determinada entrega de bienes. Posteriormente se produce una nueva entrega de bienes y en la nueva factura se incluyen los datos de ambas operaciones, disminuyendo la base imponible de esta nueva factura en el importe de la de la factura anterior, y así sucesivamente. Éste no es uno de los supuestos que obliga a expedir facturas rectificativas por lo que no se podrá considerar como tal.

Pagos anticipados

En el momento en que se produzca un pago anticipado debe expedirse una factura. Una vez efectuada la entrega de bienes o prestación de servicios debe expedirse la factura (no considerada rectificativa) compresiva de la totalidad de la operación y deduciendo el pago anticipado.

Canje de facturas simplificadas por facturas completas

Suele ocurrir en centros comerciales o grandes superficies en los que en las cajas en las que se efectúa el pago no disponen de los medios necesarios para expedir factura completa. La emisión de esta factura se realiza en el mismo centro pero en un departamento distinto.

Operación que nunca llegó a realizarse

Si expides una factura erróneamente por una operación que nunca llegó a realizarse, debes anularla. En este caso estamos en un supuesto de sustitución de la primera factura por otra que la anula, que en ningún caso tendrá el carácter de factura rectificativa. (CV0611-11 DGT)

Si te ha parecido interesante, suscríbete para recibir las últimas publicaciones directamente en tu correo.

Hola Joaquina, mi pregunta es que hemos facturado un servicio de asistencia técnica a un cliente que no es. Cómo podemos hacer la rectificación? O tendríamos que anular y emitir una nueva factura al cliente correcto? Espero tus comentarios. Gracias.

Hola Protecnos

Para corregir el error debes expedir una factura rectificativa en la que constando el mismo destinatario se consignen con signo negativo las magnitudes de la misma.

Además, deberás expedir para el destinatario real de las operaciones una nueva factura que no tendrá la consideración de factura rectificativa.

Saludos y gracias por leer el blog

Hola!! Tengo una duda, a ver si podéis ayudarme. Tengo una tienda online un cliente realizó varias compras a nombre de varias personas, las facturas se emiten automaticamente y ahora me pide que le rectifique las facturas y las ponga todas al mismo nombre de facturación ¿es legal hacerlo? Quiere cambiar nombre, cif y dirección el concepto sigue siejndo el mismo. Muchas gracias!! Enhorabuena por el blog es mucha ayuda!!

Hola Mary

Si consideras que ha habido un error en los datos identificativos, podrás emitir una o varias facturas rectificativas tal y como indico en el primer ejemplo del artículo.

Recuerda conservarlas junto con la original, aunque sólo la rectificativa será válida.

Saludos cordiales

Muchas gracias por la respuesta!! Y se puede emitir una factura rectificativa por todas las que están mal o hay que hacer una por cada una?? Muchísimas gracias

Hola Mary

Puedes hacerlo en una sola factura o en varias, siempre que especifiques en cada factura rectificativa las facturas originarias que rectificas.

Saludos

Hola Joaquina,

tengo varias dudas. nos solicitan los clientes rehacer las facturas con fecha actualizada para poder pagarlas (por ejemplo facturas con fecha del año pasado). la factura rectificativa coincidiria con la original. ¿eso se puede hacer?

también tenemos caso de empresas grandes con las que trabajamos y llegamos a acuerdos de pagos de deudas antiguas de mas de 4 años en la que nos piden actualizar la fecha. como la factura inicial tiene mas de 4 años, se lleva a perdidas, pero ¿no podemos emitir una factura con la fecha actualizada si el cliente quiere pagarla?

muchas gracias de antemano

Hola Bea

La ley no permite rectificar facturas para actualizar su fecha.

Saludos cordiales y gracias por leer el blog.

Hola Joaquina,

Tengo una factura de un cliente de 2012 con el IVA al 18% y hemos llegado a un acuerdo para que pague una parte de la misma a día de hoy. Me pide que le haga factura rectificativa por el importe que no va a pagar. Entiendo que lo lógico sería hacerlo al 18% pero esas casillas ya no aparecen en los modelos 303 ni 390, por lo que no tengo muy claro como hacerlo.

¿Podrías ayudarme?

Muchas gracias

Hola Carol

La rectificación de una factura impagada debe hacerse en los 3 meses siguientes a la finalización del plazo del año (6 meses en el caso de pymes) desde el momento de devengo de la operación. Siempre que se haya instado su cobro mediante reclamación judicial o requerimiento notarial. Así lo establece el artículo 80.Cuatro de la Ley del IVA.

Como ya ha transcurrido ese plazo, en tu caso no podrás emitir una factura rectificativa por impago.

Saludos cordiales y gracias por leer el blog.

Buenos días Joaquina,

Muy «entretenido» vuestro blog.

Somos una Cooperativa Agraria, y uno de nuestros socios se acaba de dar cuenta que durante muchos años en lugar de aplicar el 12% de Iva del REAGP se ha aplicado el 4%. Ahora quiere hagamos la regularización de los últimos cuatros años que es lo que podría revisarse para solicitar ese Iva que no ha cobrado.

Crees lo podríamos hacer con una factura rectificativa global que incluya todas las anteriores? Y así presentarlo en nuestra declaración de Iva mensual y solicitar su devolución? Y así poder pagarle

Gracias anticipadas por tu respuesta.

Un saludo,

Sergio

Hola Sergio, me alegra que consideres «entretenido» el blog. Puedes suscribirte si estás interesado en recibir los artículos publicados y ofertas puntuales.

En cuanto a tu consulta, puedes rectificar varias facturas en una sola siempre que identifiques en la misma todas las facturas que quieres rectificar.

Si son muchas, te aconsejo que hagas una factura rectificativa por cada año.

Saludos cordiales.

buenos días Joaquina,

hace meses en la empresa recibimos una factura por un único servicio que no llegaron a prestarnos.

esta semana hemos recibido una factura rectificativa de la anterior, y que es positiva. y en la misma figura compensación abono, aunque no se indica el motivo de la rectificación

¿no debería ser negativa?

muchas gracias,

Sara

Hola Sara, gracias a ti por leer y comentar

Desde que se aprobó el reglamento de facturación no es necesario señalar el motivo de la rectificación ni que se trata de una factura rectificativa.

Muchas empresas emiten facturas rectificativas señalando «compensación» o «abono» y con signo positivo. Consideran que al señalar que es un abono ya no es necesario el signo negativo.

Saludos cordiales

Buenas tardes Joaquina.

Mi consulta es que en Dic. 2017 emití una factura como Autónomo y como tal liquidé todos mis impuestos en el 4T 2017, pero ahora al hacer mi declaración de Hacienda no figura la Retención IRPF de esa factura y me he puesto en contacto con el cliente y me dice que como a ellos no les llegó la factura, que hiciera una factura de abono de esa factura y luego emitiera otra factura nueva con fecha de ahora. ¿es esto correcto?

Muchas gracias……

Hola Francisco, gracias a ti por leer y comentar.

El que no les llegara la factura no es motivo para rectificarla. Recuerda que sólo debes emitir una factura rectificativa negativa que compense totalmente a la original cuando exista una justificación de peso.

Si no les llegó la factura y no se la dedujeron, tienen 4 años para hacerlo. No necesitan que rectifiques la factura.

En cuanto a la retención, ellos son los obligados a retenerte e ingresarlo en Hacienda en el momento del pago. Si la empresa te pagó, puedes incluir en tu declaración de renta esa retención que no aparece.

Si lo deseas, contacta con nosotros en jraeconomistas/servicios de renta y estaremos encantados de calcular y presentar tu declaración de renta.

Hola Joaquina, mi pregunta es la siguiente: emito una factura por error, y no la enviamos al cliente porque sabemos que está mal. Hacemos la factura rectificativa negativa para que el efecto sea cero. No le hemos enviado ninguna factura al cliente ya que no son correctas.

la Pregunta es: tenemos obligación de enviarlas al cliente aunque sean erróneas?Hace falta que las contabilicemos sabiendo que el efecto es cero? Muchas gracias por tu blog. Enhorabuena.

Hola María, me alegra 🙂 que te guste el blog.

Debes enviar la factura y contabilizarla ya que si no lo haces habría un hueco al obtener el libro registro de facturas expedidas para el IVA.

Saludos cordiales

Buenos días Joaquina.

Mi asunto es que en 2.017 emití una factura de servicios. Después de un año mi cliente pide un mayor desglose de conceptos de la factura y me ha solicitado una factura rectificativa por un tema con la Agencia Tributaria. En este caso, se trata de una factura rectificativa por error de conceptos. ¿Estoy actuando bien si emito una factura rectificativa que incluya todos los conceptos nuevos y en la base imponible, cuota y total factura se deje la cantidad a cero?

Hola María

Creo que sería más correcto emitir una factura rectificativa corrigiendo los conceptos pero con la base, cuota y total de la factura anterior (estos importes no varían). Debes conservar la factura rectificativa junto con la original, aunque sólo la rectificativa será válida.

Buenas noches Joaquina: Quiero hacerte una consulta algo enrevesada: Tengo un pequeña instalación fotovoltaica. En el año 2012 Iberdola nos pagó en una factura de Diciembre de 2012 (por venta de energía) 2.322,56 euros (403,09 euros eran de IVA). En Julio de 2014 nos enviaron otra factura por el mismo concepto (venta de energía también de Diciembre de 2012) que según ellos anulaba la anterior, por importe de 328,02 euros (56,93 de IVA), importe que ellos nunca ingresaron. Nosotros les solicitamos una factura rectificativa que aunara las dos y que así le ingresaríamos el importe cobrado de más (1.994,54 euros), pero se negaron. Bien, luego les dije que me pasaran el cargo a la misma cuenta corriente donde siempre nos enviaban los cargos e ingresos, e indicaron que lo harían pero nunca lo hicieron. Ahora nos vuelven a reclamar el importe. Les voy a pedir que pasen el cargo de nuevo a la misma cuenta, pero ¿Cómo arreglo yo esto ante Hacienda?. ¿¿ Presentando una complementaria o rectificativa del IVA del 2014 ya que yo pagué 403,09 euros de IVA cuando en realidad tendrían que haber sido 56,93 ??. Luego está lo del IRPF. Qué hago ¿Una rectificativa o complementaria del IRPF del 2014?. Ojala me puedas decir si esto es lo correcto o qué debería hacer. No quería pagarles los 1.994,54 euros pendientes hasta que sepa qué tengo que hacer. MUCHÍSIMAS GRACIAS.

Hola José Antonio

En los comentarios respondemos dudas acerca de la interpretación de los artículos pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales.

Hola Joaquina.

Grandísimo blog. Acabo de encontrarlo y lo estoy disfrutando enormemente.

Te cuento mi duda. Soy socio de un club social que nos pasa un recibo con la cuota de socio aprobada en asamblea más el iva(21%).

Hace un par de años hicieron una consulta vinculante a Hacienda que les decía que nuestras cuotas debían estar exentas a ser un club social/deportivo.

Sin embargo, han seguido cobrándonos el iva en los recibos. Cuando hemos pedido el desglose del iva se han negado a dárnoslo aduciendo que sólo lo desglosan si se paga en efectivo y no con domiciliación bancaria.

Hemos pedido que no nos cobren el iva y que nos hagan una rectificativa desde que Hacienda contestó la consulta vinculante pero se han negado a hacerlo.

¿Están obligados a cumplir una consulta vinculante? ¿qué sentido tiene seguir cobrándonos el iva? Si se niegan, ¿Qué podemos hacer?

Muchas gracias por tu ayuda

Hola Paco

Gracias por tus palabras. Me alegra 🙂 que te guste el blog.

En los comentarios respondemos dudas acerca de la interpretación de los posts, pero no hacemos consultoría personalizada.

Recuerda que prestamos servicios de asesoramiento fiscal a autónomos, pymes y particulares. Si tienes dudas sobre cualquier tema fiscal, laboral, financiero o de emprendimiento, podemos ayudarte. Mira lo que hacemos y solicita una consulta online para resolver tus dudas.

Saludos cordiales

Buenas tardes,

Hoy un cliente me ha solicitado si le puedo facturar en solitario un producto que ya le había facturado el anterior trimestre junto a otros productos.

Lo necesita por tratarse para ellos ese producto de inmovilizado.

¿Puedo hacer una factura con el importe del producto en negativo y otra a continuación con el mismo producto en positivo?

Hola Daniel

No es necesario facturar en solitario un producto que tiene la consideración de inmovilizado. Puede estar incluido en la factura con otros productos. Lo que si habrá que hacer es contabilizar de distinto modo el inmovilizado y los productos que se consideren mercaderías o gastos corrientes.

buenas tardes, mi pregunta es la siguiente : se emitió una factura con fecha de febrero hubo un error y se anulo con la leyenda ; esta factura sustituye a la factura 55, posteriormente en el mes de Marzo se emitio otra factura con folio diferente y por error se le puso la misma leyenda que se puede hacer ahi ? gracias

Hola Idalia

Debes rectificar la factura que contiene la leyenda por error, emitiendo una factura rectificativa.

Saludos cordiales

Buenos días Joaquina.

Mi felicitación por el blog.

A ver si puedes resolverme un par de dudas.

DUDA 1. Entiendo que una factura rectificativa que contenga algún error, debe rectificarse normalmente mediante otra factura rectificativa, ¿verdad?

DUDA 2. Una factura origen ha sido corregida parcialmente con una factura rectificativa y posteriormente se descubre un nuevo error en la factura origen, la corrección se puede hacer emitiendo una nueva factura rectificativa sobre la factura origen, ¿Correcto? Pongo un ejemplo:

Factura 1-2018 Emisión 15/03/2018

Venta de A 10€

Venta de B 20€

Venta de C 30€

Factura R-1-2018 Emisión 20/03/2018

Venta de A -10€

La presente factura modifica la fra. 1-2018 de 15/03/2018

Factura R-2-2018 Emisión 25/03/2018

Venta de B -20€

La presente factura modifica la fra. 1-2018 de 15/03/2018

Sería correcta la emisión de esas dos facturas rectificativas?

Muchas gracias. Un saludo.

Hola Pepe, veo que has analizado bien el tema.

DUDA 1. La única forma de modificar facturas es a través de una factura rectificativa. Así que si una factura rectificativa contiene un error deberá rectificarse con otra factura rectificativa.

DUDA 2. Creo que al tratarse de dos errores distintos deben emitirse dos facturas rectificativas corrigiendo las dos la factura de origen.

Felicidades por el blog, tengo una duda si emito dos facturas rectificativas por devoluciones de material, el cliente a la hora de pagar otras facturas postetirores me ingresan la diferencia, si me tenian k pagar 100 euros compensan el valor y me pagan 45. Es correcto? Muchas gracias

Gracias a ti Rubén . Me alegra que te guste el blog.

Es correcto, pueden compensarse.

Buenos días, Joaquina.

Soy autónoma y trabajo para varios clientes. Emito facturas cada mes en diferentes fechas (cada cliente te pide su emisión en una fecha distinta). El caso es que realicé trabajos en diciembre del 2017 y esa factura se envió y recibió correctamente, pero su fecha de emisión es de 1-1-2018, así que uno de los clientes no me la ha contabilizado en el ejercicio 2017.

El problema es que yo ya la tengo presentada en el 4º trimestre del IVA de 2017 con sus respectivos impuestos pagados y demás. Y el cliente me dice que su gestoría no se hace responsable ya que la fecha de emisión es 2018.

A muchos de mis clientes les facturo igual (me refiero a la fecha) y siempre me la presentan bien.

Mi pregunta es muy sencilla: ¿Cómo se soluciona esto?

Mil gracias de antemano.

Hola Isabel. Gracias por leer el blog.

Si emitiste una factura con fecha 01/01/18, tu cliente ha actuado correctamente porque no puede deducirla ni contabilizarla antes de la fecha de emisión. De hecho, tiene 4 años para deducir el IVA correspondiente.

Tú también lo has hecho correctamente porque los impuestos de esta operación se devengan en diciembre de 2017 (fecha en que realizaste los trabajos). En tus facturas deben aparecer dos fechas: fecha de emisión (01/01/18) y fecha de operación (día de diciembre en el que terminaste el trabajo).

Recuerda que prestamos servicios de asesoramiento para autónomos, pymes y emprendedores. Si deseas más apoyo, podemos ayudarte. Contacta con nosotros en jraeconomistas

Buenas tardes,

Enhorabuena por el blog y por el contenido del mismo.

Planteo una cuestión acerca del tema tratado:

Como autónomo emito facturas a una empresa sujeta a sii.

Sucede a menudo, que con posterioridad al trabajo realizado y ya una vez facturado (incluso incluido en declaración trimestral de IVA), se requiere realizar una ampliación de los trabajos (requiriendo nuevas visitas y nuevos trabajos).

En esto casos la empresa requiere la anulación de la primera factura y la emisión de una nueva que sustituya la anterior y con los importes totales (incluidos los primeros trabajos y los ampliados). No se permite emitir una factura por la diferencia.

Para ello se puede realizar una factura rectificativa? Sería el procedimiento correcto o habría que utilizar otro?.

Gracias y un saludo.

Hola Eric, me alegra que te guste el blog. Gracias por leer y comentar.

El caso que planteas no está recogido dentro de los supuestos del artículo 15 del Reglamento de facturación para emitir una factura rectificativa.

Por los trabajos ampliados habrá que emitir una nueva factura, ya que la anterior es completamente válida y no requiere rectificación.

Saludos cordiales.

Buenos días Joaquina,

emiti una factura del 2017, pero ahora me doy cuenta que el iva estaba mal, debia ser del 10% y yo la emiti con el 21%. Ya hemos cerrado el año como es normal, y presentado el 347. Ahora como debo proceder?

Gracias

Gracias a ti, Cris, por leer el blog.

Debes emitir una factura rectificativa tan pronto te des cuenta del error en el IVA repercutido.

El plazo máximo para hacerlo es de 4 años contados a partir del momento en que se devengó el IVA de la operación.

Hola Joaquina, enhorabuena por el blog,

Durante el año 2016 facturé al 10% de IVA cuando en realidad tenía que haber facturado al 21%. La Agencia tributaria me pide que pague el 11% restante al haber repercutido un % menor a mi cliente.

Tengo que pagar a Hacienda el 11% que no repercutí a mi cliente según me comunica esta en el requerimiento. En este caso si realizo una factura rectificativa ahora con fecha actual corrigiendo el 21% de iva en la factura deberé declarar ese iva repercutido, y entonces pagaré dos veces el iva ( primero ante hacienda en la inspección y luego en el modelo trimestral de iva de este año.

¿Como debería actuar para pagar sólo una vez la diferencia del 11%?

Gracias

Hola José, gracias a ti por leer y comentar.

Con la información que me facilitas no puedo emitir una opinión. De todas formas, en los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría especializada.

Recuerda que prestamos servicios para autónomos, emprendedores y pymes. Si deseas mas apoyo, incluido asesoramiento en la contestación al requerimiento, podemos ayudarte. Puedes ver lo que hacemos en jraeconomistas

Muchísimas gracias, Joaquina. Es lo que me imaginaba, que no podía hacer lo que me pedía el cliente. Si lo entiendo bien, ¿entonces sólo se pueden hacer facturas rectivicativas de facturas emitidas a clientes con domicilio fiscal en España?

Si se puede. Pero en tu caso, tu cliente no tenía el domicilio fiscal en territorio de aplicación del IVA en el momento en que prestaste el servicio y emitiste la factura.

Buenos días. Un cliente me ha pedido que haga una factura rectificativa negativa de otra que emití en diciembre de 2017 y ya cobrada en enero de 2018 (y declarada con el modelo 130). La 1ª estaba dirigida a una dirección fiscal extracomunitaria, y no sujeta a IVA. El cliente trasladó después su dirección fiscal a España. La factura rectificativa negativa sería de la factura extracomunitaria sin IVA, y luego quiere que emita una segunda factura por el mismo importe, a la dirección fiscal española y con IVA. Dice que no supondrá ningún problema para mí al quedar un saldo neutro. Es por prestación de servicios. ¿Es legal hacer lo que me propone? Muchísimas gracias por sus consejos.

Hola Eugenia

Gracias por leer el blog y comentar.

La factura rectificativa se utiliza para modificar algún dato de la factura original.

Pero en tu caso, no puedes modificar los datos fiscales del cliente porque en la fecha de prestación del servicio y de emisión de la factura, no tenía el domicilio fiscal en España.

Hola, cuando tengo que informar en el modelo 303 sobre una factura rectificativa.

Tengo dos casos.

1.El cliente no aceptaba una factura rectificativa para sustituir la priginar y tuve que hacer una rectificativa negativa para una posterior nueva con los nuevos importes, todo dentro del mismo trismestre de IVA.

2. Un error en la fecha de la factura, si emito una rectificativa modificando la fecha. La factura rectificada es del 4t de 2017.

Gracias.

Hola Pilar, gracias a ti por leer y comentar.

En el primer punto, la forma de corregir no es la correcta. Una vez hecho así, tendrás que informar sobre la factura rectificativa en el trimestre en el que se emite.

En el segundo punto, no deberás informar en el modelo 303 porque no se modifican importes.

Saludos

Hola, Joaquina

He generado una factura a partir de un presupuesto por error. qué debo hacer para anular dicha factura. Rectificativa en negativo o rectificativa con importe 0 que sustituya la anterior, indicando el motivo del error?

Gracias

Hola Patricia

Gracias a ti por leer el blog y comentar.

Como has generado una factura de un presupuesto que no vas a ejecutar puedes emitir una factura rectificativa en negativo que compense totalmente a la anterior ya que existe una justificación de peso para hacerlo.

No es necesario que lo indiques en la factura.

Buenas tardes Joaquina, muy completo el blog y muy interesante.

Tengo una duda en cuanto a si todas facturas que llevan signo negativo se consideran desde 2013 facturas rectificativas. En mi caso pasan por mis manos facturas con signo negativo: rappeles, devolución de envases y embalajes y descuentos promocionales.

De cara al SII toda factura negativa se declara como rectificativa o hay alguna excepción.

Muchas gracias

Muchas gracias Javier por leer y comentar. Me alegra que te guste.

Si, toda factura negativa es una factura rectificativa ya que modifica o anula una factura emitida anteriormente.

Me surge una duda con esto de que toda factura negativa es rectificativa. El segundo parrafo del art. 15.2 del RD 1619/2012 de facturación, dice que:

«No obstante, cuando la modificación de la base imponible sea consecuencia de la devolución de mercancías o de envases y embalajes que se realicen con ocasión de un posterior suministro que tenga el mismo destinatario y por la operación en la que se entregaron se hubiese expedido factura, no será necesaria la expedición de una factura rectificativa, sino que se podrá practicar la rectificación en la factura que se expida por dicho suministro, restando el importe de las mercancías o de los envases y embalajes devueltos del importe de dicha operación posterior.»

Yo entiendo que una devolución de mercancias puede consignarse en la siguiente factura «normal». Si el importe de la devolución es superior al importe de la nueva venta, quedaría una factura «normal» negativa. ¿Me equivoco?

Muchas gracias.

Hola de nuevo, Pepe Lu

Efectivamente, así es. Este es el único caso en que puede emitirse una factura negativa sin que sea rectificativa. Pero siempre que la devolución de mercancías o envases y embalajes se realice con ocasión de un suministro posterior que tenga el mismo destinatario.

Buenas tardes Joaquina,

Tenemos dos facturas rechazadas por la agencia por el NIF incorrecto y ha pasado para ambas mas de 4 días. Ya tenemos los NIF correctos, pero ahora, ¿Que hacemos con las facturas emitidas? Una es del mes en curso y la otra es del mes anterior.

Gracias de antemano y enhorabuena de nuevo por el artículo.

Un saludo.

Hola Jose, gracias a ti por leer y comentar.

Me temo que como no has podido realizar el envío en el plazo de 4 días que requiere el suministro inmediato de información (SII), cuando lo hagas será fuera de plazo y tendrá el carácter de sancionable.

Suerte y saludos cordiales

Muchas gracias Joaquina,

Pero, lo que me gustaría saber es como puedo solucionar ese error de envío, ya que la factura a tener NIF erróneo se encuentra rechazada y debo realizar una rectificativa de esa.

Saludos cordiales

El SII no acepta una factura con el NIF incorrecto (por eso la AEAT ha incorporado la posibilidad de subir los datos fiscales y chequearlos). Por eso, a efectos del SII, no puedes emitir una factura rectificativa para corregir este dato. Si te da error un NIF debes volver a enviar la factura con el dato correcto en el plazo de 4 días desde que se emitió. Si lo haces fuera de plazo, podrán sancionarte.

Suerte y saludos cordiales.

Hola Joaquina:

Mi caso no es especial pero tengo dudas. He emitido una factura en la 1ª quincena de Julio y emití otra en la 2ª pero incluyendo los importes de la primera. A la hora de hacer el 347, ya en febrero, me encuentro con el error y no se muy bien como solucionarlo.

Creo que primero debo hacer una fra. rectificando la de la 1ª quincena y así anularla, pero… y el 347? …y la devolución del iva? debo rectificar el mod 303 y 390??

Gracias anticipadas

Hola Eloy, gracias por leer el blog.

Si no he entendido mal en la segunda factura que emitiste, incluiste el importe de la primera. Si ese es el caso, debes emitir una factura rectificativa de la segunda, que es la que está equivocada. Al liquidar el IVA del trimestre de la emisión de la factura rectificativa, se corregirán las cuotas de IVA que consideraste de más el año pasado. Por eso no tienes que rectificar el modelo 303 y el 390.

Muchas gracias Joaquina, muy atenta. Hilando lo sucesos me encuentro que al ser autónomo tengo un importe mayor de ventas lo que conlleva más beneficio y eso más a pagar en el IRPF. No habrá una cuenta puente para evitar incluir, la venta facturada de más, en mis cuenta de 7000001????

Me temo que no Eloy. Si te hubieras dado cuenta en el mismo año no hubieras notado los efectos. Ahora tributas mas en 2017 pero reduces tu cuota en 2018.

Hola Joaquina,

Ante todo felicitarla por explicar todo tan bien y tener un blog tan bueno que acabo de descubrir.

Le expongo una duda. Como proveedor emitimos una factura en Diciembre del año 2017 y hace dos días me pidieron que la rectificásemos con el recargo de equivalencia (en su caso de 0,5% porque son libros). ¿Puedo hacer una factura rectificativa en el 2018 aunque la «rectificada» sea del ejercicio pasado de 2017?

Gracias Antonio por tu felicitación y por leer el blog.

Por supuesto que puedes emitir una factura rectificativa en 2018 de una factura de 2017.

Puedes emitirla para modificar o ampliar los datos de la factura original tan pronto como tengas constancia del error cometido y antes de que haya transcurrido el plazo de prescripción del IVA ( 4 años desde su devengo).

Buenos días.

Mis felecitaciones por un blog tan chulo.

Me surge la duda de a que periodo impositivo corresponde una factura rectificativa. Me explico con un ejemplo:

15/02/2018 Realizo la prestación de un servicio.

05/03/2018 Facturo el servicio anterior.

Nº factura 1-2018

Periodo impositivo: febrero de 2018.

10/03/2018 Rectifico la factura 1-2018

Nº factura R-1-2018

Periodo impositivo: ???

La factura rectificativa R-1-2018 pertenece al periodo impositivo de febrero -cuando se hizo la operación- o al periodo impositivo de marzo -cuando se emite la factura rectificativa?

Muchas gracias. Un saludo.

Gracias a ti Pepe Lu. Me alegra que te guste el blog.

La factura rectificativa pertenece al período en donde corriges el error, es decir, al período de emisión. En este caso, marzo.

Hola Joaquina. Felicidades por el blog.

He comprado un dispositivo y el vendedor me emitió la factura con mis datos personales, al día siguiente le pedí que modificara la factura con mis datos de empresa. El caso es que se niega, aún no han transcurrido ni 7 días y me dice que no puede modificar la factura porque es electrónica y las envían a diario a la AEAT y ya no pueden hacer cambios. Quería saber si es posible hacer un cambio de datos de facturación con una factura rectificativa.

Gracias Javier

Efectivamente, las empresas que estén acogidas al nuevo sistema de suministro inmediato de información (SII) deben enviar rápidamente los datos de las facturas a Hacienda. Pero es posible, cuando se produce un error, emitir una factura rectificativa corrigiendo ese error. Que también deberá comunicarse a la AEAT en el breve plazo fijado para ello.

Hola ,quería haceros una pregunta, yo emití una factura en 2017, y al cabo de los meses ya en 2028 nos dimos cuenta que el importe de la factura es erróneo .como puedo rectificar esa factura ? Si ya no soy autónomo? Es posible? Gracias , me sería de mucha ayuda

Hola Ari.

Me temo que si ya no estás dada de alta no puedes rectificar la factura.

Buenos días,

Ante todo agradecerte la página y el blog para hacer consultas, es muy completo e interesante. En mi caso tengo dudas, quizá sin motivo, porque mi empresa no vende mercancías sino servicios. Me surgen dudas cuando hacemos una cancelación por un servicio que finalmente haya sido cancelado y la necesidad de hacerlo a través de una factura rectificativa. En caso de contratar un servicio y finalmente cancelarlo, ¿podría emitir una factura en negativo sin necesidad de ser rectificativa?

Hola Martín, gracias por leer el blog y por tu comentario.

Uno de los casos en que se permite que una factura rectificativa negativa anule completamente otra anterior es cuando se produce la cancelación de un servicio facturado por anticipado y que no se llegó a realizar. En este caso, esa factura negativa que emites anulando otra anterior es una factura rectificativa por lo que deberá llevar una serie y numeración distinta a la principal y los datos identificativos de la factura modificada.

Muchas gracias.

Nosotros como entendíamos que efectivamente una rectificativa es para modificar y en nuestro caso es que es directamente poner en negativo todas las cantidades de la factura que emitimos en su momento, lo que hacíamos era emitir otra factura con todo igual pero en negativo ya que el cliente no quiere ninguna de las dos, si no la que desde su departamento pasado un tiempo validan. Engañar no engañamos a la Agencia Tributaria pero es que el sistema cuando funcionas con multinacionales suele ser así (ya leí que le pasaba tb. a otra persona al principio de estos comentarios). Crees que hacerlo así nos puede traer problemas, y si fuera así, de qué tipo? Muchísimas gracias y disculpa las molestias

¿Por qué no emites una factura proforma y cuando el departamento correspondiente valide la operación, emites la factura final para su cobro?

Buenas tardes Joaquina.

Emití una factura de 64 euros, cuando el importe era de 13,50.

He hecho una rectifativa negativa por -64 euros (y así compenso la original con esta y desaparecen.

Y he hecho una rectificativa positiva por los 13,50 euros, que es el importe real que debe llevar la factura.

Me entrar las dudas si este es el proceso correcto…

Muchisimas gracias de antemano.

Hola Alba, gracias a ti por leer y comentar.

Puedes corregir el importe de una factura emitida de dos formas distintas:

1.- Emitiendo una factura rectificativa con el importe de la rectificación. En tu caso, 64 – 13,50 = – 50,50 euros.Si eliges esta opción, las dos facturas (original y rectificativa) son válidas.

2.- Emitiendo una factura rectificativa con el importe correcto (13,50). En este caso, la factura rectificativa sustituye a la rectificada.

Ten en cuenta que no puedes eliminar una factura para emitir otra por la misma operación.

Buenos días Joaquina.

Si me decanto por la opción 2; la factura original y la rectificada aparecerán «activas», y solo cuando el cliente pague los 13,50 (el importe de la factura rectificativa correcta) esta irá a histórico, pero la original (de 64 euros) se quedaría activa y pendiente de cobro. No puedo compensar la original y su rectificativa al no ser del mismo importe…

No se si me explico bien.

Muchas gracias!!!

Hola Alba

Las que te he indicado son las formas que existen para realizar una factura rectificativa. No sé qué sistema utiliza tu programa de facturación. Debes ponerte en contacto con tu proveedor informático para que te indiquen cómo realizar la factura rectificativa.

De todas formas, si eliges a opción 1 y emites la factura rectificativa por -50,50 euros ya tendrás el saldo de tu cliente correcto.

Buenas tarde

En ocasiones facturamos a un cliente y pasado un tiempo (meses), nos indica que le emitamos otra factura nueva con otros importes. como podemos emitir una factura en negativo para anular la anterior que el cliente ni se la ha deducido y ni la quiere pero nosotros sí pagamos su IVa, y ahora emitimos la que quieren.

Si no se hace con rectificativa, cómo se haría?

Muchas gracias

Hola Jose, gracias por leer y comentar en el blog.

No puedes anular una factura para emitir otra por la misma operación. Sólo debes emitir una factura rectificativa negativa que compense totalmente a la original cuando exista un motivo de peso: devolución del producto vendido o cancelación de un servicio cobrado por anticipado y que no se va a realizar.

En cualquier otro caso, la factura rectificativa modificará a la original pero no la compensará totalmente.

BUENA TARDE:

TENGO UNA DUDA:

GENERE UNA FACTURA Y POR ERROR NO DESGLOSE EL IMPUESTO 16%.

CÓMO REALIZO UNA FACTURA RECTIFICATIVA, Y CORREGIR EL ERROR.

GRACIAS

Hola Cristina, gracias a ti por leer y comentar

Debes emitir una factura rectificativa, con otra serie y número, indicando en el concepto el número y la factura original y desglosando base imponible e IVA. Ten en cuenta que actualmente hay en vigor 3 tipos de IVA, super reducido: 4%, reducido: 10% y normal: 21%.

Estimada Joaquina, buenas tardes. me emitieron una factura el 30 de diciembre del 2017 .el producto era un tv led Mod.tal de serie 485718

.y la factura digamos N° 450. pero hace dos dias verifico bien y encuentro que la serie no coincide con mi tvled. en fisico tengo otra serie.

ellos han procedido a entregarme una nota de credito, anulando dicha facture ,corrigiendo la serie con la que tengo y redactandome una nueva factura. eso paso ayer. ya tengo esa nota y esa nueva factura. pero ahora me doy con la sorpresa que la nota de credito indica que se anula la factura N|° 438. Y no coincide con la 1° factura. pueden anular o modificar esta nota de credito?. y una segunda consulta si la 1° factura tuviera fecha 13 de diciembre del 2017 es posible realizar una nota de credito bajo el mismo concepto ,con fecha 18 de enero 2018? Muchisimas gracias por su respuesta. saludos

Hola Jaime, gracias a ti por leer y comentar.

Así es. La rectificación de la factura emitida el 13 de diciembre debe poner la fecha en la que se realiza (18 de enero) y no la fecha de la factura que rectifica.

buenos dias, tengo una consulta, me emitiron una factura electronica de un producto electronico de serie xxxx en el mes de diciembre del 2017, pero no me fije bien ni revise y mi serie es yyyy y no coincide con el lo que indica en la factura. como ellos me corriguen esta serie en la factura?

muchas gracias. Saludos

Hola Jaime

No entiendo muy bien tu consulta. ¿Te han emitido una factura de un producto electrónico y el número de serie del producto descrito no coincide con el del producto que compraste? Si es así, debes contactar con la empresa vendedora para que te emitan una factura rectificativa modificando el concepto para que esté correcto.

Buenas, me surge una duda: en su día se emitieron diversas facturas con la leyenda (al pie de la factura) de que el importe incluía los impuestos especiales correspondientes. Un cliente nos ha llamado diciéndonos que Hacienda no les devuelve el céntimo sanitario debido a que la leyenda de las facturas no especifica que los impuestos especiales incluidos son, concretamente, el IVMDH. Nos pide que le emitamos nuevas facturas con la leyenda bien hecha.

¿Cómo debemos hacerlo?

a) ¿Emitimos factura rectificativa anulando la original y emitimos nuevas facturas con fecha actual y con la leyenda correcta?

b) ¿Emitimos nueva factura haciendo referencia a la original en la que corregimos la leyenda?

Estamos ante un supuesto en el que no existe rectificación de datos de la factura (fecha, NIF, domicilio, emisor, destinatario…) ni modificación de importes (base, cuota…), sino del pie de factura o leyenda de la misma.

Muchas gracias, espero respuesta.

Hola Jorge

Debes emitir facturas rectificativas añadiendo el dato que faltaba (la especificación del impuesto especial), con la fecha actual, una serie distinta e indicando el número y la fecha de la factura que se rectifica.

Puedes rectificar varias facturas en una sola, siempre que identifiques todas las facturas que rectifica.

Buenos días, tras leer vuestro artículo, me surge una duda: en nuestra empresa realizamos anulaciones de facturas (rectificativas en negativo) y nueva factura ya que algunos clientes, pasado varios meses, nos piden que les hagamos nuevas facturas. Como es de entender, ya las primeras facturas las hemos liquidado en las declaraciones trimestrales, por eso anulamos y hacemos nueva. ¿estamos haciendo bien, o debemos de proceder de alguna otra manera?

muchas gracias,

Hola José Alberto. Gracias por tu comentario y por leer el blog.

El artículo 15 del Reglamento de Facturación señala los motivos para expedir una factura rectificativa:

– cuando no se cumplan algunos de los requisitos establecidos en los artículos 6 o 7.

– cuando el importe se hubiese determinado incorrectamente o se cumplan las circunstancias del artículo 80 de la Ley del IVA que dan lugar a la modificación de la base imponible.

Solamente se consideran facturas rectificativas las que se expiden por estos motivos.

Por eso, sólo se puede emitir una factura rectificativa negativa que anule completamente la anterior cuando exista una justificación de peso (art. 15 1y2)y desde luego no se puede anular una factura para volver a emitir otra por la misma operación.