Los inmuebles de no residentes situados en territorio español están sometidos a tributación en España.

Tanto si eres un extranjero no residente o uno de los muchos españoles que actualmente residen en el extranjero debes pagar impuestos por los inmuebles adquiridos en España. Independientemente de que la vivienda se encuentre disponible para uso propio o esté alquilada.

Así, tributarás en el Impuesto sobre Bienes Inmuebles (IBI), el Impuesto sobre la Renta de No Residentes (IRNR) y, en algunas ocasiones, el Impuesto sobre Patrimonio (IP).

Pero lo primero que habrá que aclarar es el concepto fiscal de residencia.

Este concepto es importante porque determina la forma en que una persona física o una entidad deben tributar por su renta ante Hacienda. Los residentes tributan por su renta mundial en el IRPF o en el Impuesto sobre Sociedades (IS). En cambio, los no residentes, tanto personas físicas como entidades, tributan por el IRNR y sólo por la renta obtenida en España.

¿Qué impuestos pagan los no residentes con inmuebles en España?

Residencia fiscal en España

Una persona física es residente en España cuando se dé cualquiera de estas circunstancias:

- Que resida en España 183 días o más a lo largo del año.

- Que tenga en España el centro de sus intereses vitales.

Se presume, salvo prueba en contrario, que un contribuyente reside en España cuando residan habitualmente aquí el cónyuge y los hijos menores de edad que dependan de él.

Serás no residente cuando no se den estas circunstancias.

Tributación de los inmuebles de no residentes

Impuesto sobre Bienes Inmuebles

Es un tributo municipal que deben pagar los propietarios de bienes inmuebles.

Todos los inmuebles están inscritos en un censo y se les asigna un valor (valor catastral). A este valor se le aplica un tipo de gravamen que establece cada Ayuntamiento y así se obtiene el importe a pagar.

Anualmente, por cada inmueble incluido en el censo, se emite un recibo para efectuar el pago del IBI. El plazo de pago varía en cada municipio. Aunque normalmente coincide en los meses de septiembre a noviembre. Para facilitar su pago y así evitar recargos es conveniente domiciliar el recibo en una cuenta bancaria.

IRNR de inmuebles de no residentes

Las personas físicas y las entidades no residentes serán contribuyentes del IRNR si obtienen rentas en España.

Si se es residente en un país con el que España tenga suscrito un convenio para evitar la doble imposición, habrá que estar a lo que se disponga en él.

Normalmente los convenios suscritos por España consideran que las rentas de bienes inmuebles pueden someterse a imposición en el Estado de situación de los mismos. En caso de doble imposición, será el otro Estado el que deberá eliminarla.

Tributarán en el #IRNR los rendimientos derivados de inmuebles de no residentes situados en España #InmueblesDeNoResidentes Compartir en X

¿Qué grava el IRNR?

Este impuesto, entre otras rentas, grava la tenencia, el arrendamiento y la transmisión de inmuebles de no residentes.

Descarga nuestro EBOOK

Todo sobre LA TRIBUTACIÓN DEL ALQUILER DE INMUEBLES

Bien inmueble de uso propio

Si eres un no residente propietario de un inmueble situado en territorio español que no alquilas porque lo mantienes vacío o disfrutas de su uso, debes declarar por imputación de rentas.

La imputación de rentas es un rendimiento que se inventa Hacienda por mantener un inmueble vacío. Considera que todo inmueble que no sea tu vivienda habitual te permite obtener una renta, un alquiler por él. Si no lo haces, Hacienda no tiene por qué perder la parte que le corresponde del rendimiento que podría estar generando el inmueble. Por eso debes imputar una renta por ser propietario de una vivienda aunque esté vacía.

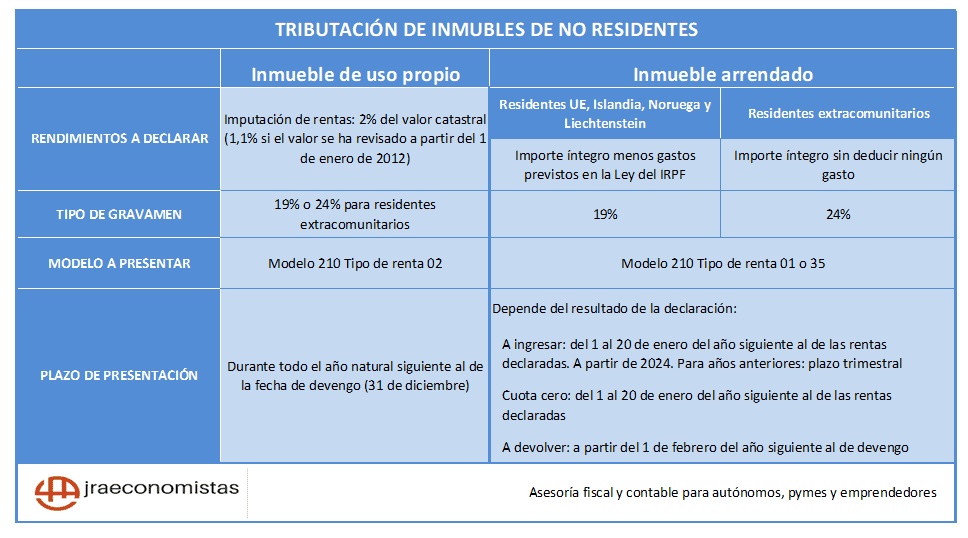

La renta a declarar será el 2% del valor catastral del inmueble o del 1,1% si dicho valor ha sido revisado a partir del 1 de enero de 2012. Es la misma imputación de rentas regulada para los residentes.

El tipo de gravamen que se aplica es el 24%. Para residentes en otro Estado de la Unión Europea, Islandia, Noruega y Liechtenstein será el 19%.

Las rentas deben declararse en el modelo 210 durante todo el año natural siguiente al ejercicio considerado.

María, residente en París, es propietaria de un apartamento en Barcelona en el que pasa algunos fines de semana. El resto del año permanece vacío. El valor catastral en 2024 (revisado después del 1 de enero de 2012) es 50.000 euros.

Ejercicio 2024

Base imponible 1,1% 50.000 = 550€

Tipo de gravamen 19%

Cuota a pagar 19% 550€ = 104,50€

El plazo de presentación del modelo 210 correspondiente al año 2024 será del 1 de enero al 31 de diciembre de 2025.

Inmueble de no residente arrendado

Las rentas se declararán en el modelo 210. Si sale a pagar, el plazo de presentación e ingreso será los 20 primeros días de los meses de abril, julio, octubre y enero en relación a las rentas devengadas en el trimestre natural anterior.

Desde 2024 se permite la agrupación anual. Sólo se deberá presentar una declaración anual por las rentas derivadas de cada inmueble.

En el IRNR debe presentarse una declaración por cada tipo de renta y cada pagador.

Pero tratándose de rendimientos de inmuebles arrendados o subarrendados no sujetos a retención, podrán agruparse anualmente en un único modelo 210 por cada inmueble. Lo harán, aunque procedan de varios pagadores (inquilinos), siempre que se indique un código específico de tipo de renta, el 35.

El plazo para presentar la declaración anual por rendimientos del alquiler será en los primeros 20 días del mes de enero del año siguiente. Para su domiciliación seguirá siendo necesaria una cuenta abierta en España y deberá presentarse en los primeros 15 días del año siguiente al fin del ejercicio.

La tributación de las rentas inmobiliarias es muy diferente según el país de residencia.

Residentes en la Unión Europea, Islandia, Noruega y Liechtenstein

De los rendimientos íntegros se podrán restar los gastos deducibles.

La Ley del IRNR considera deducibles los gastos previstos en la Ley del IRPF siempre que se acredite que están directamente relacionados con los rendimientos obtenidos en España.

No se permite aplicar la reducción del 60% del rendimiento neto cuando el inquilino use el inmueble como su vivienda permanente.

Aunque el 7 de marzo de 2019 la Comisión Europea inició un procedimiento de infracción contra España por este motivo, todavía no se ha eliminado este trato discriminatorio contra los no residentes.

A los residentes en la Unión Europea, Islandia, Noruega y Liechtenstein se les aplica un tipo de gravamen del 19%.

María, residente en Francia, alquiló en enero de 2024 su apartamento de Barcelona por 1.000€ al mes. Durante el año 2024 ha obtenido 12.000€ de ingresos y los gastos de ese periodo relacionados con el alquiler han sido 8.400€.

Base imponible: 12.000 – 8.400 = 3.600€

Tipo de gravamen: 19%

Cuota a pagar: 19% 3.600 = 684€

Del 1 al 20 de enero de 2025 María deberá presentar el modelo 210 y pagar 684 euros. Si quiere domiciliar el importe deberá presentar la declaración del 1 al 15 de enero.

Jraeconomistas resuelve tus dudas en una consulta online

Hola Joaquina

La persona no residente ha hecho cambio de residencia de Alemania a Suiza en el mes de agosto. ¿Cómo debe declarar el tercer trimestre?

Puede hacerse un mes como comunitario y dos meses como extracomunitario, y por tanto presentar dos declaraciones?

Muchas gracias

Buenos días, excelente artículo, muchas gracias. Mi marido y yo somos residentes en Francia y en octubre de 2019 compramos un piso en Valencia para uso propio, no lo tenemos alquilado. Entiendo que tenemos hasta diciembre de 2020 para presentar la declaración del IRNR de 2019 y que como somos los dos propietarios tenemos que hacer dos declaraciones y pagar dos impuestos, ¿esto es así? ¿La cantidad es la misma aunque el piso lo compráramos a final de año? ¿Ustedes trabajan con todas las provincias o sería mejor buscar una gestoría en Valencia? Muchas gracias y un saludo

Hola María

Efectivamente el plazo para presentar vuestras declaraciones correspondientes a 2019 termina el 31 de diciembre de 2020. Sólo tributaríais por el período en el que habéis sido propietarios del inmueble.

Jraeconomistas es una asesoría online con clientes residentes y no residentes en España. Contacta con nosotros si quieres que nos encarguemos de presentar este impuesto.

Saludos cordiales y gracias por leer el blog.

hola,Joaquina,en algunas preguntas sobre la fecha de presentación,del modelo 210,se da por hecho,que el plazo de presentación,es trimestral en el caso de los alquileres,cosa que das valida,al no hacer alusión a la misma,ahora mi pregunta seria¿No es cierto que si el resultado de la liquidación es cero,el plazo es enero del año siguiente?Gracias un saludo

Efectivamente Lolin

Si el resultado de la liquidación es cero, el plazo es en enero del año sigiente.

Saludos cordiales y gracias por leer el blog.

Buenos días Joaquina. Muchísimas gracias por toda la buena información.

Yo y mi esposo residimos en Berlín, y tenemos un piso alquilado en Madrid.

Por lo que he leído, tenemos que hacer IRNR y presentar Mod. 210 trimestralmente.

Tendríamos que hacer cada uno nuestra presentación prorrateando ingresos y gastos?. Tenemos la propiedad del inmueble, según escritura, un 60 y un 40% cada uno. Cuando vivíamos en España, declarábamos los ingresos del alquiler al 50%, pero según he leído en una de tus respuestas anteriores, deberíamos hacerlo proporcionalmente a nuestra propiedad. Supongo que los gastos (hipoteca, comunidad, IBI) serían al 50%.

Como no sabíamos que había que presentar el impuesto trimestralmente, lo vamos a hacer pasado ya un año. El programa, al poner el trimestre del año anterior, ya nos calculará los intereses de demora?

Muchas gracias de antemano por tu respuesta.

Saludos.

Hola Pilar, gracias a ti por leer y comentar

Cada uno debéis presentar una declaración con los ingresos y gastos en proporción a vuestro porcentaje de titularidad.

Si la declaración sale a pagar debe presentarse trimestralmente. Si lo hacéis fuera de plazo (lo vais a hacer pasado ya un año), se devengará el recargo por presentación fuera de plazo sin requerimiento previo. Hacienda lo liquidará después de presentar la declaración.

Contacta con nosotros si quieres que te ayudemos a presentar estas declaraciones.

Saludos cordiales

Buenas noches, actualmente resido em Miami y mi vivienda en España hay períodos que lo alquilo y otros no. La consulta que quisiera saber es que durante el período que lo tengo alquilado, ¿puedo deducirme los gastos en la parte proporciona al período alquilado?. Es que cuando me pongo a cumplimentar dicho modelo, por no ser residente en la UE no se me activa la casilla de gastos ¿es correcto?

Gracias.

Hola Juan Carlos

No se activa la casilla de gastos porque los residentes fuera de la Unión Europea no pueden deducir gastos para determinar el rendomiento neto por alquiler.

Saludos cordiales y gracias por leer el blog.

Hola mi exposa es no residente en estos momentos en españa, esta en Alemania, y a la hora de presentar la declaracion se me plantea una duda, si tenemos un piso como inquilinos en españa he de poner la parte que ella paga de alquiler aunque no resida ? o la dejo en blanco?

Hola Antonio Javier

Cada contribuyente debe declarar los ingresos obtenidos por el alquiler del inmueble en proporción a su participación en la propiedad. Si tú eres residente en España lo declararás en IRPF y tu exposa lo hará en el IRNR por ser residente en Alemania.

Saludos cordiales

Estimada Joaquina, mil gracias por este estupendo artículo tan útil para las personas que, desgraciadamente, hemos tenido que emigrar y dejar España.

Mi caso es el siguiente: hace 7 meses mi esposa y yo compramos un piso en España, y desde hace 5 meses que lo estamos alquilando. Lamentablemente, pensaba que la tributacion era anual, con lo que ya llego tarde para el primer trimestre:

– Cómo puedo hacer para declarar ese primer trimestre que no he declarado? Me cobrarán recargo?

– Como mi esposa y yo somos co-propietarios… tenemos que presentar dos declaraciones 210?

– Ella no es española, pero tiene NIE. Esto hace alguna diferencia¿

– El inquilino está pensando en comprar un coche y alquilar también el garaje que mi piso tiene… De ser así, tengo que preparar dos modelos 210 independientes para el garaje (uno por mi esposa y otro por mí)?

Muchas gracias por adelantado!

Un cordial saludo.

Hola José

Muchas gracias por tus palabras. Me alegro que te haya gustado el artículo. Es un placer servir de ayuda y recibir mensajes como el tuyo.

– Puedes presentar una declaración fuera de plazo y sin requerimiento previo. Así Hacienda no te sancionará y sólo te exigirá el recargo por presentación extemporánea que es el 5% en los 3 primeros meses.

– El modelo 210 es de presentación individual. No admite la declaración conjunta como sí sucede en IRPF.

– Que ella no sea española no marca diferencia.

– Me temo que sí. Deberéis presentar cada uno un modelo 210 por cada inmueble alquilado.

Recuerda que podemos ayudarte en la confección y presentación de este modelo. Contacta con nosotros.

Saludos cordiales

Mil gracias Joaquina, me ha sido de gran ayuda tu respuesta.

Me gustaría hacerte otra más, si no es abusar… Es relacionado con el hecho de que mi esposa no es española:

Si bien yo tengo certificado electrónico y por tanto creo que puedo presentar los modelos 210 necesarios en mi caso, mi esposa no lo tiene.

Sabes si en su caso, a pesar de no tenerlo, igualmente puede presentar los certificados por internet o si tiene que ser de algún otro modo?

De nuevo gracias, y cuídate mucho, que las noticias que nos llegan de España estos días son estremecedoras.

José

Buenos días

Los no residentes extracomunitarios, podrán deducirse las comisiones que han pagado para el alquiler turistico?

Por ejemplo, el piso lo tiene una agencia turistica, y le cobra 1000€ de comisiones

Si la agencia lo alquila por 5000€ y al propietario no residente extracomunitario le liquida 5000-1000 de comision agencia, la base imponible para el M210 sera 5000 o 4000?

MUCHAS GRACIAS !

Hola Andrea, gracias a ti por leer y comentar.

La base para calcular el modelo 210 son los ingresos íntegros. En el ejemplo que has utilizado, 5.000€.

Saludos cordiales

Buenos días,

Estoy realizando el modelo 210 del 4T y solo en este periodo me sale un rendimiento negativo, sin embargo no me deja presentar la declaración.

En los periodos anteriores se ha presentado declaración teniendo en esos casos un rendimiento positivo.

Sabría decirme por qué me sale error? Me podría ayudar?

Hola Begoña

Si el resultado de la declaración es negativo (cuota cero), debes elegir la modalidad de declaración anual y presentarla del 1 al 20 de enero del año siguiente al de la obtención de las rentas declaradas.

Sólo cuando el resultado sea a ingresar, la declaración se presentará trimestralmente.

Saludos cordiales

hola buenas tardes

estoy haciendo un modelo 210 de una persona británica por alquiler de vivienda.

El caso es que he puesto los ingresos y los gastos y tiene más gastos que ingresos en este trimestre por lo que el resultado entre ingresos y gastos es negativo.

El caso es que no me deja presentar la declaración, me sale un error: codigo error 4003.

Sabrias decirme por qué?

Gracias

Hola Agueda

No sé exactamente a qué corresponde ese código de error. Pero cuando el resultado de la declaración no es a ingresar no puedes elegir el período de declaración trimestral, sino el anual. Imagino que por eso te da el error.

Saludos cordiales

Buenas tardes, si se alquila solo unos dias al anyo, unos dias en verano y unos dias en otro timestre, entonces, se hace el 210 anual o el trimestral? gracias

Hola As

Cuando alquilas un inmueble debes calcular trimestralmente el rendimiento. Si es positivo, presentarás el modelo 210 trimestral y si resulta negativo (cuota cero) deberás realizar la presentación anual.

Saludos cordiales

Buenas tardes, los 210 negativos no se deben de presentar.

Puede que sea por eso que la pagina no te deja seguir.

Hola Fiorella

Los 210 trimestrales no permiten la presentación con resultado negativo (cuota cero). Cuando se obtiene ese resultado, debe presentarse un 210 anual en los primeros 20 días del año siguiente al de las rentas declaradas.

Saludos

Hola Joaquina, estoy un poco confuso con el 210 trimestral con resultado negativo (cuota cero). Soy no residente, alquilo una viviendo con fines turisticos en España. En el 1T 2020, hice una declaracion que dio resultado positivo (a ingresar a Hacienda), el resultado del 2T fue negativo (cuota zero). El 3T resultara positivo. No he conseguido hacer el 210 trimestral para el 2T, entiendo por los respuestas que aportaste que fue por el resultado negativo.

Respecto a este 2T 2020 con cuota cero, entiendo que deberia hacer una declaracion anual en los 20 primeros dias de enero 2021 de cuota cero. Lo que no entiendo es como Hacienda vinculara esta declaracion de periodo anual con 2T 2020?

Buenos dias, Joaquina,

Antes de nada, dejame felicitarte por el magnifico articulo (y te pido disculpas por las erratas, te escribo desde un teclado extracomunitario -sin acentos-).

Como otros usuarios, estoy interesado en alquilar un inmueble en Espana (soy espanol, pero resido fuera de la UE), pero me parece que el regimen que se nos otorga a los nacionales residentes fuera de la UE es tremendamente gravoso. Entiendo que la solucion optima, por tanto, seria canalizar la inversion a traves de una SL? Mi duda es, dado que lamentablamente, no podria llegar a tener 8 pisos para beneficiarme de la deduccion del 85%, que tipo de ventajas tendria por canalizar al inversion a traves de una SL?

Muchas gracias y un saludo,

Hola Guillermo, muchas gracias por tus felicitaciones. Me alegra que te guste el artículo.

Es cierto que los arrendadores no residentes en la UE tienen un régimen muy gravoso. Pero constituir y mantener una S.L. conlleva muchos gastos. En principio no le veo ninguna ventaja. Habría que estudiar cada caso en particular.

Saludos cordiales

Muy bien explicado todo. Gracias!

Para los residentes en la UE con un piso alquilado en España, nos podemos reducir ya el 60% del ingreso del alquiler? O tenemos que seguir declarando todo el ingreso integro (menos gastos) y cuando haya sentencia o reconocimiento de España reclamar lo pagado en los años anteriores?

En mi caso, si aplicara el 60% de reducción del alquiler no tendría que pagar nada porque la base imposible sería negativa, en ese caso, se presenta también trimestral o anual?

Un saludo y gracias!

Hola Gema, gracias por tus palabras. Me alegra que te haya gustado el artículo.

La reducción del 60% sólo se aplica si una vez obtenida la diferencia entre ingresos y gastos, resulta un rendimiento neto positivo. Por eso, nunca podrá salirte negativa la base imponible debido a esta reducción.

Por otra parte, la legislación actual no permite aplicar esta reducción a los no residentes. Si lo haces y Hacienda te la niega, deberás defender tu postura en los tribunales.

saludos cordiales

Hola Joaquina,

Cuando quien alquila es una sociedad no residente(UE), los modelos, plazos y forma de tributar es idéntico a cuando es persona física no residente?

Muchas gracias por tu articulo, te felicito.

Hola Fran,

Gracias por la felicitación, me alegra que te haya gustado mi artículo.

Si la sociedad no residente no cuenta con establecimiento permanente en España, los modelos, plazos y forma de tributar son idénticos a cuando es persona física no residente.

Perdona mi tardanza en contestarte.

Saludos cordiales y feliz día 🙂

Hola joaquina!

Los gastos de comunidad son deducibles en caso de renta para un habitacion de vacaciones en IRNR ?

Muchissima gracias

Hola Manuela

Como explico en el artículo, dependerá del país de residencia del contribuyente. Sólo podrán deducir gastos relacionados con los ingresos (los gastos de la comunidad sí lo están) los residentes en la Unión Europea, Noruega e Islandia.

Saludos cordiales y gracias por leer el blog.

y si vives en Suiza como no residente y alquilas casa en España, eres considerado como residente en la Unión Europea o como residente extracomunitario?

muchísimas gracias por la respuesta

Rosa

Hola Rosa, gracias a ti por leer y comentar.

Como Suiza no es un Estado miembro de la Unión Europea o del Espacio Económico Europeo (Unión Europea más Islandia y Noruega) serás considerada como residente extracomunitaria y el tipo de gravamen que se aplicará es el 24%.

Recuerda que prestamos servicios de asesoramiento. Contacta con nosotros y estaremos encantados de confeccionar y presentar las declaraciones a las que estés obligada.

Saludos cordiales y gracias por leer el blog.

Muy buen post sobre el tema.

Claro y práctico.

Gracias Joaquina

Muchas gracias por comentar y por tus palabras.

Me alegra que haya resultado claro y práctico.

Es un placer servir de ayuda.

Saludos cordiales