La casilla 13 del modelo 130 puede resultar la más difícil de rellenar de esta declaración a cuenta del IRPF de los autónomos.

Se define como “Minoración por aplicación de la deducción a que se refiere el artículo 110.3 c) del Reglamento del Impuesto”.

En este artículo analizaremos cuándo puede aplicarse esta deducción y cómo debe hacerse.

Cómo rellenar la casilla 13 del modelo 130

Cuándo aplicar la deducción de la casilla 13 del modelo 130

El artículo 110.3 c) del reglamento del IRPF señala que:

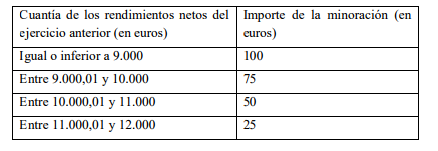

Cuando la cuantía de los rendimientos netos de actividades económicas del ejercicio anterior sea igual o inferior a 12.000 euros, se podrá deducir el importe que resulte del siguiente cuadro:

Rendimientos netos de actividades económicas del ejercicio anterior

La norma dice que puedes aplicar esta deducción si tus rendimientos de actividades económicas del año anterior fueron inferiores a 12.000 euros. Pero, ¿Dónde viene reflejada esta cantidad?

Debes considerar los rendimientos netos de la actividad. Antes de aplicar las reducciones por obtención de rendimientos irregulares o por inicio de actividad.

Para ello, tomarás los datos de la última declaración de IRPF presentada. Actualmente la de 2022. Sumarás los rendimientos netos de:

- Actividades económicas en estimación directa (casilla 224 de la declaración de IRPF 2022).

- Actividades económicas (excepto agrícolas, ganaderas y forestales) en estimación objetiva (casilla 1479).

- De actividades agrícolas, ganaderas y forestales en estimación objetiva (casilla 1549).

- Atribuidos por entidades en régimen de atribución de rentas (casilla 1571).

Y si el ejercicio anterior no ejerciste ninguna actividad económica

En el supuesto de que en el ejercicio anterior no hubieses ejercido ninguna actividad económica, se considerará que la cuantía de los rendimientos netos del ejercicio anterior es cero.

Si el año anterior no realizaste ninguna actividad económica, podrás aplicar la deducción de 100 euros en la #casilla13 del #modelo130. Share on X

Cómo aplicar la deducción de la casilla 13 del modelo 130

Vamos a verlo con un ejemplo:

- obtuviste un rendimiento neto por la actividad que realizaste en estimación directa simplificada de 8.542,34 euros y

- una entidad en régimen de atribución de rentas, te atribuyó un rendimiento neto de actividad económica por importe de 2.356,87 euros.

En total, los rendimientos netos de tus actividades económicas fueron 8.542,34 + 2.356,87 = 10.899,21 euros.

El reglamento del IRPF señala que para rendimientos entre 10.000,01 y 11.000 euros la minoración a aplicar es 50 euros.

Esta es la cantidad que tendrás que anotar en la casilla 13 del modelo 130.

¿Y si estás obligado a presentar también el modelo 131?

La deducción establecida en el artículo 110.3 c) del RIRPF se refiere a la suma de todos los rendimientos netos de actividades económicas, tanto en estimación directa como en estimación objetiva.

Si realizas actividades acogidas a estos dos métodos de estimación puede que estés obligado a presentar el modelo 130 y el modelo 131. ¿Cómo se rellena en este caso la casilla 13 del modelo 130?

Primero debes calcular el importe de la minoración tal y como lo hemos hecho anteriormente.

Después podrás distribuirlo entre ambos modelos a tu elección. La única limitación que deberás cumplir es que:

Si el importe de los rendimientos netos de actividades económicas en 2020 fue 10.899,21 euros podrás deducirte 50 euros en tus declaraciones trimestrales.

Como estás obligado a presentar el modelo 130 y el 131 podrás repartir los 50 euros entre ambos modelos en la proporción que desees o incluso utilizarlos en un solo modelo.

Qué ocurre si no se rellena la casilla 13 del modelo 130

No es obligatorio rellenar esta casilla. La norma permite minorar el resultado del modelo 130 si aplicas esta deducción.

Pero ten en cuenta que esta declaración es un pago a cuenta del IRPF. Si pagas menos en el modelo 130 te saldrá a pagar más en la declaración de renta (o a devolver menos).

Tú debes valorar si te interesa pagar menos en el modelo 130. Lo que no pagues ahora lo tendrás que pagar después en tu IRPF. O no te lo devolverán porque no lo has pagado.

Recuerda que prestamos servicios para autónomos, emprendedores y PYMES. Si lo deseas, te ayudaremos a rellenar y presentar el modelo 130. Puedes ver lo que hacemos y contactar con nosotros en nuestra página de servicios fiscal y contable.

Hola Joaquina, muchas gracias por tus aportes. Son de mucha ayuda!!

Gracias Iván. Me alegra que te ayuden.

Saludos cordiales

¡Hola!

El trimestre pasado me di de alta como autónomo por primera vez (octubre 2019). Gracias a tu artículo he visto que para rellenar la casilla 13 tengo que mirar la casilla 131 del IRPF del ejercicio de 2018, pero en ese año yo no era autónomo y no encuentro esa casilla en mi declaración de la renta.

En 2018 trabajé para una empresa (un par de meses) y cobré el paro.

Entonces ¿puedo desgravar los 100 € correspondientes al 4º trimestre?

¡Gracias!

Hola Diego

Si el año anterior no realizaste ninguna actividad económica podrás aplicar la deducción de 100 euros en la casilla 13 del modelo 130.

Saludos cordiales

Buenos días.

Tengo la siguiente duda. Según lo leído me corresponde la deducción de 400 euros anuales pero en el primer trimestre no cumplimenté la casilla 13 del modelo 130. ¿Puedo en el segundo trimestre deducir 200 euros?

Hola María

El importe máximo de la minoración es 100€ por trimestre. Si no la aplicaste en el primer trimestre no podrás sumarlos a los del segundo trimestre. Pero no te preocupes. Recuerda que el modelo 130 es un pago a cuenta de tu IRPF. Si ahora pagas más en el modelo 130, después te saldrá a pagar menos en la declaración de renta (o a devolver más).

Saludos cordiales

HOLA BUIENOS DIAS.

EN EL MODELO 130 NUNCA ME HAN PEDIDO RELLENAR LA CASILLA 130 Y AHORA Q SI ME LO PIDE ESTOY PERDIDA.

NO SE REALMENTE Q CANTIDAD TENGO Q PONER,EL TRIMESTRE YA ESTA CALCULADO Y PAGADO EN EL BVANCO PERO SOLO ME FALTA VALIDAR LA DECLACION PARA PRESENTARLA X INTERNET.

ALGUIEN ME PUEDE AYIUDAR???

Hola Rosario

Contacta con nosotros si quieres que te ayudemos a presentar la declaración.

Saludos cordiales

Hola Joaquina,

El año pasado trabajé fuera de España (con rendimientos netos superiores a 12.000 €), desde Mayo del año presente soy autónoma. ¿Me puedo aplicar la minoración o no es posible?

Muchas gracias por tu ayuda,

Carolina

Hola Carolina, gracias a ti por leer y comentar

Si el año pasado no realizaste ninguna actividad económica o los rendimientos netos por estas actividades fueron inferiores a 12.000 euros podrás aplicar la minoración de la casilla 13.

Saludos

Hola Joaquina,

Gracias por tu respuesta y toda la información que nos pones a disposición. Lo que no me queda claro es si Hacienda tiene en cuenta rendimientos netos extranjeros (dentro de la UE), o sólo se aplica a España.

Saludos

Hola Carolina

Hacienda tiene en cuenta los rendimientos que tributan en España. Si el año pasado fuiste residente en España y presentaste el IRPF, los ingresos obtenidos en el extranjero tributaron aqui y se tienen en cuenta para calcular la casilla 3 del modelo 130.

Si ni tributaste por los rendimientos de actividades económicas en España, no se tienen en cuenta.

Saludos

Hola. Tengo una consulta.

Cuantas veces al año te puedes pones los 100 de la minoración en la casilla 13 y cuantas veces te lo puedes deducir en la 15?

Si en el primer trimestre en la casilla 13 puse los 100 de la minoración, y en el segundo lo puse a deducir en la casilla 15.

Me lo puedo volver a deducir o poner en la 13 para pagar menos?

Gracias

Hola Carlos

La deducción del artículo 110.3 c) LIRPF (el contenido de la casilla 13) se puede aplicar en el modelo 130 que presentes en cada trimestre siempre que la cuantía de los rendimientos netos de actividades económicas del ejercicio anterior sea inferior a 12.000€.

Es decir, si cumples las condiciones, puedes considerarlo en los 4 trimestres.

Saludos cordiales

Hola:

En internet he visto varios sitios donde indican que la casilla 13 es para aplicar sobre los rendimientos netos que vas a obtener durante el año presente, y en otros sitios indican que se mira la casilla 3 del modelo 130 presentado en el cuarto trimestre del año anterior.

¿Cuál es el correcto, aplicar las cantidades a deducir sobre la ponderación del año en curso (suposición de lo que vas a obtener) o la casilla 3 del cuarto trimestre del año anterior?

Quiero salir de dudas.

Muchas gracias

Hola Diego

La casilla 13 del modelo 130 se define como minoración por aplicación de la deducción establecida en el artículo 110.3.c) del RIRPF.

Este artículo señala que se podrá aplicar una minoración de 25 a 100€ cuando los rendimientos netos de actividades económicas DEL EJERCICIO ANTERIOR sean iguales o inferiores a 12.000€. Las instrucciones para rellenar el modelo 130 especifican que deben tomarse los datos de la última declaración presentada.

Saludos cordiales y gracias por leer el blog.