Si quieres saber cómo rellenar y presentar el modelo 111 sigue leyendo. Aunque al principio realizar esta declaración de retenciones e ingresos a cuenta del IRPF te pueda resultar difícil, con esta guía lo tendrás listo fácilmente.

Cómo rellenar y presentar el modelo 111

- 1 Qué es el modelo 111

- 2 Quién está obligado a presentar el modelo 111

- 3 Cuándo hay que presentar el modelo 111

- 4 Cómo presentar el modelo 111: en papel o por internet

- 5 Dónde obtener el formulario

- 6 Cómo rellenar el modelo 111

- 7 Obtención del pdf para presentar el modelo 111 en papel

- 8 Presentación del modelo 111 por internet

- 9 Errores más frecuentes al rellenar y presentar el modelo 111

- 10 Conclusión

Qué es el modelo 111

El modelo 111 es una declaración que deben presentar los autónomos y las sociedades que hayan efectuado retenciones a cuenta en el ejercicio de su actividad económica.

Retener significa descontar una parte de lo que se debe abonar para ingresarlo posteriormente en la AEAT a cuenta del IRPF de la persona a la que pagas.

Normalmente presentarás este modelo para pagar las retenciones practicadas en las nóminas de tus trabajadores y en las facturas que recibes de profesionales (como tu asesor, tu informático, etc).

Quién está obligado a presentar el modelo 111

Están obligados a presentar el modelo 111 todos aquellos autónomos y empresas que:

- tengan trabajadores en nómina, aunque por sus ingresos no se les practique retención

- hayan recibido facturas de profesionales

- tengan facturas de actividades agrícolas, ganaderas o forestales

- hayan recibido facturas de determinados autónomos en módulos, obligados a retener el 1% a cuenta del IRPF

- paguen premios en concursos, juegos, etc.

- satisfagan ganancias patrimoniales por aprovechamiento forestal en montes públicos

- paguen por cesiones de derecho de imagen

Cuándo hay que presentar el modelo 111

Para los autónomos y la mayoría de las sociedades el plazo de presentación de este modelo es trimestral. Se realizará dentro de los 20 días posteriores al final de cada trimestre natural e incluirá los datos de ese trimestre.

- Primer trimestre: del 1 al 20 de abril, ambos inclusive.

- Segundo trimestre: del 1 al 20 de julio, ambos inclusive.

- Tercer trimestre: del 1 al 20 de octubre, ambos inclusive.

- Cuarto trimestre: del 1 al 20 de enero, ambos inclusive.

Si el día de finalización del plazo coincide con un sábado, domingo o festivo, se ampliará hasta el siguiente día hábil.

Si eres gran empresa el plazo de presentación del modelo 111 es mensual.

Cómo presentar el modelo 111: en papel o por internet

Las sociedades sólo podrán presentar este modelo por internet, con certificado digital.

Los autónomos popdrán presentar este modelo por internet o en papel preimpreso generado en la web de Hacienda. Si imprimen el pdf y sale

- a pagar: realizarán la presentación y el ingreso en el banco.

- negativo (con cuota cero): deberán presentarlo en Hacienda, presencialmente o por correo.

Dónde obtener el formulario

Tanto si vas a presentar el modelo 111 por internet o en papel, deberás rellenarlo primero y calcular su importe. Pero, ¿Dónde hacerlo?

La web de la Agencia Tributaria te permite obtener y rellenar el formulario para su presentación por internet o en papel.

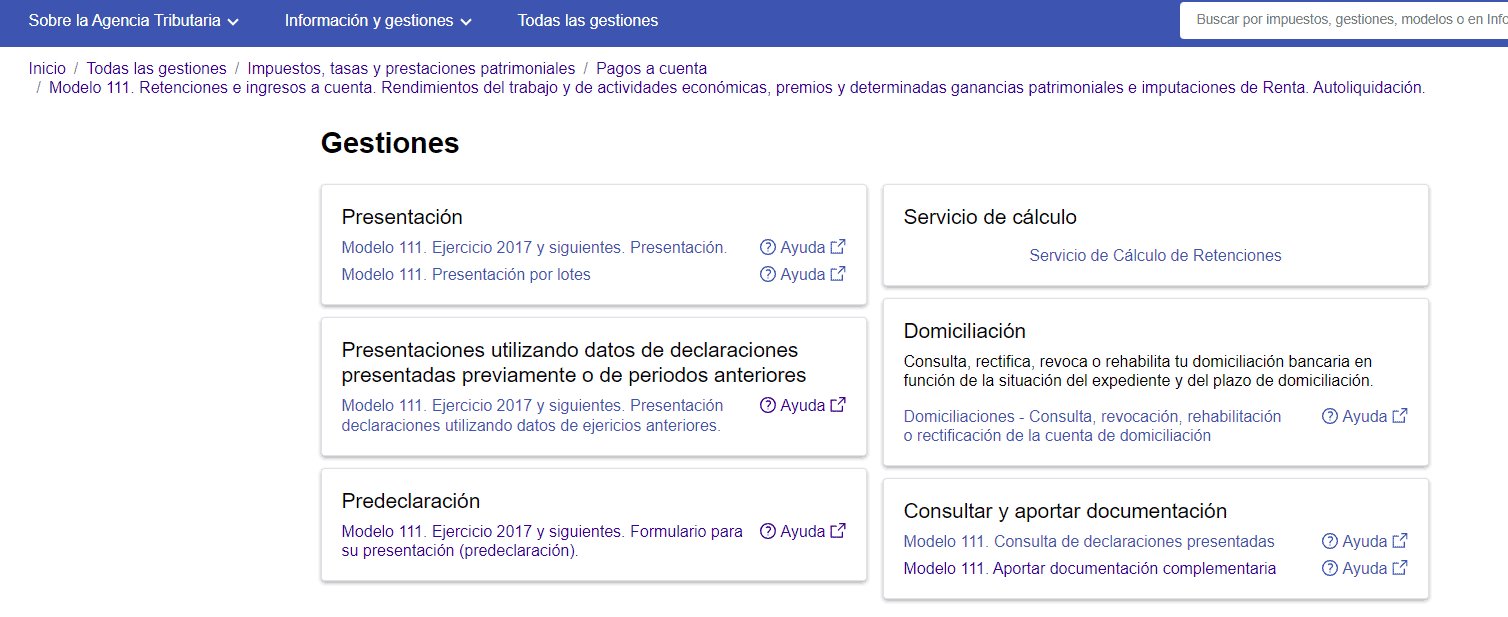

Entra en la página de Hacienda www.sede.agenciatributaria.gob.es y sigue los pasos

Sede electrónica => Todas las gestiones => Impuestos, tasas y prestaciones patrimoniales => Pagos a cuenta => Modelo 111

Presentación por internet

Haz clic en Presentación. Se abrirá una nueva pantalla para que elijas certificado digital o cl@ve Móvil.

Presentación en papel

Pincha en Predeclaración. Te pedirá que te identifiques y se abrirá una nueva pantalla con el formulario para que lo rellenes. Una vez validado podrás descargarlo en formato pdf e imprimirlo para su presentación.

No necesitarás etiquetas identificativas porque el modelo impreso lleva incorporado un código de barras de la etiqueta con tus datos identificativos.

Cómo rellenar el modelo 111

En este sección veremos qué datos son necesarios para confeccionar el modelo 111, cómo rellenar los distintos apartados de la declaración y qué resultado se puede producir al obtener la liquidación. También analizaremos el concepto de declaración complementaria. Aunque el formulario te parezca complicado, sigue los pasos que detallo a continuación y verás cómo lo rellenas fácilmente.

¿Qué datos necesitas para rellenar el modelo 111?

Se trata de declarar las retenciones que has practicado en las nóminas de tus empleados, en las facturas recibidas de profesionales, de empresarios…

Datos necesarios de las nóminas

- Número de trabajadores

- Importe de la base sujeta a retención del IRPF

- Importe de la retención del IRPF

En este formulario sólo tendrás que declarar la suma total de estos importes. Es en el modelo 190 (resumen anual de retenciones) donde aparece con detalle la base y la retención de IRPF correspondiente a cada trabajador.

Debes reflejar los mismos datos para las retribuciones en especie (las que no se satisfacen en dinero) como por ejemplo cuando les proporcionas un vehículo, vivienda, seguros…

Haz la misma suma para las distintas clases de rentas que hayas abonado: Facturas a profesionales, premios…

Elige el Plan de Autónomos que mejor se adapte a tus necesidades

Y consigue asesoramiento y facturación online

Pasos para rellenar el modelo 111

El proceso para rellenar el formulario del modelo 111 es el mismo si decides presentar el modelo por internet o imprimiendo el pdf. Pero recuerda que las empresas sólo pueden hacerlo online.

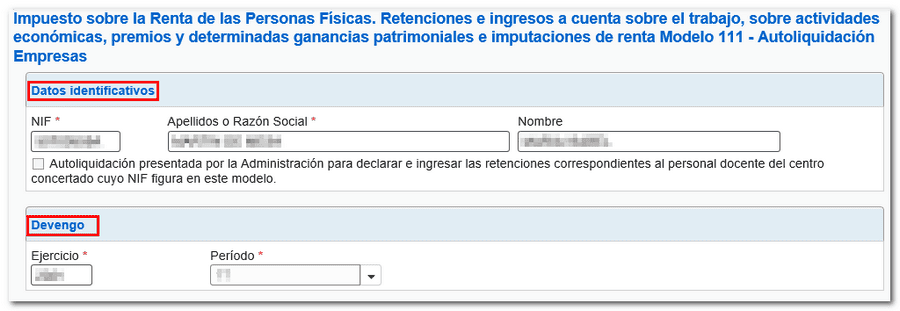

0. Datos identificativos

Es obligatorio rellenar el NIF y los apellidos o razón social del declarante.

Devengo

Periodo: Selecciona el trimestre al que corresponden los datos.

Ejercicio de devengo: aparece por defecto el año en curso.

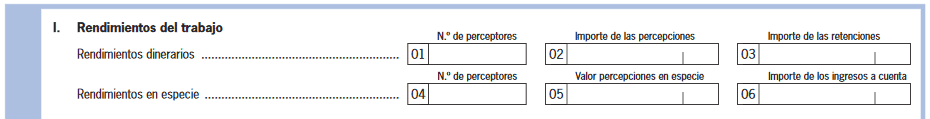

I. Retenciones del trabajo

Refleja aquí los datos que preparaste antes de las nóminas de tus trabajadores.

Rendimientos dinerarios

Casilla 01 Número de perceptores: número de trabajadores que has tenido en ese período.

Casilla 02 Importe de las percepciones: suma total de las bases que están sujetas a retención.

Casilla 03 Importe de las retenciones: suma de las retenciones de IRPF de todas las nóminas.

Rendimientos en especie

Casillas 04, 05 y 06: Igual que las casillas anteriores pero referidas a los pagos en especie.

Si alguna nómina no tiene retención, también debes incluirla. Anota la base del IRPF en el importe de las percepciones y no sumes nada en el de las retenciones.

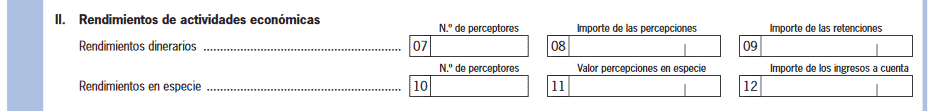

II. Rendimientos de actividades económicas

En estas casillas anota la suma de las facturas recibidas de profesionales, empresarios a los que hay que retener el 1% o de actividades agrícolas, ganaderas y/o forestales.

Casilla 07 Número de perceptores: número total de personas a las que pagas.

Casilla 08 Importe de las percepciones: Suma total de las bases imponibles de las facturas.

Casilla 09 Importe de las retenciones: Suma total de las retenciones de IRPF de las facturas.

Casillas 10, 11 y 12: Igual que las casillas anteriores pero considerando ahora los rendimientos en especie.

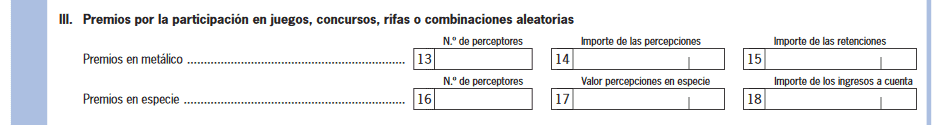

III. Premios por la participación en juegos, concursos, rifas o combinaciones aleatorias

Este apartado sólo se rellena cuando has entregado premios sujetos a retención durante el período declarado.

Tienes que distinguir entre premios en metálico (dinero, cheques) y premios en especie (coches, sartenes, televisores…)

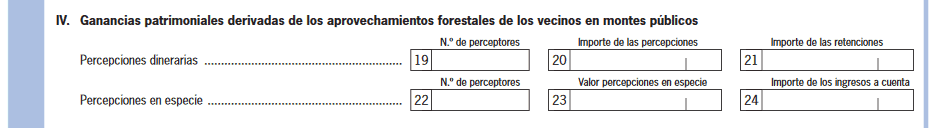

IV. Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos

V. Contraprestaciones por la cesión de derechos de imagen

Estos apartados apenas se producen. Se rellenan del mismo modo que los anteriores.

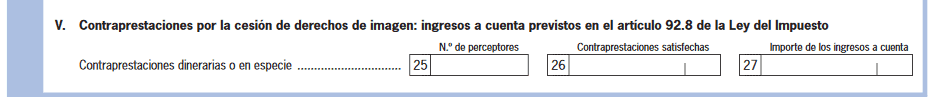

Liquidación

Cuando hayas rellenado las casillas te saldrá el resultado. Como se trata de declarar las cantidades que has retenido al pagar a trabajadores o profesionales, lo normal es que te salga a ingresar.

Sólo resultará una declaración negativa cuando:

- el resultado sea cero porque hayas satisfecho nóminas en las que no debías practicar retención.

- no hayas pagado a ningún trabajador o profesional.

- no hayas realizado ninguna actividad económica.

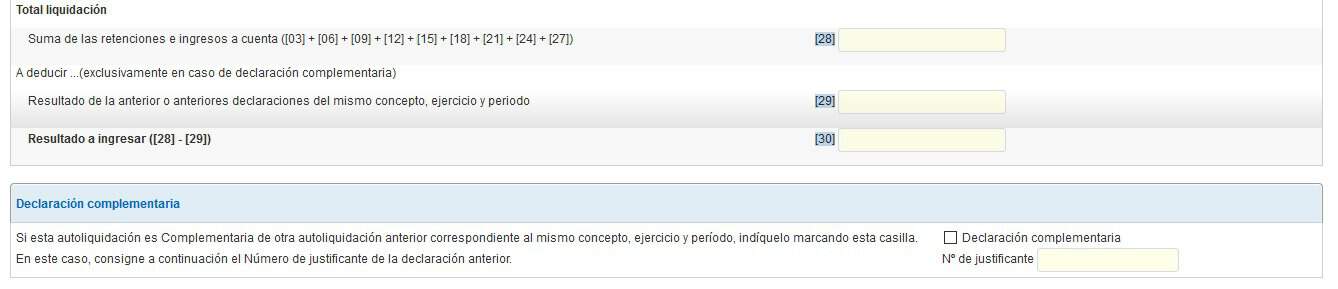

Declaración complementaria

Debes presentar una complementaria si cometiste algún error en una declaración ya presentada e ingresaste una cantidad inferior a la correcta.

En ese caso, rellena el formulario con los importes correctos y marca la casilla que indica que es una declaración complementaria. Debes especificar el número de justificante del modelo que estás corrigiendo.

En la casilla 29 deberás anotar el resultado de la declaración presentada anteriormente correspondiente al mismo período y ejercicio. Así, la casilla 30 resultado a ingresar restará este importe de la casilla 28 y en la liquidación complementaria sólo ingresarás el importe que te faltaba.

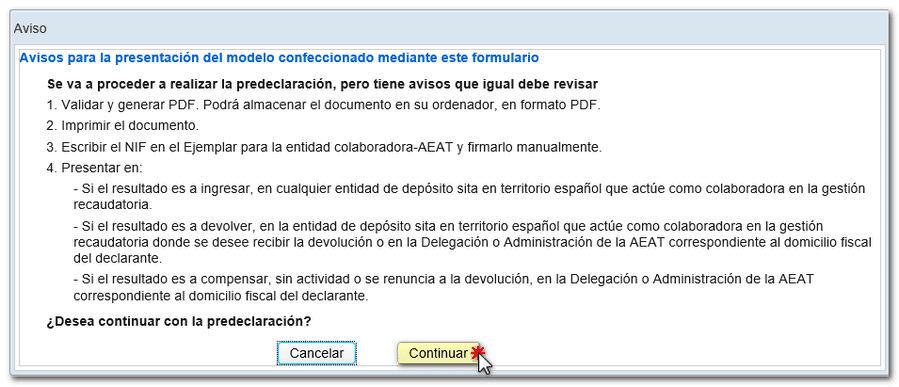

Obtención del pdf para presentar el modelo 111 en papel

Una vez liquidado el modelo, el formulario de predeclaración te permite anotar el IBAN de la cuenta donde realizar el cargo. También lo puedes pagar en efectivo.

Ya sólo queda generar la predeclaración para obtener el pdf, imprimirlo, anotar el NIF, firmar y presentarlo.

Presentación del modelo 111 por internet

Si presentas el formulario online puedes elegir la forma de pago.

Las opciones son:

- Domiciliar el pago en tu cuenta: Si lo presentas en los primeros 15 días del plazo voluntario de declaración. Es decir, hasta el día 15.

- Ingresar su importe: Tienes que realizar el pago para obtener un código NRC (Número de Referencia Completo) y después presentar el modelo.

El NRC es un código que te da el banco en el momento en que lo pagas. Es el justificante de haber realizado el pago. Una vez que lo anotas en el formulario puedes firmar y enviar para presentarlo.

Gestionar tu negocio es muy fácil con los planes de empresa de Jraeconomistas

Errores más frecuentes al rellenar y presentar el modelo 111

En esta sección abordamos los errores más frecuentes cuando se rellena el modelo 111 y los más comunes una vez presentada, así como la forma de subsanar estos errores.

Errores previos a la confección del modelo

Los errores más comunes que puedes cometer antes de presentar el modelo son:

Cálculo de las retenciones en las nóminas de los empleados

Ten cuidado y calcula las retenciones correctamente. La Agencia Tributaria te ofrece un servicio de cálculo de retenciones.

Obligación de retener

¿Qué pasa si un profesional te emite una factura sin retención o con la retención en la factura mal calculada? En este caso debes retener (el 15% de la base) independientemente de que no aparezca en factura o lo haga por un importe distinto.

Tú, como pagador, eres el obligado a practicar la retención. Y a ti te reclamará Hacienda las cantidades no retenidas o retenidas incorrectamente más las sanciones correspondientes #Modelo111 Compartir en X

Cuándo debes retener

El artículo 99 de la Ley del IRPF señala que la obligación de retener nace cuando se paguen las rentas objeto de retención.

Si recibes una factura de tu informático en mayo, pero no la pagas hasta julio deberás incluirla en la declaración correspondiente al tercer trimestre, que es el momento del pago.

Obligación de presentar el modelo 111

La obligación de presentar el modelo 111 se genera en la declaración de inicio de actividad (modelo 036) o cuando se satisfacen rentas sometidas a retención por primera vez. Eres tú mismo quien comunica a la Agencia Tributaria que tienes que presentar el modelo.

Esto no significa que Hacienda no te lo pueda reclamar si no lo has marcado y estás obligado a presentarlo.

Por otra parte, si en un trimestre determinado no tienes trabajadores contratados y no has pagado ninguna renta sujeta a retención, no estarás obligado a presentar el modelo.

Si esto sucede en los trimestres siguientes, lo más conveniente es darse de baja de esta obligación marcando la casilla correspondiente en la declaración censal 036, para evitar que la Agencia Tributaria requiera la presentación del modelo.

Hoy en día todas las gestiones están automatizadas. Por eso, es mas fácil que te reclamen una obligación en la que tú te has dado de alta y que has incumplido, que una que no consta en su base de datos.

Errores detectados una vez presentado el modelo

Una vez presentado el modelo 111 puedes haber cometido los siguientes errores:

Anotar importes en otras casillas

Si por error anotas los importes de los rendimientos de actividades económicas en las casillas correspondientes a los rendimientos del trabajo, no te preocupes demasiado. El resultado no varía. Los importes son correctos, pero están anotados en otras casillas.

Sin embargo, conviene corregirlo para que no descuadre el modelo 190 que contiene el resumen anual y del que Hacienda obtiene la información para las declaraciones de renta de las personas a las que se ha retenido.

Por eso, debes presentar un escrito en Hacienda indicando con detalle el error producido.

Anotar importes incorrectos

Esta vez el error no consiste en equivocarte de casillas, sino en anotar importes que no son los correctos y que dan lugar a un resultado distinto al que debía producirse.

Si el resultado de la declaración presentada es superior al correcto debes solicitar la devolución de ingresos indebidos.

Cuando hayas ingresado una cantidad inferior a la correcta, podrás corregir el error presentando una declaración complementaria como ya hemos explicado.

Olvidarse de incluir nóminas o facturas

Una vez finalizado el plazo de presentación del modelo 111 te das cuenta de que no has incluido una factura del diseñador de tu página web que fue emitida en el trimestre.

Que no cunda el pánico. Lo primero que debes hacer es comprobar la fecha de pago de la factura. Si no la pagaste en el trimestre en el que fue emitida, la declaración es correcta.

Recuerda que debes incluir las facturas y las nóminas en la declaración del período en el que se abonen #Modelo111 Compartir en X

Si la pagaste en el trimestre de su emisión deberías hacer una complementaria.

Ten en cuenta que si ha pasado el plazo voluntario de liquidación del modelo, la complementaria figurará como fuera de plazo y generará intereses.

Conclusión

Aquí tienes todas las claves para rellenar y presentar el modelo 111 de retenciones a cuenta del IRPF.

Si todavía consideras que es muy complicado o que hacerlo por tu cuenta te quita un tiempo valioso que podrías dedicar a tu negocio, estaremos encantados de ayudarte.

Buenas tardes:

Hice la predeclaración del tercer trimestre en la página de la Agencia tributaria y normalmente lo he pagado en ventanilla. Esta última vez lo he hecho a traves de la página web del banco donde pagué el importe. ¿se supone que ya con eso vale? ¿ para qué entonces el NRC?

Gracias.

Hola Rosa, gracias a ti por leer y comentar.

Si lo has pagado a través de la página web del banco, has obtenido un NRC que deberás indicar en la declaración para que conste que ya está pagada.

Saludos cordiales

Buenos días :

He domiciliado el modelo 111 periodo 1T con errores en las bases y retenciones y el resultado es superior al real.

He visto que puedo anular la domiciliación y pagarlo correctamente.

Mi duda es ¿puede presentar de nuevo el modelo 111 periodo 1T con el nuevo NRC o la página de la AEAT me detectará que ya está presentado el modelo 111 y no me dejará???

Y en ese caso, si no me deja presentar el modelo 111 periodo 1T ¿Qué se beberñia hacer??? Gracias.

Hola María Isabel

En Claves para corregir una declaración domiciliada explico cómo corregir los errores de las declaraciones domiciliadas. Creo que puede servirte de ayuda.

Saludos cordiales

Buenas tardes:

Para realizar una tarea del instituto, he rellenado el formulario del modelo 111, para presentarlo en papel. Lo he impreso en PDF. He puesto mi DNI y mi nombre (ya que si no no me dejaba descargarlo en pdf) y unos datos ficticios correspondientes al ejercicio del libro.

Al ser una predeclaración no tendrá consecuencias sobre mi ¿verdad?.

Estoy preocupado, os agradecería que me respondieseis. Un saludo.

Hola David

No te preocupes. Es una predeclaración y hasta que no la pagues o la presentes en Hacienda no tiene consecuencias.

Saludos cordiales y gracias por leer el blog