Presentar una declaración fuera de plazo trae consecuencias. La penalización dependerá de si declaras voluntariamente o porque Hacienda lo requiera. Pero también del tiempo que tardes en regularizar la situación.

Por eso, si has olvidado o se te ha pasado la fecha de declaración de algún impuesto, debes leer este artículo para atenuar los posibles recargos, sanciones y demás disgustos.

¿Qué pasa al presentar una declaración fuera de plazo?

Presentar una declaración fuera de plazo

¿Cómo se hace?

Para presentar una declaración extemporánea debes seguir el mismo procedimiento que para presentarla en el plazo establecido.

Si la declaración sale a pagar, podrás hacerlo mediante adeudo en cuenta, obteniendo el NRC (Número de Referencia Completo). También podrás solicitar un aplazamiento de la deuda.

Consecuencias

Por presentar la declaración fuera de plazo, tendrás penalizaciones. Dependerán de si declaras voluntariamente o porque Hacienda lo requiera. Pero también del tiempo que tardes en regularizar la situación.

Si no presentas una declaración en el plazo establecido para hacerlo, recibirás una notificación de Hacienda requiriendo su presentación o la justificación para no realizarla. Normalmente, si estás obligado a presentar una declaración y no lo haces, la Administración Tributaria se da cuenta en un plazo inferior a 6 meses.

También se iniciará un procedimiento sancionador. Es decir, tendrás que pagar el importe de la declaración, los intereses de demora y la sanción correspondiente que puede oscilar entre el 50 y el 150% del total de la deuda.

Para evitar sanciones, puedes dar tú el primer paso y presentar voluntariamente la declaración extemporánea. En este caso, sólo deberás pagar el importe de la deuda más un recargo que será siempre inferior al importe de las sanciones.

Elige el Plan de Autónomos que mejor se adapte a tus necesidades

Y consigue asesoramiento y facturación online

Declaración fuera de plazo sin requerimiento previo

La clave para que pagues menos por esa declaración extemporánea que sale a ingresar es ser tú quien la presente antes de que Hacienda te envíe un requerimiento. Así, harás frente a un recargo (establecido en el artículo 27 de la Ley General Tributaria) y no a una sanción.

Una vez presentada la declaración extemporánea, Hacienda te notificará la liquidación del recargo por presentarla fuera de plazo.

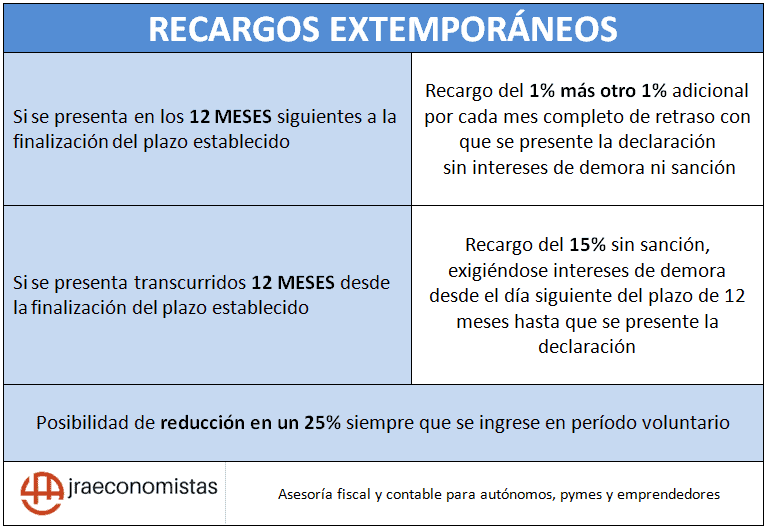

La Ley 11/2021 de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal que entró en vigor el 11 de julio modifica el sistema de recargos extemporáneos, reduciendo su cuantía.

Así, si presentas la declaración:

- En los 12 meses siguientes a la finalización del plazo establecido: el recargo será del 1% del importe de la declaración más otro 1% adicional por cada mes completo de retraso, sin intereses de demora ni sanción.

- Una vez transcurridos 12 meses: el recargo será del 15%. No habrá sanción, pero si intereses de demora desde el día siguiente al término de los 12 meses hasta la presentación de la declaración.

Si presentas una #declaraciónextemporánea sin requerimiento previo evitarás #sanciones Compartir en X

Además, siempre que:

- se haya ingresado el importe de la declaración extemporánea (o se atienda correctamente el aplazamiento concedido)

- y se ingrese en período voluntario el recargo notificado

el recargo por declaración extemporánea se reducirá en un 25% (artículo 27.5 LGT).

Imagina que se te olvida presentar la declaración de IVA correspondiente al segundo trimestre de este año (el plazo terminó el 20 de julio). Inmediatamente haces los cálculos y ves que te sale a ingresar 1.000 euros.

El 1 de septiembre, pagas los 1.000 euros y presentas el impuesto. Como sólo ha transcurrido un mes completo desde la finalización del plazo establecido, el recargo por presentación fuera de plazo que te notificará Hacienda será el 2% de 1.000 euros (1% + 1% adicional), es decir, 20 euros.

Si realizas el pago del recargo en el plazo que te concede Hacienda en la notificación, se reducirá en un 25%, por lo que sólo tendrás que pagar 15 euros.

Otras modificaciones introducidas por la Ley 11/2021

Los nuevos recargos se aplicarán a los exigidos con anterioridad a la entrada en vigor (11/07/21) siempre que no hayan adquirido firmeza.

El recargo por presentación fuera de plazo regulado en el artículo 27 de la Ley General tributaria no será de aplicación a las declaraciones aduaneras.

Hacienda no exigirá estos recargos (ni sanción) a quien regularice una conducta tributaria que haya sido previamente regularizada por ella, por el mismo concepto impositivo y bajo idénticas circunstancias pero referentes a otro período impositivo. Requisitos:

- la regularización voluntaria debe realizarse en un plazo de seis meses desde la notificación de la liquidación previa

- pago completo de las cantidades resultantes

- que no se presente solicitud de rectificación ni se interponga recurso o reclamación contra la liquidación que dicte a esos efectos la Administración

- de la regularización administrativa previa no debe derivar la imposición de una sanción

Aún en estos casos, Hacienda podrá iniciar un procedimiento de comprobación o investigación en relación con las obligaciones tributarias regularizadas.

Declaración fuera de plazo con requerimiento

Si Hacienda te envía un requerimiento por una declaración no presentada, lo mejor, para no agravar más la situación, es presentarla.

Inmediatamente se iniciará un procedimiento sancionador.

Si la declaración sale a pagar, la infracción cometida está regulada en el artículo 191 de la LGT: dejar de ingresar dentro del plazo establecido en la normativa de cada impuesto la totalidad o parte de la deuda tributaria.

Esta infracción conlleva una sanción de entre el 50 y el 150% del total de la deuda y puede graduarse:

- si se ha causado perjuicio económico a Hacienda

- si se han cometido de forma repetida otras infracciones tributarias.

También se le puede aplicar:

Reducción por conformidad: reducción del 30% si aceptas la sanción impuesta.

Reducción por pago: Reducción del 40% (una vez aplicada, si procede, la reducción por conformidad) si se ingresa la sanción en el período voluntario de pago señalado en la notificación.

Te das cuenta de que no presentaste la declaración de IVA del segundo trimestre en plazo (que sale a ingresar 1.000 euros) pero decides no hacer nada. El 5 de enero del año siguiente, recibes una notificación de Hacienda requiriendo su presentación. La presentas y pagas el 10 de enero.

Cálculo de la sanción:

Base sobre la que se liquida la sanción: 1.000€

Porcentaje mínimo: 50%

Incremento por comisión repetida de infracciones: 0%

Incremento por perjuicio económico a Hacienda: 10%

Porcentaje incrementado: 60%

Sanción resultante: (60%1.000) = 600€

Reducción por conformidad: (30%600) = 180€

Diferencia: (600 – 180) = 420€

Reducción por pago: (40%x420) = 168€

Sanción reducida: (420 – 168) = 252€

Vemos que la sanción puede quedar reducida a menos de la mitad de la fijada inicialmente. Pero

¿Y si la declaración extemporánea sale a devolver, cero o es informativa?

Los recargos por presentación fuera de plazo sin requerimiento previo establecidos en el artículo 27 de la LGT sólo se aplican cuando la declaración sale a pagar.

Si sale a devolver, a compensar, cero o es informativa, no se produce un perjuicio económico a Hacienda.

En este caso, el artículo 198 de la LGT señala que la infracción por no presentar en plazo estas declaraciones será leve. La sanción consistirá en una multa de 200 euros.

La multa será de 400 euros si lo que no se presenta en plazo son declaraciones censales.

Si la declaración fuera de plazo es informativa, la sanción será 20 euros por cada dato o conjunto de datos que hagan referencia a una misma persona o entidad, con un mínimo de 300 euros y un máximo de 20.000 euros.

Si presentas las declaraciones extemporáneas que no salgan a pagar sin requerimiento previo de Hacienda, las sanciones se reducirán a la mitad (artículo 198.2 LGT).

Presentar sin requerimiento declaraciones que no salen a pagar reduce la #sanción a la mitad Compartir en X

El 2 de septiembre te das cuenta de que no has presentado la declaración de IVA del segundo trimestre cuyo plazo terminó el 20 de julio.

Al calcularla, sale a compensar 1.000 euros. La presentas inmediatamente.

Hacienda no podrá liquidar el recargo del artículo 27 de la LGT porque no hay una cantidad a ingresar.

Iniciará un procedimiento sancionador y te impondrá una sanción de 200 euros que quedará reducida a 100 euros por presentarla sin requerimiento previo.

Si pagas la sanción en el plazo establecido en la notificación, se aplicará una reducción de 25%, con lo que sólo pagarás 75 euros.

En cualquier caso, para evitar pagar recargos o sanciones, lo mejor es contratar nuestros servicios de asesoría fiscal.

Te ofrecemos la tranquilidad de cumplir con tus obligaciones fiscales, asesorándote de la forma más adecuada a tus intereses.

Hola,

He presentado la renta del 2017 con un año de demora. Me sale a devolver, ¿cómo puedo hacer para que la sanción sean menos de 200€? ¿Me tengo que esperar a que me sancionen o se puede pagar antes?

Gracias

Hola Mirian

Tienes que esperar a que se inicie el procedimiento sancionador. Si no recurres y pagas en plazo, la sanción será menor de 200 euros.

Saludos cordiales

Buenos días.

En el ejercicio 2017 no estaba obligado a hacer la declaración de la renta.

Hoy he visto que el resultado era a devolver.

¿Puede hacienda sancionarme si presento esa declaración extemporanea, teniendo en cuenta que no tenia obligación de hacerlo?

muchas gracias

Hola Daniel

Te sancionará porque, aunque no estés obligado, presentas una declaración fuera de plazo. Tendrás que meditar si, aun así, te interesa presentarla.

Recuerda que podemos ayudarte con tu declaración de renta. Contacta con nosotros en jraeconomistas/servicios de renta.

Saludos cordiales

Hola, en primer lugar le doy mi enhorabuena por su blog.

Mi consulta es la Siguiente. La Agencia Tributaria me ha notificado una resolución con liquidación provisional del ejercicio 2016 por no admitirme la deducción por adquisición de la vivienda habitual por no haber efectuado deducción en la declaración de renta del ejercicio 2011 y 2012. En fecha 13-12-2011 compre la mitad de la vivienda a mi mujer sin haber entregado a cuenta cantidad ya que comencé a pagar a partir del 2012 (hacienda tiene toda la documentación). En el 2012 no presenté declaración de renta por no estar obligado a ello ya que si la presentaba me tenia que gastar mas dinero en la asesoría que lo que me iban a devolver ya que solo tenia retenciones por valor de 5 euros (así me lo indicó el asesor). Al recibir la notificación he presentado la declaración sobre la renta del ejercicio 2012 (fuera de plazo) y ahora la Agencia Tributaria no me la admite para que pueda seguir desgravando porque indica que no se puede admitir la declaración de IRPF de 2012 que he presentado con fecha 29/03/2019, ya que está fuera de plazo y dicho ejercicio está actualmente prescrito.

La verdad es que no entiendo nada. Cumplo con lo que ellos me dicen que no presenté y ahora que lo presento no lo admiten.

Esperando su interpretación al caso, un saludo.

Hola Adolfo

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros para que podamos ayudarte.

Saludos cordiales y gracias por leer el blog.

Muy buenas noches. Llevo la contabilidad de una pequeña empresa y me he dado cuenta de que el último trimestre de 2017, por error en la transcripción de la cifra, puse 175,40 en lugar de 185,40. O sea, la empresa pagó 10 euros menos de IRPF. No hemos tenido ningún requerimiento.¿ Podemos hacer una complementaria a pesar del tiempo transcurrido? Y en este caso, ¿hay sanción o recargo sobre los 10 euros o sobre el importe total? Estoy un poco angustiada por mi error. Gracias!

Hola Olga, no te preocupes que tu error tiene solución.

Deberás presentar una declaración complementaria y pagar los 10 euros de diferencia. En unos meses, te llegará un requerimiento para que pagues el recargo por presentación extemporánea sin requerimiento previo. Te liquidarán un recargo del 20% sobre la cantidad ingresada tardíamente (los 10€) y los intereses de demora desde el plazo voluntario de pago a la fecha de ingreso. En total, no superará los 3€.

Saludos cordiales y gracias por leer el blog.

Buenos días, quisiera comentar algo que me tiene en duda. Hacienda me tiene en vía ejecutiva por una deuda referida a una factura errónea. Un día, revisando legislación, llego a esto: «Y en la sentencia del asunto C-516/14 declara que la directiva debe interpretarse en el sentido de que se opone a que las autoridades tributarias nacionales puedan negar el derecho a deducir el IVA basándose únicamente en que el sujeto pasivo está en posesión de una factura que incumple los requisitos establecidos en el artículo 226, puntos 6 y 7, de la directiva, aunque las referidas autoridades dispongan de toda la información necesaria para verificar el cumplimiento de los requisitos materiales del ejercicio de ese derecho. Es decir, la normativa europea, a la que debe ajustarse la normativa nacional, permite que los sujetos pasivos aporten, además de la factura –que puede estar incompleta–, otros medios de prueba para verificar que se cumplen los requisitos materiales para que se pueda ejercitar el derecho a deducir el IVA y, por tanto, las autoridades fiscales y los tribunales nacionales deben tener en cuenta toda la información que proporcionan tanto las facturas controvertidas como los documentos anexos aportados por la empresa.»

Yo podría solicitar la nulidad, teniendo en cuenta que esta información la he conocido con posterioridad. Hay que tener en cuenta que ya he ido a un contencioso y he recurrido varias veces y van tres abogados de oficio.

Muchas gracias.

Hola Enrique

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita nuestros servicios para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Hola Joaquina,

resulta que se me ha olvidado entregar el modelo 180 (han pasado unos días). El modelo 115 lo he entregado cada trimestre.

He enviado hoy el 180 telemáticamente como presentación fuera de plazo.

¿Cree usted que me pondrán alguna sanción? ¿Me recomienda que haga algo?

Muchas gracias,

y un saludo cordial.

Hola Carmen, gracias a ti por leer y comentar.

Al darte cuenta de que se te ha pasado el plazo voluntario de presentación de una declaración lo mejor que puedes hacer es presentarla antes de que te requiera Hacienda. Así, en las declaraciones a pagar evitarás sanciones y en las que no sale a pagar la sanción se reduce a la mitad.

Por presentar el modelo 180 fuera de plazo la sanción es de 20 euros por cada dato o conjunto de datos que hagan referencia a una misma persona o entidad, con un mínimo de 300 euros y un máximo de 20.000 euros.

Por haberla presentado sin requerimiento previo la sanción de 300 euros quedará reducida a la mitad y si pagas en plazo se aplicará una reducción del 25%, con lo que sólo tendrás que pagar 112,50 €.

Saludos cordiales

Hola, en la renta del 2012 (presentada en 2013) no incluí otros ingresos (atrasos) y me di cuenta de esto en el 2015, por lo que decidi hacer una complementaria del 2012 por esos ingresos que faltaban, por voluntad propia

En la aeat veo que la declaración relacionada con el 2012, tanto la presentada en el 2013 como la complementaria, están siendo comprobados. ¿Me puedo esperar alguna notificación de recargo? ¿Hasta que fecha? Porque no he recibido nada

Hola Luís

Con los datos que proporcionas no puedo darte una respuesta exacta.

Si tus declaraciones están siendo comprobadas recibirás una notificación. Si lo deseas, contacta con nosotros para que te asesoremos en la respuesta a Hacienda.

Saludos

Buenos dias

Gracias x su blog y x dedicar su tiempo a la resolucion de nuestras consultas.

En 2017 recibi pagos atrasados con retenciones aplicadas desde 2009 a 2017. Llame a hacienda y me comunicaron la prescripcion de los ejercicios de 2009 a 2013 y q solo hiciera las complementarias de los ultimos 4 años. Ahora he recibido una notificacion de hacienda haciendome una paralela de los años 2011 y 2012 con resultado a reingresar (unos 800 eu). Tendre multa aparte de lo q me dicen q he de reingresae? Q haria respecto a las complementarias de 2009 a 2011 de las q todavia no he recibido notificacion? Muchas gracias.

Hola Gloria, gracias a ti por leer y comentar.

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y te ayudaremos a contestar los requerimientos que has recibido o podrías recibir.

Saludos cordiales.

Hola,

Primero felicitarte por tu blog y la claridad de sus respuestas .

He estado hospitalizado por un cancer mas de un año por ese motivo no presente los libros y facturas de un requerimiento del iva del año pasado.

Al salir del hospital me he enterado y he querido presentarlo, pero me dicen que ya me han aplicado una liquidacion provisional de ese iva y ya ha pasado plazo de recurso.y ademas una sancion con ella. No se si se podra de alguna forma reclamar la liquidacion (he leido algo sobre el procedimiento de revocación) , pero pòr lo que he podido leer la sancion deberia poder anularla por este articulo de la LGT,

Artículo 179 Principio de responsabilidad en materia de infracciones tributarias

1. Las personas físicas o jurídicas y las entidades mencionadas en el apartado 4 del artículo 35 de esta ley podrán ser sancionadas por hechos constitutivos de infracción tributaria cuando resulten responsables de los mismos.

2. Las acciones u omisiones tipificadas en las leyes no darán lugar a responsabilidad por

infracción tributaria en los siguientes supuestos:

b) Cuando concurra fuerza mayor.

yo creo que mi caso es supuesto claro de fuerza mayor como lo ves crees que tengo razon ?

Muchas gracias ,

Hola Carlos, gracias a ti por leer y comentar. Espero que ya estés recuperado.

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Hola,

Al hacer la declaracion de la renta de el año 2017 , me he dado cuenta que la del año 2016 , aunque no tenia obligacion de presentarla (dado que no llegaba a los limites de salario para los que es obligatorio) , saldria a mi favor unos 200€, es decir hacienda tendria que devolverme unos 200€ aprox.

Teniendo en cuenta que lo presentaria fuera de plazo unos 12 meses , cual seria la sancion a aplicar??

Por el escrito anterior entiendo que seria una sancion de 75€??

Muchas gracias , saludos.

Hola Laura

Como la declaración de la renta de 2016 te sale a devolver no se aplican los recargos del artículo 27 LGT (sólo se tienen en cuenta en las declaraciones a pagar).

Se iniciará un expediente sancionador por declarar fuera de plazo y si pagas en período voluntario la sanción quedará reducida a 75€.

Saludos cordiales y gracias por leer el blog.

Hola Joaquina,

Cuanto dinero se me quitaría ( independientemente de los conceptos que si es multa, sanción, intereses, etc..) si este año presento mi declaración para el 2015 — lo q había q declarar en 2016 ?

Menciono, que no tenía q hacer la declaración en su momento porque no llegaba ni lejos al límite obligatorio, y entonces desconocía que lo retenido se me devolvería.

Por eso, ahora quiero valorar si me sale a cuenta hacer esta declaración o el balance (( entre lo q se devuelve y se recorte)) se podría acercar al cero.

Muchas gracias y saludos.

Hola Emmi

Si presentas ahora la declaración de la renta 2015 Hacienda iniciará un expediente sancionador por presentación fuera de plazo. La sanción es de 200€ y si la pagas en plazo quedará reducida a 75€.

Gracias por leer el blog y saludos cordiales

Hola, por un fallo en los cálculos no presenté la declaración de 2016 que salía a pagar; después de recibir una notificación en enero y darme cuenta del error la pagué al instante y ahora he recibido un acuerdo de iniciación y comunicación del tramite de audiencia de expediente sancionador..¿que debo hacer? he de pagar la reducción del 30 o las del 25%? como puedo proceder a realizar el pago de la sanción?GRACIAS

Hola Ana, gracias a ti por leer y comentar.

Sólo has recibido la comunicación de inicio del expediente. Te llegará otra comunicación con la imposición de la sanción y, si no recurres y pagas en plazo, podrás aplicarte la reducción del 30% por aceptar la sanción y del 25% por pagar en plazo.

En esa otra notificación recibirás la carta de pago que te permite pagar.

Saludos cordiales

Hola Joaquina.

Mi padre es pensionista y ya no hacia declaración de la Renta porque pensaba que no estaba obligado.

En el último año ha recibido cartas de hacienda en los que se le abría expediente de sanción por el ejercicio 2013 y 2014 en los que a ellos les salían las declaraciones positivas para ellos.

Reclamamos y aportamos toda la documentación que hacia ver que los datos que ellos poseían era erroneos. Lo que es lo mismo, no estaba obligado a declarar.

Para evitar problemas de este tipo en futuros ejercicios ha efectuado la declaración de 2015, 2016 y 2017. Todos dan como resultado negativo.

Hoy hemos vuelto a recibir una notificación de hacienda por el que se le abre expediente sancionador por no presentar el ejercicio 2015 dentro del plazo.

¿Te pueden sancionar por haberla presentado fuera de plazo, aunque no estes obligado a realizar la declaración y el resultado sea negativo?.

¿En que debo basar las alegaciones a presentar?.

Gracias, un saludo.

Hola Rafael

Si presentas una declaración fuera de plazo, automáticamente se inicia el expediente sancionador. Se inicia por hacerlo fuera de plazo. El que el resultado sea a pagar, cero o a devolver sólo determina el tipo de infracción cometida.

Como he dicho, es algo automático de lo que Hacienda se beneficia porque poca gente alega. Aunque no haya motivo, como en este caso ya que no has incumplido ninguna obligación ni realizado ninguna acción dolosa o culposa.

Eso puede servirte de base para las alegaciones.

Recuerda que prestamos servicios de asesoramiento fiscal y contable. Puedes ver lo que hacemos y contactar con nosotros.

Saludos cordiales

Hola. Yo no hice la declaración en 2016 porque no tuve ingresos, no estaba obligada, pero ahora la necesito para solicitar plaza en la guardería. Aunque me salía a cero, ¿me sancionarán? Gracias

Hola Lidia

Presentar una declaración fuera de plazo con resultado a devolver, a compensar o cero está sancionado con una multa de 200 euros que si pagas sin recurrir y en el plazo establecido para ello queda reducida a 75 euros.

Saludos cordiales

Hola

En una rectificacion del modelo 111 en la que se ha declarado 100 euros menos, al hacer una complementaria pasados 4 meses, la sancion es de la fiferencia o del total de la retencion? Gracias.

Hola Pablo, gracias a ti por leer y comentar.

Si presentas una complementaria del modelo 111 pasados 4 meses y sin requerimiento previo, Hacienda no te sancionará porque se aplican los recargos del artículo 27 de la Ley General Tributaria por presentación extemporánea. En este caso, el recargo será del 10% del importe de la declaración complementaria (100€).

Hola. Querría saber si tiene también sanción, o que consecuencias. De presentar el modelo 586, que es una declaración recapitulativa de operaciones con gases fluorados. Gracias

Hola María

Como para cualquier declaración informativa es sancionable la presentación fuera de plazo.

El artículo 198 de la LGT establece una multa de 20 euros por cada dato o conjunto de datos que hagan referencia a la misma persona o entidad, con un mínimo de 300 euros y un máximo de 20.000. Estas sanciones se reducen a la mitad si presentas la declaración fuera de plazo sin requerimiento previo.

Hola,

si presento mi 303 en tiempo, 1 mes después me doy cuenta que me equivoqué y tengo que pasagar 1000€ mas a hacienda por lo que presento la complementaria de inmediato. Tendrá multa?

Hola Antonio

Si presentas una declaración complementaria sin requerimiento previo de Hacienda no podrán sancionarte. Pero si tendrás que hacer frente a los recargos del artículo 27 de la LGT. En tu caso, si sólo te has retrasado 1 mes en el pago, el recargo será del 5% del importe de la declaración complementaria sin intereses de demora ni sanción.

En el ejemplo que ponéis sobre el cálculo de la sanción del 191LGT creo que sería una infracción leve (la base es menor de 3.000€), y por tanto sin graduación. Sanción del 50%

Tienes razón Rafael. Ya está corregido el ejemplo.

Muchas gracias por estar tan atento y avisar.

Hola Joaquina. Soy estudiante de oposiciones y algunos temas los domino más que otros. Seguramente tú por la práctica estarás al tanto de todo, y por eso te quería preguntar cómo se liquidan los intereses en este ejemplo en el que te requieren la presentación de una autoliquidación, por tanto ya fuera de plazo pero con requerimiento previo.

Un saludo

Rafael

Hola,¿ si presento un modelo 210 con resultado a devolver una vez concluido el plazo, Hacienda practicará la devolución de la cantidad retenida o por presentarlo fuera de plazo perderé la retención que practicó el comprador, aún demostrando que no hubo incremento en la venta? Gracias.

Hola Carolina

Si no presentas una declaración en su momento, el plazo de prescripción de esa obligación es de 4 años desde que terminó el plazo voluntario de presentación.

Durante ese período, puedes presentar la declaración y solicitar la devolución.

Pero por no presentarla en plazo incurrirás en una infracción leve establecida en el artículo 198 LGT. La sanción consistirá en una multa de 200 euros. Aunque si realizas la presentación extemporánea sin requerimiento de Hacienda, la sanción se reducirá a la mitad. (art. 198.2 LGT).

Hola. Si haces una declaracion complementaria de impuesto sucesiones que no sale a pagar. Pero al incrementar un valor de un bien la base imponible aumenta mas de 30.000€ ¿cuanto seria la sancion? O ¿da igual la base imponible que se aumente?

Hola Encarni

Una declaración complementaria siempre supone un mayor importe a ingresar o una menor devolución. Por lo tanto, no puedes presentar una declaración complementaria de impuesto de sucesiones que no sale a pagar.

Al ser un impuesto cedido, su gestión corresponde a las distintas CCAA. Pero creo que en el caso que planteas lo mejor es presentar un escrito rectificando el valor de ese bien. De esta forma podrías eludir la posible sanción por declarar datos incompletos o inexactos.

Respecto a los recargos del periodo ejecutivo, si no pagas el importe de la deuda en el plazo que establece en la liquidación, estos ¿se calculan sobre el importe de la deuda o sobre el importe de la deuda mas el recargo extemporaneo?. un saludo

Hola Yasmina

Los recargos en período ejecutivo se devengan al día siguiente de la finalización del plazo establecido para el pago de la deuda. Se calculan sobre la deuda no ingresada. Son compatibles con el recargo extemporáneo que se devenga cuando se presenta una declaración fuera del plazo voluntario.

Así, si se presenta una declaración con resultado a ingresar fuera de plazo, se devengarán los recargos por declaración extemporánea establecidos en el artículo 27 de la LGT. Si no se ingresa, al día siguiente la deuda (el importe de la declaración) entra en período ejecutivo devengándose los recargos correspondientes:

– 5% si se ingresa antes de la notificación de la providencia de apremio.

– 10% se se hace en el plazo voluntario de pago de las deudas apremiadas

– 20% , una vez transcurrido este plazo de pago voluntario.

Saludos cordiales

Si presento un modelo 190 fuera de plazo y a requerimiento de hacienda, la sanción mínima es de 300 euros.

Esta sanción se puede reducir en el 30% por conformidad y luego en el 25% por pagarla en el plazo establecido o no?

Gracias

Efectivamente Mariano, así es.

Gracias a ti por leer y comentar

Y los recargos del periodo ejecutivo?

Para que el período ejecutivo se inicie debe haber una deuda exigible, bien porque se haya presentado previamente una declaración (aunque sea extemporánea) o bien porque la Administración haya realizado una liquidación.

El período ejecutivo se inicia:

– el día siguiente a la finalización del plazo voluntario de pago si la liquidación se ha presentado en plazo.

– el día siguiente a la presentación de la declaración extemporánea sin que se haya realizado el ingreso.

– si la deuda deriva de una liquidación notificada por la Administración:

a) después del día 20 del mes siguiente, salvo que éste sea festivo o inhábil, si se ha notificado durante los primeros 15 días del mes.

b) el día siguiente al día 5 del segundo mes posterior, si se notificó durante la segunda quincena del mes.

Hola,

Gracias por el Blog, y en particular por este articulo que resume de una manera muy clara los principales supuestos.

Sin embargo, tengo una duda para la que no encuentro respuesta en ningun sitio web y espero que vosotros podais confirmar.

Supongamos el caso de un ingreso con obtencion de NRC de una autoliquidacion dentro del plazo reglamentario (pongamos el impuesto de sociedades) pero que, por error del usuario, no se presenta la autoliquidacion propiamente dicha.

Cinco meses mas tarde, visitando el sitio web de Hacienda se descubre que la autoliquidacion no ha quedado registrada y se procede a presentarla antes de la notificacion de Hacienda.

Cual seria la sancion aplicable? Habria recargo sobre la base imponible?

Se que es un caso atipico y os aseguro que no he encontrado respuesta en internet despues de varias horas buscando, por lo que si sois tan amables de ofrecer respuesta, vuestro blog seria uno de los pocos (si no el unico) en cubrir este supuesto 🙂

Gracias,

Paco

Hola Paco, gracias por tu comentario.

Si has pagado y obtenido el NRC pero no has presentado la declaración, no se aplican los recargos del artículo 27 de la LGT porque no se produce un ingreso fuera de plazo.

En este caso, como no se produce un perjuicio económico a Hacienda, se aplica el artículo 198 LGT. La sanción consistiría en una multa de 200 euros que quedaría reducida a la mitad si se presenta la declaración sin requerimiento previo y a 75 euros si se paga en el plazo voluntario de pago establecido en la notificación de la sanción.