Aplazar deudas y pagos a Hacienda es una buena alternativa para obtener financiación. Desde abril de 2023 se pueden conseguir aplazamientos de deudas de hasta 50.000 euros sin aportar garantías. Sin duda, esta opción es más ventajosa que financiar el pago en entidades bancarias que cobran mayores intereses o comisiones de apertura o estudio que encarecen la operación.

En esta artículo analizaremos las cuestiones fundamentales a considerar para aplazar deudas con Hacienda.

Cómo aplazar deudas con Hacienda

- 1 ¿Qué deudas e impuestos se pueden aplazar?

- 2 Cómo solicitar el aplazamiento de deudas con Hacienda

- 3 Cuándo y cómo se pueden aplazar deudas con Hacienda

- 4 ¿Quién puede solicitar el aplazamiento?

- 5 ¿Qué importe se puede aplazar?

- 6 Plazo para pagar la deuda

- 7 Coste del aplazamiento de las deudas con Hacienda

¿Qué deudas e impuestos se pueden aplazar?

Desde 2017 se limita la posibilidad de aplazar deudas con Hacienda. Así, se puede distinguir entre:

Deudas inaplazables

- Las del retenedor u obligado a realizar ingresos a cuenta (Modelos 111, 115 y 123).

- Los pagos fraccionados a cuenta del Impuesto sobre Sociedades (Modelo 202).

- Las derivadas de la ejecución de resoluciones firmes desestimatorias suspendidas durante las reclamaciones o recursos.

Deudas que se pueden aplazar

Todas las demás. Por ejemplo:

- Pagos fraccionados del IRPF para empresarios o profesionales en estimación directa u objetiva (Modelos 130 y 131).

- Declaración trimestral de IVA (Modelo 303). Se puede aplazar el IVA porque Hacienda presupone que aún no se ha cobrado.

- Declaración anual de IRPF. Se permite el fraccionamiento en dos plazos, el primero hasta el 30 de junio y el segundo el 5 de noviembre. Si esta opción no es suficiente, se puede solicitar un aplazamiento de la totalidad de la deuda en las condiciones establecidas para cualquier otro impuesto.

- Declaración anual del Impuesto sobre Sociedades. Aunque los pagos fraccionados de este impuesto son inaplazables, no se dice nada sobre la liquidación anual. Por tanto, se puede solicitar el aplazamiento de la cuantía a pagar por el Modelo 200.

Cómo solicitar el aplazamiento de deudas con Hacienda

Procedimiento automatizado

Sin aportar garantías y para deudas inferiores a 50.000 euros.

El expediente se resuelve rápidamente tras la solicitud. Si te has suscrito al sistema de avisos de la AEAT, te llegará un mensaje de que la notificación de la resolución del aplazamiento está disponible.

Procedimiento ordinario

Para deudas superiores a 50.000 euros. Ya será necesario aportar garantías.

Lo más habitual es aportar un aval bancario o seguro de caución. También se puede aportar como garantía un inmueble urbano sin cargas o con cargas previas si, descontando estas cargas, el importe supere el 115% de la deuda.

Elige el Plan de Autónomos que mejor se adapte a tus necesidades

Y consigue asesoramiento y facturación online

Cuándo y cómo se pueden aplazar deudas con Hacienda

El aplazamiento o fraccionamiento se puede solicitar en cualquier momento, desde que se inicia el período voluntario de pago de un impuesto hasta su fecha de vencimiento. Incluso después, una vez iniciado el período ejecutivo, en caso de no haber podido pagar a tiempo.

Eso sí, cuando Hacienda inicia el procedimiento de embargo ya no es posible pedir el aplazamiento. En esos casos, será necesaria una negociación especial.

Aplazamiento de una liquidación tributaria

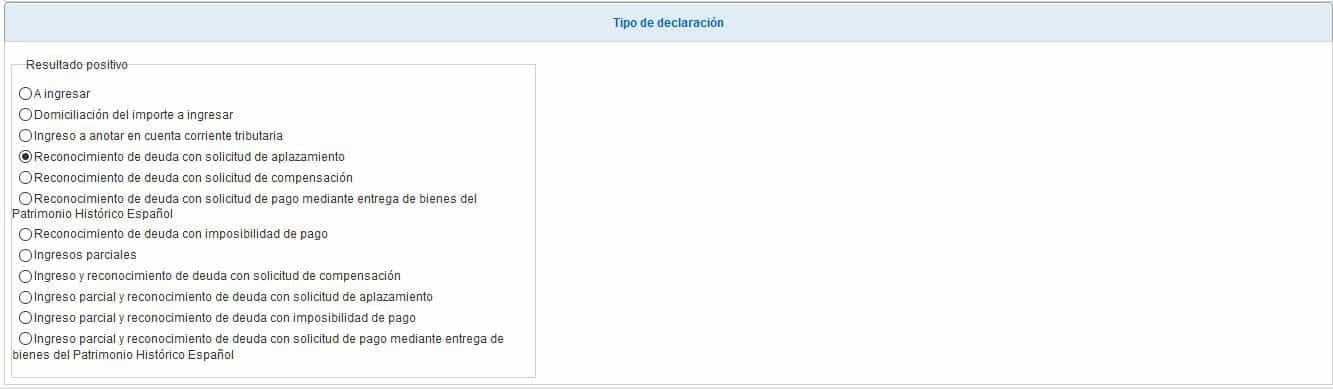

Se puede solicitar al presentar el modelo a través de la sede electrónica de la AEAT. Tendrás que marcar la opción “Reconocimiento de deuda con solicitud de aplazamiento” y hacer click en Firmar y enviar.

La siguiente pantalla muestra el pdf de la presentación de la declaración. En la parte superior de la pantalla aparece un aviso y en rojo y mayúsculas QUEDA PENDIENTE LA PRESENTACIÓN DE LA SOLICITUD DE APLAZAMIENTO. Pincha en Tramitar deuda y rellena todos los datos necesarios para solicitar el aplazamiento.

En “Tipo de garantías ofrecidas” tienes que señalar “Exención“.

Añade el número de cuenta donde quieres domiciliar el aplazamiento y el motivo de la solicitud.

Debes indicar un motivo para aplazar la deuda con Hacienda. Normalmente se utiliza “Problemas transitorios de liquidez” o “Facturas emitidas no cobradas en el trimestre”.

Puedes elegir el número de plazos. Pero hay un límite de 24 mensualidades para los autónomos y 12 para las empresas.

La periodicidad de estos plazos debe ser mensual y no inferior a 50 euros. Si el pago mensual es inferior a esta cantidad, se deberá elegir un período de pago más corto.

Elige la fecha del primer plazo de ingreso de la deuda. Debe ser el día 5 o el 20 del mes.

Una vez completados todos los campos, haz clic en “Firmar y enviar”.

Aplazamiento de deudas

Para tramitar el aplazamiento de una deuda telemáticamente, accede a la opción “Aplazamiento y fraccionamiento de deudas” situada en el apartado “Gestiones destacadas” de la sede electrónica de la AEAT. También puedes hacerlo desde el apartado “Todas las gestiones”, “Recaudación” y “Aplazamientos y fraccionamientos” de la sede electrónica.

En una misma presentación es posible gestionar la solicitud de hasta cinco deudas. La información solicitada es:

- clave de liquidación

- importe de la deuda

- tipo de garantías (en caso de ser necesarias)

- cuenta bancaria de la domiciliación de los pagos

- número de plazos y periodicidad

- fecha del primer plazo (día 5 o 20 del mes señalado)

- motivo de la solicitud

¿Quién puede solicitar el aplazamiento?

Todos los contribuyentes pueden solicitar el aplazamiento de sus pagos a Hacienda. Pueden hacerlo en nombre propio, a través de un colaborador social o de un apoderado para realizar este trámite.

¿Qué importe se puede aplazar?

No hay límite, pero se distingue entre las deudas inferiores a 50.000 euros, para las que no se exige aval, y las que superan esa cantidad, en las que habrá que presentar garantías en forma de aval bancario, garantía hipotecaria o seguro de caución.

Se acumularán, en el momento de la solicitud, tanto las deudas a las que se refiere la propia solicitud, como cualesquiera otras del mismo deudor para las que se haya solicitado y no resuelto el aplazamiento o fraccionamiento, así como el importe de los vencimientos pendientes de ingreso de las deudas aplazadas o fraccionadas, salvo que estén debidamente garantizadas.

Plazo para pagar la deuda

Con la solicitud se presenta un calendario de pagos que Hacienda puede aceptar o desestimar, en cuyo caso es posible que plantee un calendario alternativo. Si deniega por completo la solicitud, enviará una carta de pago por el total de la deuda para abonar en el plazo marcado. En el peor de los casos, el contribuyente habrá ganado algo de tiempo.

Compensación de oficio o automática

El acuerdo de concesión del aplazamiento incluye una cláusula para el caso de que el interesado resultase acreedor de la Hacienda Pública durante la vigencia del aplazamiento. Así, desde el momento en que se producen estos hechos se entenderá solicitada la compensación.

Por eso, ten en cuenta que

La consulta vinculante V2607-10 de la Dirección General de Tributos valida esta cláusula introducida en los acuerdos de concesión de aplazamientos porque así lo señala el artículo 52.2 del Reglamento General de Recaudación.

¿Qué pasa si no se paga?

Si no se atiende alguno de los pagos, el resto de los plazos sigue su curso. Se recibirá una notificación con un nuevo plazo para liquidar la cuota impagada, pero el importe se incrementará en un 20% correspondiente al recargo de apremio. Si se abona en el plazo concedido, el recargo se reducirá a la mitad, el 10%. En caso contrario, se devengará la totalidad del apremio y si no se paga, comenzará el procedimiento de embargo de bienes. Hacienda anulará el aplazamiento y exigirá el importe total de las cuotas que queden por pagar.

Es importante recordar que hay más de una oportunidad para pagar. Si no lo haces en voluntaria, pues en apremio (aunque sea con recargo). Lo que debes evitar es incumplir el pago en apremio porque la vía ejecutiva (el embargo de bienes) puede ocasionarte graves problemas.

Coste del aplazamiento de las deudas con Hacienda

Aplazar las deudas con Hacienda supone pagar intereses. El tipo de interés se fija cada año en los Presupuestos Generales del Estado. Si se presenta aval, el tipo de interés aplicable es el interés legal del dinero, que en 2024 está fijando en el 3,25%. Cuando el aplazamiento se solicita sin garantías se aplica el interés de demora, que asciende al 4,0625% para este año.

Si necesitas pedir un aplazamiento habla con tu asesor fiscal y si te llevas tu mismo los papeles y necesitas apoyo, pídenos presupuesto

Buenos días,

Los aplazamientos extraordinarios por Covid19 de Hacienda correspondientes al 1Trimestre de 2020, se pagarían todos el 20 de octubre?.

Pensaba que dependía del periodo que se eligiera para aplazarlo, es decir, si es de 3 meses, se pagaría el 20 de julio, así es como saben los periodos a aplazar, no?

Y otra cuestión sobre lo mismo, se hace un pago único?

Muchas gracias

Hola María

El aplazamiento extraordinario COVID-19 se concede en un pago único a los 6 meses. No cabe fraccionar su pago. Lo que si puede hacerse, una vez concedido, es adelantar su pago. Puedes pagarlo el 20 de julio sin intereses.

Saludos cordiales y gracias por leer el blog.

Buenas tardes Joaquina,

Soy autónoma y estos días me he descargado mis datos fiscales para poder confeccionar la declaración anual de IRPF, encontrándome con el siguiente problema:

– A fecha 02/07/19, emití a un cliente habitual una serie de facturas que se suponen que me iban a liquidar porque iban a presentar concurso de acreedores.

– El concurso de declara a fecha 27/07/19 y me indican que mis facturas, al ser anteriores a la declaración de concurso, se reconocen como crédito general.

La cuestión es que yo abono mi IVA en la declaración correspondiente y ahora, al descargar los datos fiscales, observo que la Empresa ha efectuado una serie de retenciones correspondientes a una supuesta retribución económica, que yo no he cobrado y además no se corresponde con las facturas emitidas, habiéndose ingresado en la AEAT una cantidad muy inferior a la debida.

¿Cómo debo actuar ante esta situación? ¿Debo declarar todas mis facturas con sus retenciones aunque no se correspondan con las ingresadas? ¿Y debo poder dicho hecho en conocimiento de la AEAT?

Es que me han perjudicado doblemente, una por el abono del IVA no cobrado (y que ya no puedo recuperar porque se me ha pasado el plazo que establece la Ley Concursal – 3 meses) y otra, por tener que declarar unos supuestos ingresos no cobrados y en los que encima no coinciden las cantidades ingresadas por la Empresa en concepto de retención….

Estoy preocupada y hecha un lío, porque además de toda la situación actual, me he visto con este problema a la hora de confeccionar el IRPF y no sé como actuar al respecto.

A ver si me podéis ayudar a ver la solución.

Muchas gracias por vuestra colaboración y comentarios.

Un saludo!

Hola Ana

Tu consulta reúne cierta complejidad y conviene aclararla bien para darte la respuesta correcta.

Si lo deseas, contacta con nosotros y solicita una consulta online para resolver tus dudas.

Saludos cordiales y gracias por leer el blog.

Hola tengo una deuda de 835 e por haber tenido 2 pagadores y no saber que habia que hacerla.fuy hacienda y me han concedido fraccionar el pago a 50 e mensual.Tenian que haberme cobrado en marzo el primero y no lo han pasado y abril tampoco y tienen todo numero de cuenta todo.que podria pasar en este caso

Hola Felix

Debido a la declaración del estado de alarma han suspendido el cobro de los aplazamientos hasta el 30 de abril. Ese día te cobrarán los 2 plazos.

Saludos cordiales

Buenas noches, si lo que quiero es en vez de aplazar el pago del iva es fraccionarlo en 6 plazos, como se ha de hacer?, Y si los intereses son los mismos, osea los tres primeros meses a 0 de intereses y los 3 restantes al 3,75%.

Hola Gloria

Si quieres fraccionar el IVA y no pagarlo todo al final del plazo no podras solicitar este aplazamiento extraordinario por COVID-19.

Podrás solicitar un aplazamiento normal, si reúnes los requisitos.

Saludos cordiales

Hola buenas tardes,

Hasta el día 20 de abril tengo que presentar la liquidación de IVA del 1er trimestre de este año (303), se trata de un alquiler de un local comercial, como arrendador, ¿me puedo acoger a las medidas dispuestas por el COVID 19?*

*Ya que estamos teniendo dificultades para cobrar el alquiler, nos interesaría para saberlo para solicitar un aplazamiento del pago de la liquidación.

¿Con el aplazamiento, se fija un calendario de pagos, o se paga al final del periodo que se incluye?

Saludos,

Hola Manuel

Puedes solicitar este aplazamiento especial. Recuerda seguir las instrucciones porque son específicas para este aplazamiento.

Consiste en un sólo pago a 6 meses (los 3 primeros sin intereses), es decir, deberás pagarlo todo el 20 de octubre. Pero si quieres pagarlo antes, puedes hacerlo en cualquier momento.

Saludos cordiales

Buenas tardes,

Entonces si que quiere pagar sin intereses, al solicitar el aplazamiento podemos indicar en la fecha la del 20-07-2020?

o por el contrario, si la indicamos podrían denegar el aplazamiento segun el RD 7/2020.

Muchas gràcias,

Hola Jordi

Gracias a ti por leer y comentar

Deberás indicar el período completo de los 6 meses. Pero si quieres pagar sin intereses puedes adelantar el pago del aplazamiento, descargándote la carta de pago.

Saludos cordiales

Hola buenas tardes, el 5 de marzo recibi una liquidacion con documento de pago para ingresar la deuda resultante de una revisión de renta. Mi pregunta es si me puedo acoger al aplazamiento de deudas por el covid-19 o no ?

Gracias de antemano.

Hola Gabriel, gracias a ti por leer y comentar.

No puedes acogerte a este aplazamiento especial porque no se trata de una declaración o autoliquidación cuyo plazo de presentación finalice entre el 18 de marzo y el 30 de mayo.

Como se trata de una liquidación tributaria (en período voluntario de pago) notificada antes de la declaración del estado de alarma, el plazo de pago voluntario se amplía hasta el 30 de abril de 2020.

Saludos cordiales

Tengo una duda respecto de los aplazamientos por el COVID. Si solicito el aplazamiento a 6 meses (los 3 primeros sin intereses) y pago la deuda antes de que finalicen los 3 primeros meses, entiendo que Hacienda no me cobra intereses verdad?

Muchas gracias.

Hola Alberto, gracias a ti por leer y comentar.

Efectivamente, si solicitas este aplazamiento especial y pagas antes de los 3 primeros meses, Hacienda no te cobrará intereses.

Saludos cordiales

hola:

Entiendo que por lo que pone en el RD7/2020

“Este aplazamiento será aplicable también a las deudas tributarias a las que hacen referencia las letras b), f) y g) del artículo 65.2 de la Ley 58/2003, de 17 de diciembre, General Tributaria”

y en la Ley 58/2003 art 65.2 b) hace referencia a las Retenciones practicadas (aplazable excepcionalmente?), el f) a los tributos repercutidos (aplazable excepcionalmente?) y g) al pago fracionado del IISS (aplazable excepcionalmente?)

Por favor me gustaría que me lo aclararan si se pueden aplazar estos impuestos. GRACIAS

Hola Miguel, gracias a ti por leer y comentar

Este aplazamiento extraordinario será aplicable a deudas inaplazables como retenciones, IVA y pago a cuenta del IS. Así que se podrá aplazar los siguientes modelos: 303, 111, 115, 202 correspondientes al primer trimestre de 2020 que, por ahora, se pueden presentar del 1 al 20 de abril.

Saludos cordiales

Buenas tardes,

Tengo una duda. El IVA del 4 trimestre del año 2019 lo aplacé en dos venciemientos: 20/03 y 20/04 de este año 2020. El día 20/03 no me cobraron el primer vencimiento. Me han dicho que hacienda no está cobrando los aplazamientos del 20/03 por motivos del Coronavirus. Mi pregunta es: ¿me lo cobrarán el 20/4? ¿Tengo yo que hacer algo o ya se encargarán ellos?

Estoy super liada!

Muchas gracias

Un saludo

Hola Ignacio

El artículo 33 del RDL 8/2020 ha ampliado el pago del plazo de las deudas que vencen durante el estado de alarma hasta el día 30 de ese mes. Es decir, en lugar de pagarlas el 20 de marzo y el 20 de abril, deberás pagarlas el 30 de abril.

No debes hacer nada. Hacienda se encarga de pasarte los 2 plazos el 30 de abril.

Saludos cordiales y #QuédateEnCasa

Buenas tardes,

Tengo concedido un aplazamiento/fraccionamiento para el pago de la liquidación de IVA del 3er Trimestre de 2019. El próximo día 5 de Abril tengo que pagar uno de los plazos. ¿Puedo aplazarlo acogiéndome al decreto del COVID-19?. Si la respuesta es afirmativa, ¿cómo debo proceder?.

Gracias

Hola Ignacio

El artículo 33 del RDL 8/2020 ha ampliado el pago del plazo del 5 de abril hasta el día 30 de ese mes. Es decir, en lugar de pagarlo el 5, deberás pagarlo el 30 de abril.

Si en ese momento no pudieras hacer frente al pago, podrás solicitar un aplazamiento pero no acogiéndote a las medidas COVID-19 porque no se trata de una deuda liquidada entre el 13 de marzo y el 30 de mayo, sino anterior.

Saludos cordiales y #QuédateEnCasa

Las deudas HACIENDA en periodo de apremio se pueden aplazar.

Hola Joaquín

Se puede solicitar el aplazamiento de deudas en apremio pero debe hacerse antes de iniciarse el procedimiento de embargo. Cuando se llega a esa situación se requiere una negociación especial.

Saludos cordiales

Hola buenos días!

Entiendo que se pueden aplazar todas las declaraciones-liquidaciones y autoliquidaciones presentadas entre el 13 de marzo y el 30 de mayo de 2020 hasta 30.000 euros…..pero y si resulta que el IVA del cuarto trimestre tengo un aplazamiento que el primer pago es el 5 de abril ¿Se podria volver a pedir ese aplazamiento por esa deuda ya que me va ser muy dificil de pagar en esta epoca y así poder entrar en la norma que establece el RD?.

Hola Gustavo

El aplazamiento especial por COVID-19 es para el ingreso de la deuda de todas las declaraciones-liquidaciones y autoliquidaciones presentadas entre el 13 de marzo y el 30 de mayo de 2020 hasta 30.000 euros. Deben encontrarse en período voluntario de pago.

Para cualquier otra deuda debe solicitarse un aplazamiento normal, no el establecido en el RD 7/2020.

Saludos cordiales y cuídate mucho

Muchas gracias por el artículo, a pesar que nuestro estado financiero por ahora es bueno, siempre va bien tener esta información sobre aplazamiento de deudas, y otros instrumentos financieros a startups como la nuestra (youbil.com), pequeñas y de reciente creación.

Muchas gracias

Gracias a ti, Mike por leer y comentar.

Espero que la situación impacte los menos posible en vuestra startup y que pronto podamos celebrar que todo vuelve a la normalidad.

Recuerda que prestamos servicios para autónomos, emprendedores y PYMES. Si lo deseas, te ayudaremos. Puedes ver lo que hacemos y contactar con nosotros en jraeconomistas servicios fiscal y contable.

Saludos cordiales

MUY ÚTIL !!!

GRACIAS JOAQUINA DE PARTE DEL GRUPO OBSERVATORIO DE ALOJAMIENTOS TURISTICOS y sus más de 1800 miembros !!!

Cuídate mucho

Juan Antonio

Gracias a ti Juan Antonio por difundir en el grupo.

Cuídate tú también que en Madrid estáis atravesando unos momentos muy duros.

Todo va a salir bien.

Buenos días Joaquina,

La solicitud de aplazamiento de deuda frente a la Agencia Tributaria implica la aceptación de la misma.

Hola José Manuel

La solicitud de aplazamiento de una deuda frente a Hacienda no implica la aceptación de esta deuda. Puedes solicitar el aplazamiento o pagar la deuda e interponer el recurso correspondiente si estimas que el importe de la deuda o el origen no es correcto. Si una vez resuelto el procedimiento, te dan la razón, te devolverán lo pagado junto con los intereses de demora.

Saludos cordiales.

Muy buena publicación, me ha ayudado bastante. Gracias.

Hola Daniel, gracias por leer y comentar.

Me alegra que el artículo te haya ayudado.

Saludos cordiales

Hola,

Tengo una duda, si solicito un aplazamiento de IVA y no me lo conceden, tengo alguna sanción.

Gracias

Saludos

Hola Mónica

Si solicitas un aplazamiento de una deuda aplazable y no te lo conceden, Hacienda te dará un plazo para que ingreses el importe de la deuda aplazada sin ningún tipo de sanción.

Saludos cordiales y gracias por leer el blog

me han revisado la declaración de hacienda dl año 2016,en el 2015 gane un jucio y lo declara como vivo d alquiler me lo desgrave ,ahora me piden el comprobante d mi casero como q ha deposiado la fianza en la comunitat valenciana y no lo ha presentedo. a pregunta es me pueden multar a mi? es mi vivienda habitual estoy a corriente d pago y cobro 385 euros al mes,he presentado recurso d q yo no lo sabia ni tenia q presentarlo ya q le corresponde a mi casero ,en caso q me multasen cual seria la cuantia? podría luego reclamar a hacienda? muchas gracias

Hola Piedad

En los comentarios respondemos dudas acerca de la interpretación de los artículos, pero no hacemos consultoría personalizada.

Si lo deseas, contacta con nosotros y cuéntanos tu problema para ver cómo podemos ayudarte.

Saludos cordiales y gracias por leer el blog.

Que tiempo prescriben las deudas con Hacienda. Hacienda nos reclaman deudas del 2010

Hola Juan

El derecho de la Administración para exigir el pago de las deudas tributarias prescribe a los 4 años contados desde el día siguiente a aquel en que finalice el plazo de pago en período voluntario.

Este plazo puede interrumpirse:

– Por cualquier acción de la Administración tributaria, realizada con conocimiento formal del obligado tributario, dirigida de forma efectiva a la recaudación de la deuda tributaria.

– Por la interposición de reclamaciones o recursos de cualquier clase.

– Por las actuaciones realizadas con conocimiento formal del obligado en el curso de dichas reclamaciones o recursos

– Por la declaración del concurso del deudor o por el ejercicio de acciones civiles o penales dirigidas al cobro de la deuda tributaria.

– Por la recepción de la comunicación de un órgano jurisdiccional en la que se ordene la paralización del procedimiento administrativo en curso.

– Por cualquier actuación fehaciente del obligado tributario conducente al pago o extinción de la deuda tributaria.

Si se interrumpe el plazo, se inicia de nuevo el cómputo del plazo de prescripción.

Por eso es posible que la deuda que te reclaman del 2010 no haya prescrito. Habrá que analizar con detalle el expediente de la deuda para saber si está prescrita o no.

Saludos

Buenos dias me an dado una indemnizacion por jubilarme por un accidente laboral indemnizacion del convenio colectivo de empresa .

bien pero la mutua me a puesto juicio por no estar de acuerdo con la imcapacidad permanente total para mi trabajo havitual mi pregunta es supuesto la indemnizacion todavia no es mia pues si pierdo el juicio tengo que devolverla para tributar a hacienda puedo hablar con hacienda y explicarles el tema para tributar cuando realmente si gano el juicio sea mia. muchas gracias de antemano manuel

Hola Manuel

Siento lo que te ha pasado. Siempre puedes exponer tu caso en Hacienda para solicitar un aplazamiento. Pero me temo que deberás tributar ahora por esa indemnización y si después te obligan a devolverla, solicitar la rectificación de la declaración de IRPF para que te devuelvan lo que tributaste por ella.

Saludos cordiales